MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Las utilidades de los bancos que operan en el país llegaron a un acumulado de $3,5 billones al cierre de julio de este año

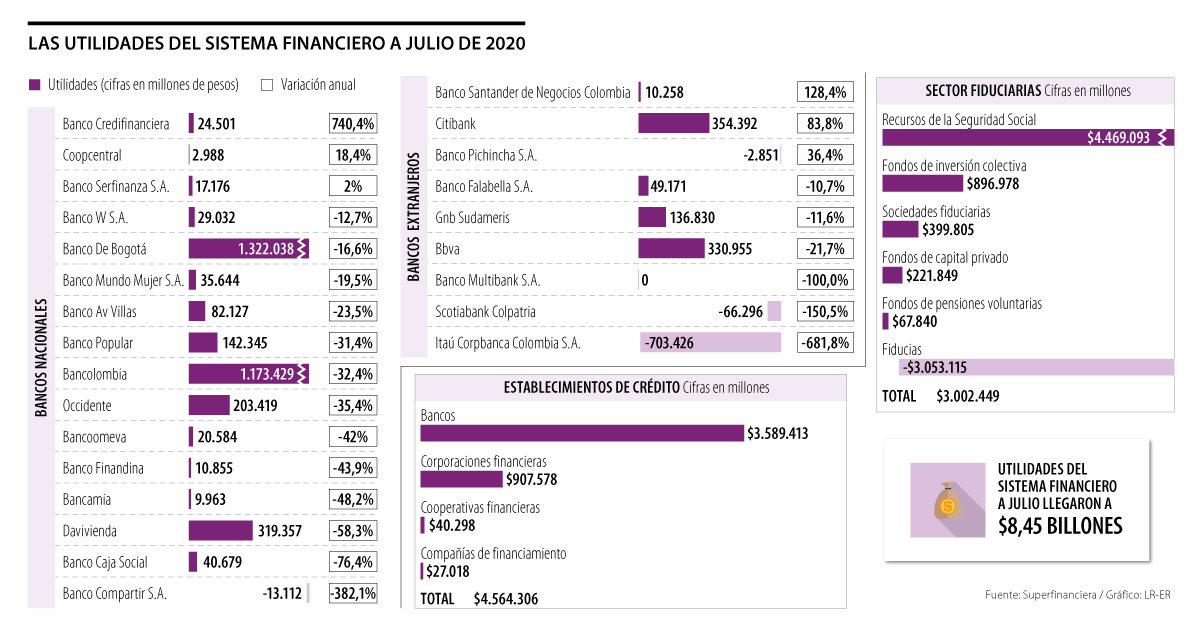

Las utilidades de los 25 bancos nacionales y extranjeros que operan en el país llegaron a un acumulado de $3,53 billones al cierre de julio de este año, es decir, 42,5% por debajo de los niveles registrados durante el mismo periodo de 2019, cuando las ganancias de estas entidades se ubicaron en $6,14 billones, según datos de la Superintendencia Financiera.

En medio de este desplome de utilidades, seis de los 25 bancos que operan en el país terminaron julio con crecimientos en sus utilidades: Banco Credifinanciera (740,4%), Banco Santander de Negocios Colombia (128,4%), Citibank (83,8%), Banco Pichincha (36,4%), Coopcentral (18,4%) y Banco Serfinanza (2%).

Banco Credifinanciera es el que tiene el mayor alza en sus utilidades, no solo dentro del segmento de bancos nacionales, sino en general. Al cierre del primer semestre esta compañía también fue la que más registró un aumento en sus ganancias, lo cual se dio después de que la Superfinanciera aprobara su creación, la cual se dio tras la unión con ProCredit.

Mientras que los bancos que jalonaron la reducción de las utilidades del séptimo mes del año frente al mismo mes del año pasado fueron Itaú Corpbanca Colombia, con -681,8%; Banco Compartir, con -382,1%; Scotiabank Colpatria, con -150,5%; Banco Multibank, con -100,0%; y Banco Caja Social, con -76,4%.

A continuación se encuentran Davivienda (-58,3%), Bancamía (-48,2%), Banco Finandina (-43,9%), Bancoomeva (-42,0%), Banco de Occidente (-35,4%), entre otros.

Los anteriores datos llevaron a que entre enero y junio de este año, no solo los bancos extranjeros registraron una caída de 89,9% en términos de ganancias, sino que las entidades nacionales también anotaron una disminución en este de 32,4%, de acuerdo con el reciente reporte de la Superfinanciera.

Pedro Preciado, socio líder de Servicios Financieros de Kpmg en Colombia, destacó que las utilidades de los establecimientos de crédito continúan viéndose resentidas porque los ingresos se causan, pero su recaudo es incierto y el crecimiento de nuevas colocaciones no están cercanas a las presupuestadas por estos establecimientos previamente.

Otra de las razones que están impactando negativamente las ganancias de las compañías tiene que ver con “el comportamiento de pago de los deudores y los periodos de gracia otorgados por las entidades financieras, los cuales terminan afectando el deterioro de la cartera incrementando el nivel de provisiones”, añadió Preciado.

A pesar de que circunstancias como las anteriores han venido golpeando las ganancias de las entidades bancarias en estos meses, estas compañías registraron una recuperación de $689.413 millones en materia de utilidades al comparar las cifras consolidadas de junio con las de julio de este año, ya que pasaron de $2,6 billones a $3,58 billones.

David Nieto Martínez, docente y coordinador del área financiera de la Facultad de Ciencias Económicas y Administrativas de la Universidad El Bosque, destacó que esta mejora en las utilidades a julio se debe a las medidas adoptadas por las entidades y a los diferentes apoyos que ha dado el Gobierno Nacional, esto ha permitido mantener una relación estable en términos de cumplimiento de gran parte de las obligaciones adquiridas por terceros.

En línea con esto, Alfredo Barragán, experto en banca de la Universidad de los Andes, aseguró que el aumento en las ganancias podría ser producto de que las entidades están tomando medidas que les permite recuperar ingresos por cobro de otros conceptos. Sin embargo, tampoco han tenido desembolsos significativos que garanticen un aumento relevante.

Con base en este contexto, Barragán aseguró que “lo más probable es que este año los bancos no puedan recuperarse. Si llegaran a anotar utilidades destacables se debería a que buena parte de las ganancias del año pasado salvarían este. Se espera que a finales de 2021 se recuperen”.

Las utilidades del sistema financiero

La Superintendencia Financiera reveló que las utilidades generales del sistema financiero llegaron a $8,5 billones al cierre de julio de este año, es decir $50,2 billones menos que lo anotado durante julio del año anterior, cuando las ganancias fueron de $50,6 billones.

Los sectores que jalonaron este desplome fueron el de pensiones y cesantías, el cual registró una pérdida de $2,8 billones; el de intermediarios de valores, con una caída de $1,7 billones ;y las Sedpe con un desplome de $19.653 millones.

Mientras que los establecimientos de crédito llegaron a $4,6 billones al cierre del séptimo mes de este año. De ese total, 66,2% corresponden al margen neto de intereses, los servicios financieros, las operaciones a plazo e inversiones participaron con 4,9%, 8,7% y 18,8%, en su orden.

Así avanza el comportamiento del recaudo en el sistema financiero

De acuerdo con la Superfinanciera, “conforme se ha venido produciendo la finalización paulatina de los periodos de gracia, las entidades financieras han reactivado los cobros suspendidos durante la emergencia económica (...). De esta manera a agosto de 2020, el porcentaje de la cartera recaudada respecto al saldo bruto alcanzó 5,33%, cifra superior a la registrada a finales de junio cuando representaba 3,76%, aunque inferior al ratio alcanzado en niveles previos a la pandemia del covid-19”.

Los recursos podrán destinarse a capital de trabajo y sustitución de pasivos como materias primas, insumos, nómina y demás costos operativos

El abogado tributarista Jhon Jairo Bustos Espinosa, líder de la firma especializada Cifras & Leyes, explica cómo abordar este tema desde el ámbito legal

De acuerdo con la entidad la cifra llegó hasta $63.072 millones en 2025, mientras que para hace dos años el valor era de $87.405 millones