MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La operación consistió en dos tramos, una nueva emisión a 5,5 años por US$1.200 millones y una reapertura de sus bonos de enero/2023

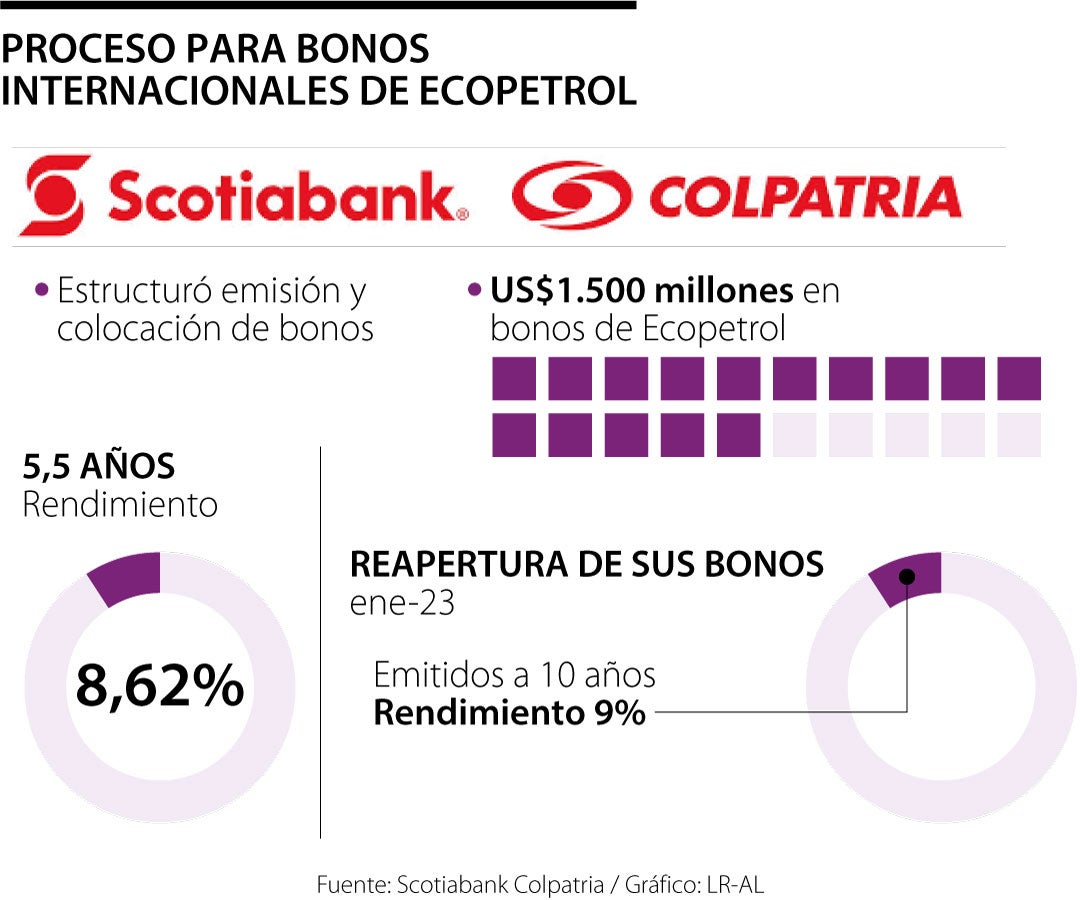

Scotiabank informó que con el apoyo de sus afiliadas globales como Scotiabank Colpatria S.A., actuó como agente estructurador en la más reciente emisión y colocación de bonos internacionales de Ecopetrol S.A., por un monto de US$1.500 millones.

“Esta es la cuarta emisión consecutiva y la segunda en el mismo año fiscal, liderada y estructurada por Scotiabank para Ecopetrol, lo que demuestra el posicionamiento y la experiencia del Banco a nivel local e internacional”, aseguró Gustavo Alé, vicepresidente de Wholesale Banking de Scotiabank Colpatria.

La operación consistió en dos tramos, una nueva emisión a 5,5 años por US$1.200 millones con un rendimiento de 8,62%; y una reapertura de sus bonos de enero/2023 emitidos a 10 años con un rendimiento de 9%.

Esta transacción tuvo una sobredemanda de hasta 2,5 veces el monto emitido y evidencia la confianza del inversionista internacional en la industria y en Colombia.

Según explico el banco, los recursos procedentes de la emisión serán destinados a financiar inversiones o gastos diferentes a inversión de la compañía.

La decisión se gestó desde la Delegatura para Funciones Jurisdiccionales de la Superfinanciera, donde declaró responsable a Alianza Fiduciaria por negligencia grave en materia de estructuración

El presidente del Grupo Cibest, Juan Carlos Mora, informó que Nequi pasará a operar como una entidad independiente dentro del conglomerado

La elegibilidad ante DTC agiliza el proceso de negociación al permitir la liquidación electrónica de las operaciones