MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

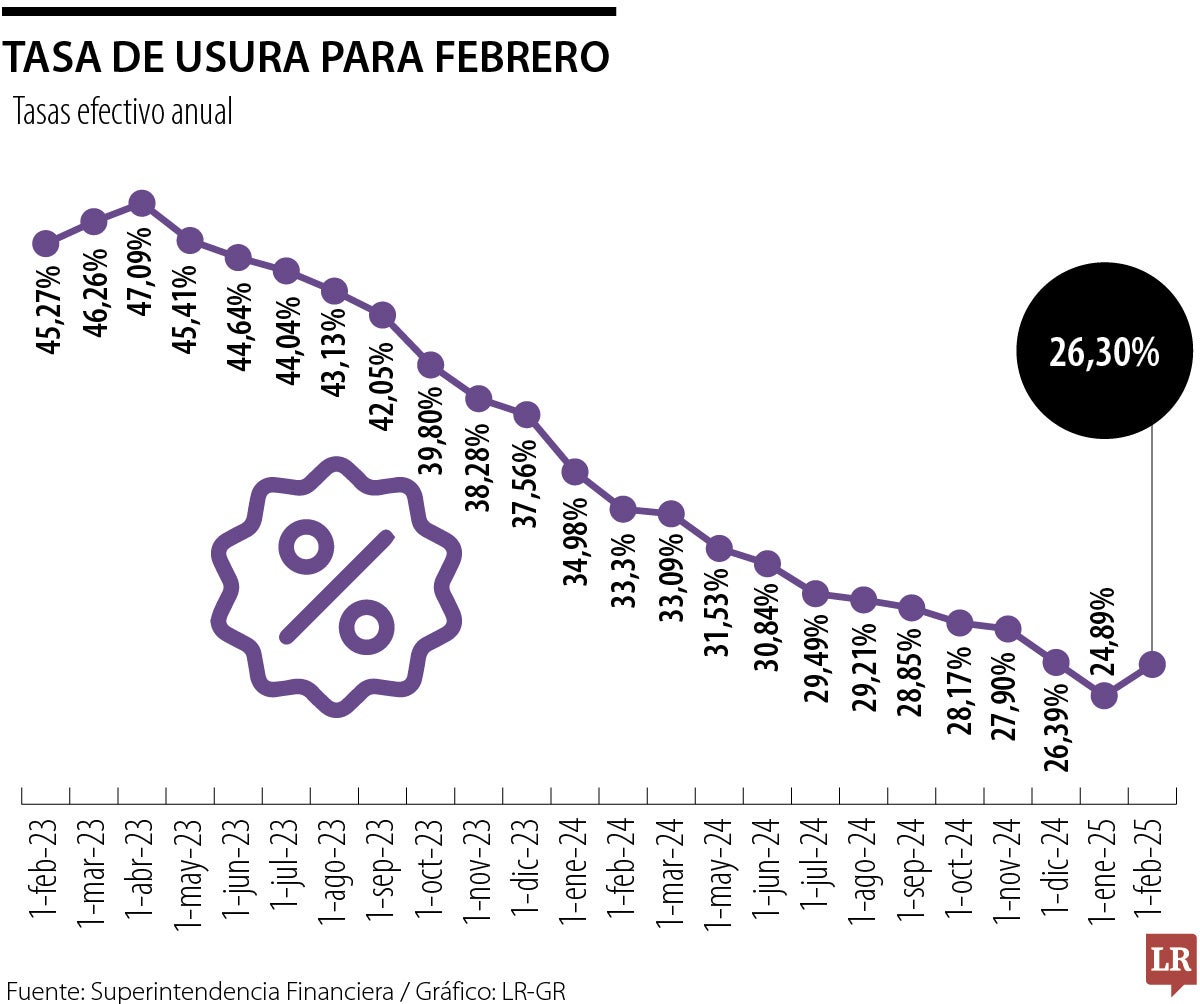

La Superfinanciera sorprendió al mercado con un incremento de este indicador, que registró un alza de 1,41 puntos porcentuales.

La Superfinanciera sorprendió al mercado con un incremento de este indicador, que registró un alza de 1,41 puntos porcentuales versus el dato de enero. Podría volver a caer

La tasa de usura, uno de los indicadores financieros que más divide opiniones, subió a partir de este mes, luego de anotar 20 jornadas a la baja, en lo que representa una nueva perspectiva sobre lo que se espera para el sistema general.

De acuerdo con los analistas, la decisión de la Superintendencia Financiera obedece a una reacción esperada del mercado y está muy alineada con las nuevas expectativas sobre las tasas de interés por parte del Banco de la República, tras la decisión de este jueves de mantener los niveles estables de intervención en el nivel de 9,5%.

En paralelo a esto, Diego Palencia, VP de investigaciones y estrategias de Solidus Capital, puntualizó que, cada vez que se observa una pérdida de velocidad de su caída (de la tasa de usura) debido al aumento de morosidad y al cierre de llave del otorgamiento de crédito generalizado”.

Los analistas también insisten en que este incremento también se trata de ajustes metodológicos por parte de la entidad reguladora. Andrés Langebaek, director de estudios económicos de Grupo Bolívar, mencionó que, con anterioridad a agosto de 2023, la tasa se calculaba sobre la base del interés bancario corriente, el promedio simple de las diferentes modalidades de crédito. A partir de allí se calculaba entonces con el promedio ponderado.

“Hemos notado que los meses de enero suele haber incrementos en los desembolsos por parte de los bancos en la modalidad de crédito comercial. Esa es una modalidad que tiene una tasa más baja. Entonces, en la medida en que aumenta su participación en el total de desembolsos, esa tasa que es más baja hace que en los meses de enero la tasa de usura tiende a bajar”, puntualizó el analista.

Por el contrario, en febrero el indicador tiende a subir porque “los desembolsos de crédito comercial tienden a disminuir, con lo cual la ponderación de la tasa más baja disminuye y la tasa tiende a aumentar”.

Camilo Pérez, gerente de investigaciones económicas de Banco de Bogotá está más por esta línea de que el reajuste se debe más a los factores estacionales de la medición y a los futuros sobre la tasa de interés.

Los analistas coinciden en que este año será la recuperación de la dinámica del crédito dentro del sistema general, una tendencia que ya se viene observando desde finales de 2024.

“Este año es el año de la consolidación bancaria: tenemos las mejores perspectivas y esperamos estabilizar patrimonios técnicos y algunas operaciones de fusión/adquisiciones que son fundamentalespara estabilizar los márgenes de intermediación de los bancos más golpeados”, comentó Palencia.

En una reciente entrevista con LR, Gabriel Santos, presidente ejecutivo de Colombia Fintech aseguró que este indicador, como se plantea actualmente, es “un mecanismo que, a todas luces, fracasó y Colombia tiene que llevar a cabo una conversación, por dolorosa que sea, con apego a los datos, acompañamiento de la academia”.

Para el ejecutivo esta conversación está enfocada en “cómo permitimos que estas personas que hoy están condenadas a los créditos ilegales puedan tener un servicio de crédito legal”.

Desde esta asociación proponen una especie de reforma para que este indicador se base en tipos específicos, dependiendo del mercado o el sector en el que esté enfocado el cliente.

“Primero, el cambio de metodologías, porque es esencial volverla transparente y 100% técnica; pero, a la misma vez, generar una multiplicidades específicas”, puntualizó.

El gerente del Banco de la República, Leonardo Villar, aseguró que el sistema financiero “está totalmente sólido” y destacó la recuperación del crédito registrado en los últimos meses. “Afortunadamente, el sistema financiero está totalmente sólido, los indicadores de solvencia están ampliamente por encima de los mínimos regulatorios y ya estamos viendo el comienzo de una recuperación del crédito en los últimos meses”, puntualizó Villar durante una sesión de preguntas en la rueda de prensa del viernes.

La evolución tecnológica y el posicionamientos de las monedas digitales estarán en la vanguardia el resto de 2026, según Accenture

La entidad aseguró que mantendrán el compromiso con los jubilados y hasta que no se decida un nuevo porcentaje seguirán pagando a 23,7%

La empresa anunció la creación de la Vicepresidencia de Desarrollo de Negocios de Bancolombia, cargo que tendrá conexión con la presidencia