MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

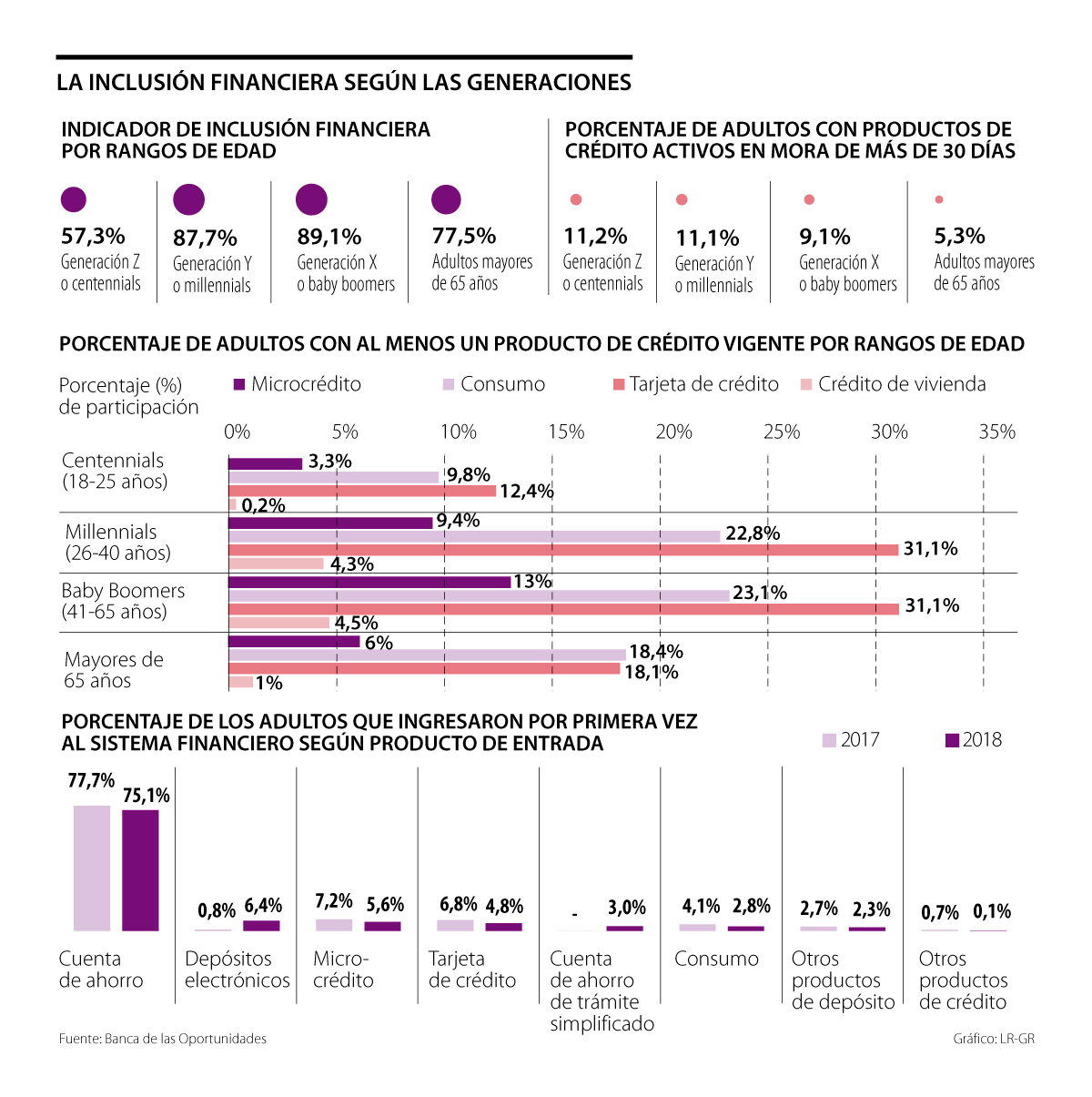

Millennials y baby boomers colombianos, es decir quienes tienen entre 26 y 65 años de edad, cuentan con índices de inclusión financiera por encima del promedio nacional

En distintas oportunidades tanto Asobancaria como la Superintendencia Financiera han resaltado que, en general, los colombianos pagan a tiempo las deudas que adquieren con el sistema financiero, y que la cartera en mora es relativamente baja respecto a los créditos que se otorgan.

Al revisar este aspecto por rangos de edad, en el reporte de inclusión financiera 2018 de Banca de las Oportunidades, se concluyó que la mora disminuye conforme aumenta la edad, puesto que los centennials, quienes tienen entre 18 y 25 años de edad, y los millennials, quienes tienen entre 26 y 40 años, son las generaciones más mala paga.

Los resultados del informe arrojaron que 11,2% de los centennials y 11,1% de los millennials tienen productos de crédito activos en mora de más de 30 días. En cambio, este porcentaje es de 9,1% en baby boomers, quienes tienen entre 41 y 65 años de edad, y de 5,3% en los mayores de 65 años.

“Esto se debe a la situación del mercado laboral, pues vemos que el desempleo impacta especialmente a los más jóvenes, limitando su capacidad de pago”, explicó Freddy Castro, director de Banca de las Oportunidades.

En el reporte también se encontró que los baby boomers (89,1%) y los millennials (87,7%) son los más incluidos financieramente, con indicadores de acceso mayores al promedio nacional (81,4%). Estas dos generaciones suelen ser las más estables financieramente y las que tienen mayor conocimiento de los productos del sector. Por el contrario, la inclusión de los adultos mayores de 65 años es de 77,5%, mientras que la de los centennials llega a 57,3%.

En el caso de los adultos mayores, uno de los desafíos del sector financiero es aumentar por parte de ellos el uso de los canales y productos digitales.

En el caso de los más jóvenes, la participación en el sistema formal no solo no es mayor por los problemas de desempleo, sino porque la mayoría de ellos todavía se encuentran estudiando y dependen financieramente de su familia.

Los productos para vincularse al sistema

En el reporte se encontró que la mayoría de las personas se vinculan al sistema financiero por medio de una cuenta de ahorros. Pedro Buitrago, vicepresidente de Client Solutions de Bbva en Colombia, destacó que gran parte de la explicación detrás del protagonismo de este producto se debe a la apertura de una cuenta en la que le consignen el salario cuando inicia la vida laboral. Sin embargo, otros productos como los depósitos electrónicos y las cuentas de ahorro de trámite simplificado han comenzado a bancarizar más personas impulsados por los avances tecnológicos y la banca digital, sobre todo entre los jóvenes.

Con el propósito de aumentar el acceso al sistema financiero, los bancos ofrecen diferentes tipos de productos. Desde Bbva, por ejemplo, se ofrece Dinero Móvil una opción en la app de la entidad que permite enviar y recibir dinero sin necesidad de ser cliente de Bbva, con el número de celular. No requiere monto de apertura, no se paga cuota de administración y el dinero se puede retirar a través de la app sin necesidad de tarjeta débito.

"Hemos desarrollado productos 100% digitales que nos permiten llegar cada vez a más usuarios, como es el caso de la cuenta online que de manera instantánea, sin documentos y sin firmas permite a cualquier persona abrir una cuenta desde el celular", dijo Buitrago.

Así mismo, en Scotiabank Colpatria se ofrece la Cuenta Cero, en donde no hay cobro de comisiones ni se realizan cobros en cuotas de manejo, en transferencias digitales a otros bancos, ni en retiros en cajeros Scotiabank Colpatria y Colpatria. Desde enero de 2016 se han abierto más de 750.000 de estas cuentas.

"Trabajamos fuertemente en la inclusión y en la educación financiera de nuestros clientes, porque el avance de un país se construye desde la generación del conocimiento de un sistema que movilice hacia la inversión, hacia las buenas prácticas financieras y hacia la creación de oportunidades", dijo Jaime Alberto Upegui, presidente de Scotiabank Colpatria.

Las personas que se vinculan con Itaú a través de las cuentas de ahorro, usualmente son jóvenes, por eso este portafolio de productos y servicios está apalancado en iniciativas con un fuerte componente digital, sumado a la optimización de tiempos y trámites y agrega valor diferencial a la relación con los clientes.

"En Itaú contamos con un portafolio de productos y servicios estructurado para satisfacer las necesidades de los diferentes segmentos de la población. En nuestro caso, 26% de los nuevos clientes Itaú también lo son para el

sistema financiero", destacó Hernando Osorio, VP de Banca Personas de Itaú Colombia.

Por su parte, desde Bancolombia se han creado diferentes tipos de productos orientados a las personas que no están bancarizadas. Uno de ellos es Banconautas, una tarjeta débito para niños de 0 a 13 años, y el cajero para niños, que está ubicado en Bancolombia Lab (Medellín) y recibe monedas que se pueden ahorrar en la cuenta Banconautas.

Para centennials y millennials, Bancolombia ofrece Ahorro a la mano, una cuenta de ahorro de trámite simplificado, y Nequi, que es el banco digital de la entidad. También tienen el plan de ahorro programado Plan Semilla, que permite realizar una inversión inicial con un pacto de permanencia de un año y hacer aportes mensuales desde $50.000.

Los precios del petróleo subieron ligeramente, mientras los inversores sopesaban la amenaza de un conflicto militar entre Estados Unidos e Irán

Las pérdidas acumuladas de ejercicios anteriores alcanzaron la cifra de $15,9 millones, por lo que la utilidad a disposición de la asamblea queda sobre $749.812

La Junta Directiva acordó la presentación del Proyecto de Distribución de Utilidades para aprobación de la Asamblea General Ordinaria de Accionistas