MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

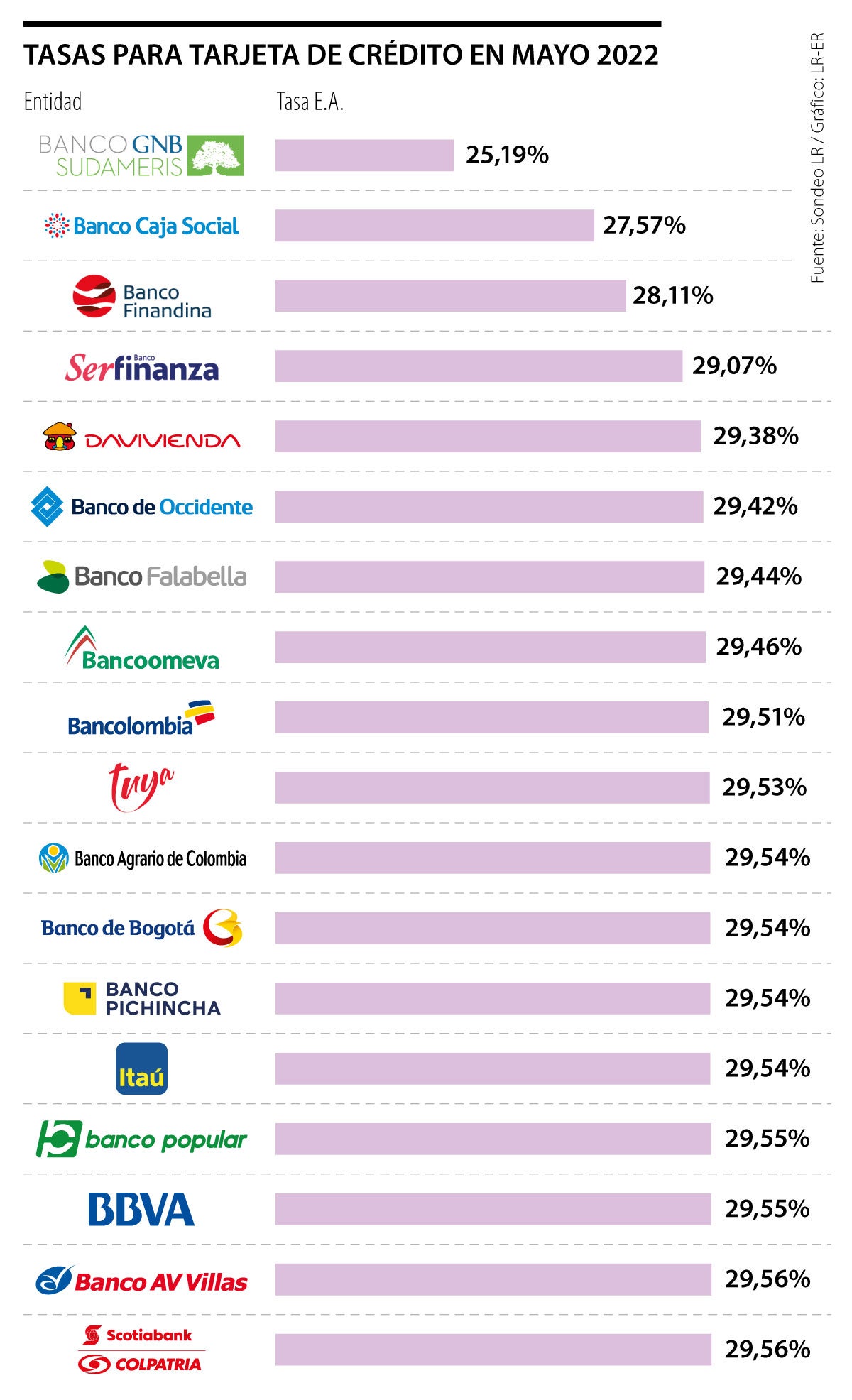

GNB Sudameris, Banco Caja Social y Finandina son las entidades que tienen unas tasas efectivas anuales de 25,19%, 27,57% y 28,11%

Ayer, la Superintendencia Financiera de Colombia (SFC) certificó la tasa de usura en 30,6% para junio, el nivel más alto de los últimos cuatro años, retornando a las cifras que se registraban en 2018, antes de la pandemia. El indicador avanzó 103 puntos básicos si se compara con la tasa de mayo y estará vigente entre el primero y el día 30 de este mes.

La usura es el interés máximo que una entidad financiera podrá cobrar a sus clientes por un crédito de consumo y ordinario, como las tarjetas de crédito, por lo que el alza en la cifra llevará a los bancos a subir este interés, lo que golpearía el consumo con estos plásticos. No obstante, al ser un medio de pago masivo y de fácil uso, al momento de una necesidad, muchas personas siguen acudiendo a este mecanismo.

Ahora bien, GNB Sudameris, Banco Caja Social, Finandina, Serfinanza y Davivienda son las entidades que tienen unas tasas efectivas anuales de 25,19%, 27,57%, 28,11%, 29,07% y 29,38%, respectivamente y con corte a mayo, es decir, las más lejanas a la usura. Estas pueden variar dependiendo del número de cuotas y también deberán cambiar esta semana, alineadas al indicador definido ayer.

Mientras tanto, los intereses más cercanos a la usura los tiene: Bbva (29,55%), Av Villas (29,56%), y Scotiabank Colpatria (29,56%).

“Es importante tener en cuenta el monto que se requiere al momento de decidir un proceso de financiación, así mismo, comparar las tasas de interés entre otras tarjetas de crédito y los diferentes créditos que ofrece el sistema financiero, teniendo en cuenta qué se va a adquirir con esos recursos y recordando que las tarjetas de crédito deben ser utilizadas para compras que no requieran un gran desembolso de dinero, mientras que los créditos se deben considerar para adquirir productos que tengan un mayor valor”, manifestó David Nieto Martínez, director del programa de Finanzas de la Universidad El Bosque.

El indicador efectivo anual para crédito de consumo y ordinario se ubicó en 20,4%, lo cual representa un aumento de 69 puntos básicos con relación a la anterior certificación, que llegó a 19,71%. Entre tanto, los intereses remuneratorio y moratorio no podrán exceder 1,5 veces el Interés Bancario Corriente, es decir, 30,6% efectivo anual para la modalidad de crédito de consumo y ordinario.

En 2021, debido al impacto de la pandemia y con el fin de ayudar a los ciudadanos con el pago de sus obligaciones financieras, esta tasa bajó a máximos en diez años, oscilando entre 25,98% a principios de año y finalizando en 26,19%.

No obstante, la tendencia alcista de la usura se mantendrá según el analista financiero, Diego Fernando Palencia, pues “en menos de seis meses hemos presenciado el cambio de una política ampliamente expansiva a una política que se contrae. La inflación está por encima del límite de 4% y no va bajar en el corto plazo, por lo tanto, el interés corriente, que es la fuente para el cálculo de la tasa usura, seguirá subiendo en los próximos meses a un ritmo sucesivo de alzas”, aseguró.

Los precios del petróleo estaban en camino de terminar la semana relativamente estables después de que Estados Unidos e Irán ampliaron las negociaciones nucleares, lo que alivió la preocupación por posibles hostilidades

Los activos totales del conglomerado con corte a 31 de diciembre scendieron a $348 billones, lo que significó un aumento de 6,4% frente al año anterior

La entidad expuso que más de 4,5 millones de usuarios de la billetera digital, podrán participar con su tarjeta de crédito Dale! Visa