MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

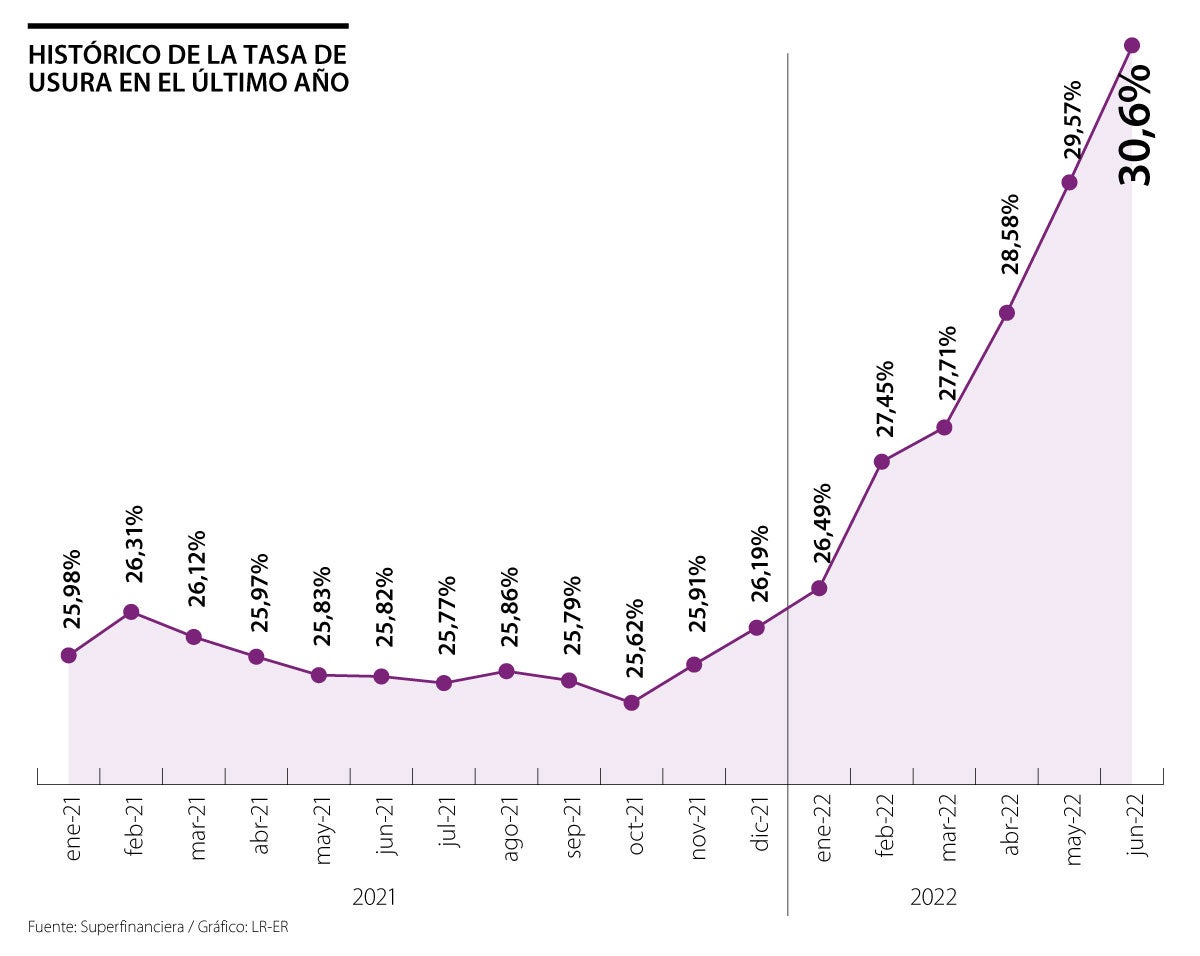

La SFC certificó el interés máximo que se podrá cobrar por créditos de consumo y ordinario, con un alza de 103 puntos básicos

El uso de tarjetas de crédito ha sido uno de los impulsores del consumo de los hogares. Sin embargo, poco a poco aumenta la tasa de usura y, con ello, se golpea el uso de estos plásticos.

De hecho, para el mes de junio la Superintendencia Financiera de Colombia (SFC) certificó este interés en 30,6%, un nivel que es el más alto de los últimos cuatro años, retornando a las cifras que se registraban en 2018, antes de la pandemia. El indicador avanzó 103 puntos básicos si se compara con la tasa de mayo y estará vigente entre el primero y el 30 de junio.

La usura es el interés máximo que una entidad financiera podrá cobrar a sus clientes por un crédito de consumo y ordinario, como las tarjetas de crédito, por lo que el alza en la cifra llevará a los bancos a subir este interés, lo que golpearía el consumo con estos plásticos. No obstante, al ser un medio de pago masivo y de fácil uso al momento de una necesidad, muchas personas siguen acudiendo a este mecanismo, por lo que los expertos recomiendan tener cautela.

“De cara a los usuarios es recomendable la cautela que deben tener al momento de tomar una tarjeta de crédito, pues es un producto de fácil acceso, que por un uso indebido genera un sobre endeudamiento que sube como espuma”, manifestó Wilson Triana, experto y consultor en banca y seguros.

Para Alexander Ríos, experto financiero y fundador de Inverxia, cuando las tasas vienen al alza hay que evitar el endeudamiento de largo plazo a intereses elevados. “La recomendación es que si se va a utilizar la tarjeta de crédito se deben revisar dos cosas: primero, que brinde puntos, millas u otro tipo de beneficios, porque eso después va a representar un descuento. Y segundo, financiarse a una o dos cuotas, donde la carga de intereses no represente una gran proporción del pago por las compras”, indicó Ríos.

La Superfinanciera también dio a conocer la Resolución No. 0617, por medio de la cual certificó el Interés Bancario Corriente (IBC). El indicador efectivo anual para crédito de consumo y ordinario se ubicó en 20,4%, lo cual representa un aumento de 69 puntos básicos con relación a la anterior certificación, que llegó a 19,71%.

Entre tanto, los intereses remuneratorio y moratorio no podrán exceder 1,5 veces el Interés Bancario Corriente, es decir, 30,6% efectivo anual para la modalidad de crédito de consumo y ordinario.

En su llamada de resultados, el presidente del holding, Ricardo Jaramillo, también proyectó que para este año la utilidad neta estará entre $2,3 y $2,5 billones

La Superintendencia busca facilitar la atención de los clientes afectados y hacer seguimiento a las situaciones derivadas de la contingencia

El ejecutivo fue enfático en el presente del sistema, donde resalta que ya está funcionando de manera normal en todas las ramas del banco y sus diferentes recurso