MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

OPA por el Grupo Nutresa

La OPA fue lanzada por el Grupo Gilinski y el GEA, tal como se convino en el Acuerdo de Madrid

El paso final para la compra de más participación en Nutresa por parte del Grupo Gilinski está listo. Como se esperaba, se anunció la Oferta Pública de Adquisición, OPA, que se convino en el llamado Acuerdo de Madrid y que estará dirigida a los accionistas minoritarios de la multilatina. Este documento ya tiene el visto bueno de los reguladores.

El jueves en la noche se logró la luz verde por parte de la Superintendencia Financiera, con lo que podrá iniciar el proceso con el que se buscará adquirir una cantidad de acciones mínima equivalente a 0,00000022% y a una cantidad máxima equivalente a 23,1%. De lograrse este último porcentaje, la familia Gilinski y sus socios árabes quedarán con el control total de la compañía.

Este paso llega después de que en 2023 se pactara que el Grupo Gilinski se iba a quedar con al menos 87% de la participación accionaria de Nutresa y un par de semanas después de que se sellara el intercambio de acciones con el que el Grupo Empresarial Antioqueño, GEA, se retiró de la multilatina de alimentos.

Si bien aún no se ha publicado el cuadernillo de la oferta, las partes ya habían anunciado cuáles iban a ser algunas de las condiciones que se iban a presentar en la OPA. En el caso de Argos y Sura ofrecerán adquirir hasta 10,1% de las acciones en circulación. La forma de pago incluye varias opciones: una combinación de acciones de Sura y de la llamada Sociedad Portafolio o recibir US$12 por acción.

Para los títulos que excedan el restante 10,1%, hasta un máximo de 13%, el precio de la oferta será de US$12 y estará a cargo de las firmas del Grupo Gilinski.

“Con la OPA se tendrán en cuenta los intereses de los dos grupos económicos a través de la permuta, pero también teniendo en cuenta accionistas minoritarios que quieran vender acciones”, concluyó Catherine Pereira, decana de la Escuela Internacional de Ciencias Económicas y Administrativas de la Universidad de la Sabana.

Por esta razón, la Bolsa de Valores de Colombia suspendió desde el pasado 20 de febrero la negociación de la acción.

“Esta OPA conjunta que lanzaron hace parte del acuerdo realizado con el Gobierno para terminar de recoger a los minoritarios y darles una segunda oportunidad de salida de la acción y dejar cuadradas las posiciones que necesitan cada uno de los jugadores”, explicó Juan Pablo Vieira, CEO y fundador en JP Tactical Trading.

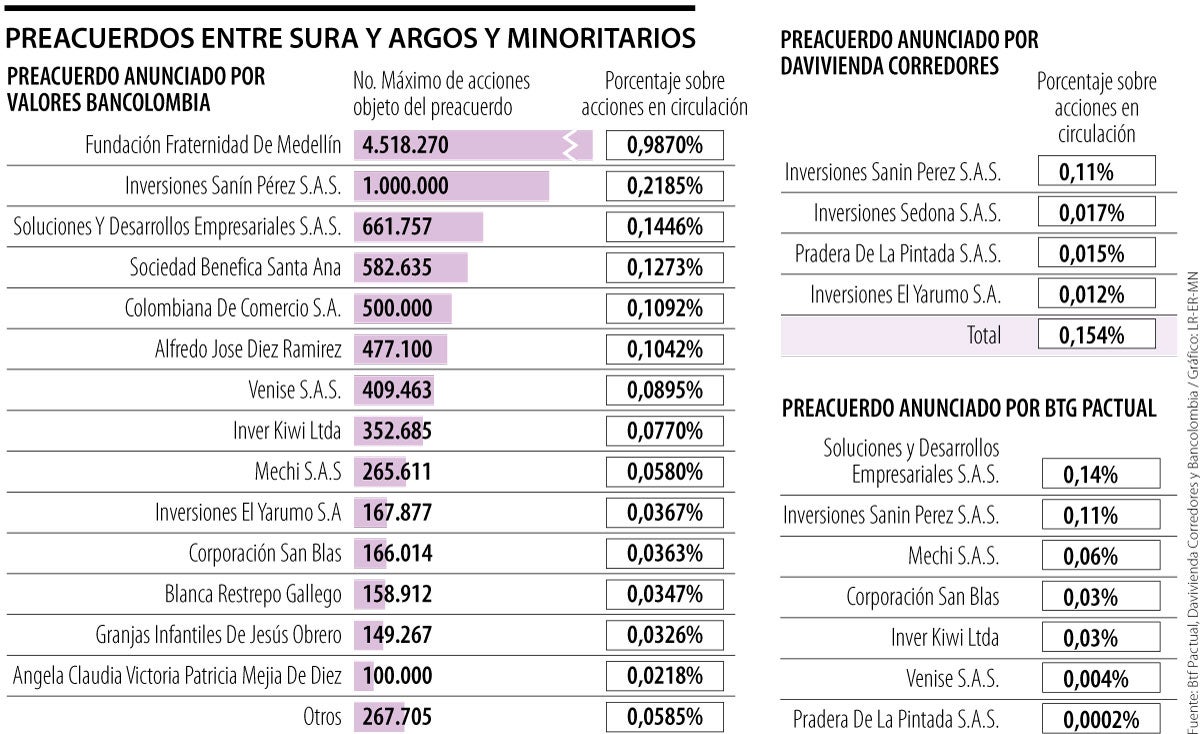

La Oferta Pública de Adquisición, OPA, que se lanzó por el Grupo Nutresa ya dio sus primeros pasos, con los preacuerdos que anunciaron una serie de accionistas minoritarios para participar en el proceso. Según se conoció esta semana, los grupos Argos y Sura ya habían preacordado con una serie de socios la compra de sus participaciones una vez se lanzara la Oferta.

De hecho, ya salieron los anuncios en los que Davivienda Corredores, BTG Pactual y Valores Bancolombia aseguraron que varios minoritarios realizaron unos acuerdos con estas dos compañías para vender en la OPA. No hay que olvidar que las dos empresas buscan al menos 10% de la participación en Nutresa, porcentaje que luego será intercambiado con el Grupo Gilinski.

Con los primeros preacuerdos, las compañías del Grupo Empresarial Antioqueño, GEA, ya tendrían asegurado poco más de 2,6% de participación.

Vale resaltar que entre los dueños de algunas empresas están familias que tradicionalmente han hecho parte del GEA como los Mejía, los Arango o acciones de la familia Diez.

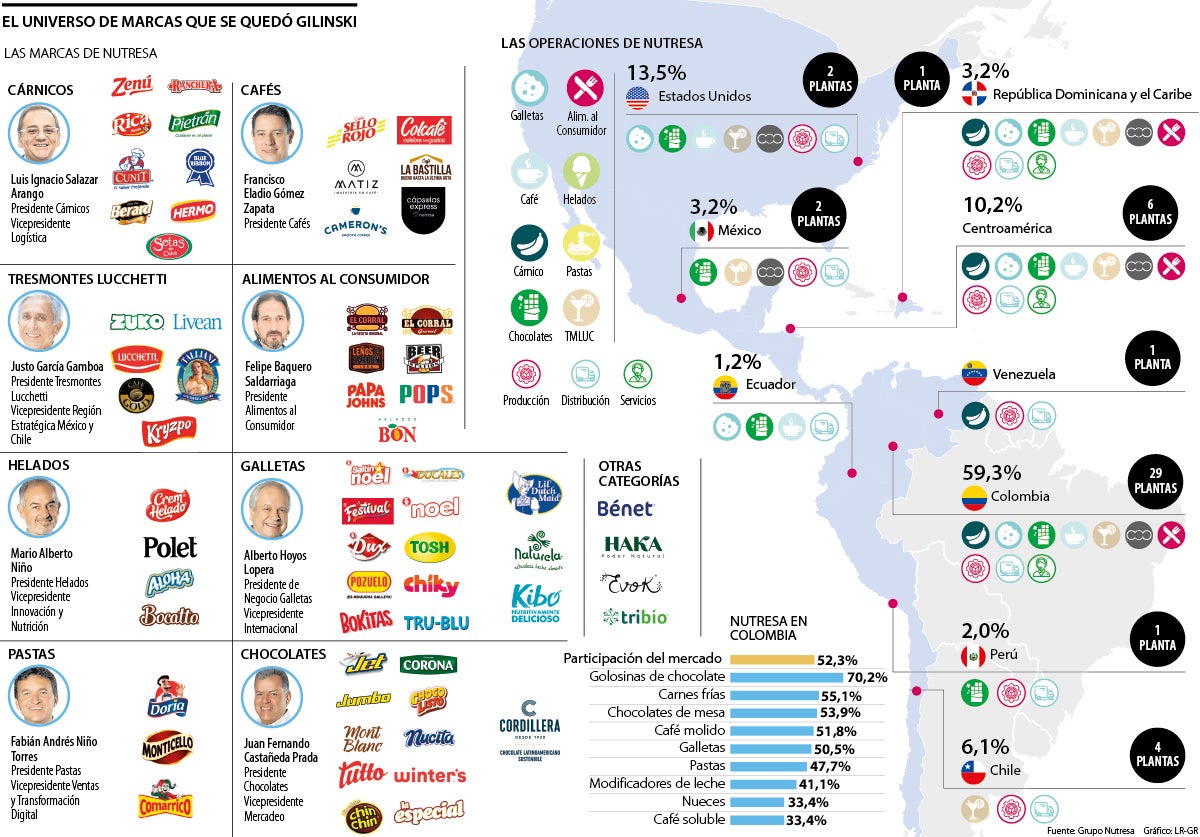

Aunque la familia Gilinski ya tenía inversiones en compañías de alimentos, como en el caso de Yupi, que cuenta con 10 marcas del famoso ‘mecato’, la adquisición de la multilatina le da un alcance a 19 países con más de 47 plantas de producción.

Grupo Nutresa cuenta con nueve categorías diferentes, que le permite tener una participación en el mercado colombiano de 52,3%. Entre esas se encuentran cárnicos, galletas, chocolates, cafés, Tresmontes Lucchetti, alimentos al consumidor, helados, pastas y otros.

Y es que la compañía está presente, especialmente, en el día a día de los colombianos, quizá muchas veces sin saberlo. Debajo de este conglomerado, están marcas como Zenú, Pietrán, Jet, Ranchera, Tosh, Festival, Crem Helado, Colcafé, Doria y restaurantes como El Corral y Leños & Carbón

Además, Chile, Perú, Ecuador, Venezuela, Centroamérica, México y Estados Unidos son algunas de las economías en las que se venden sus productos.

Gilinski y sus socios árabes se quedarán con una compleja red de plantas que tiene la compañía y que le ayudan a fortalecer su operación. La multilatina informó que en total cuenta con 47 fábricas de producción, 29 de ellas ubicas en Colombia y las demás en países como Chile, Estados Unidos, Ecuador, Perú y hasta Malasia.

Al portafolio se le suma una diversificada red de materias primas que van desde el café, materiales de empaque, cerdo, cacao, azúcar y que llega hasta la leche.

Persiste incertidumbre sobre los aranceles estadounidenses tras la sentencia de la Corte Suprema que anuló series de medidas de Donald Trump

De acuerdo con los resultados de Fasecolda, en 2025 se emitieron primas por un total de $61 billones lo que representa un crecimiento de 8,8% frente a 2024