MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

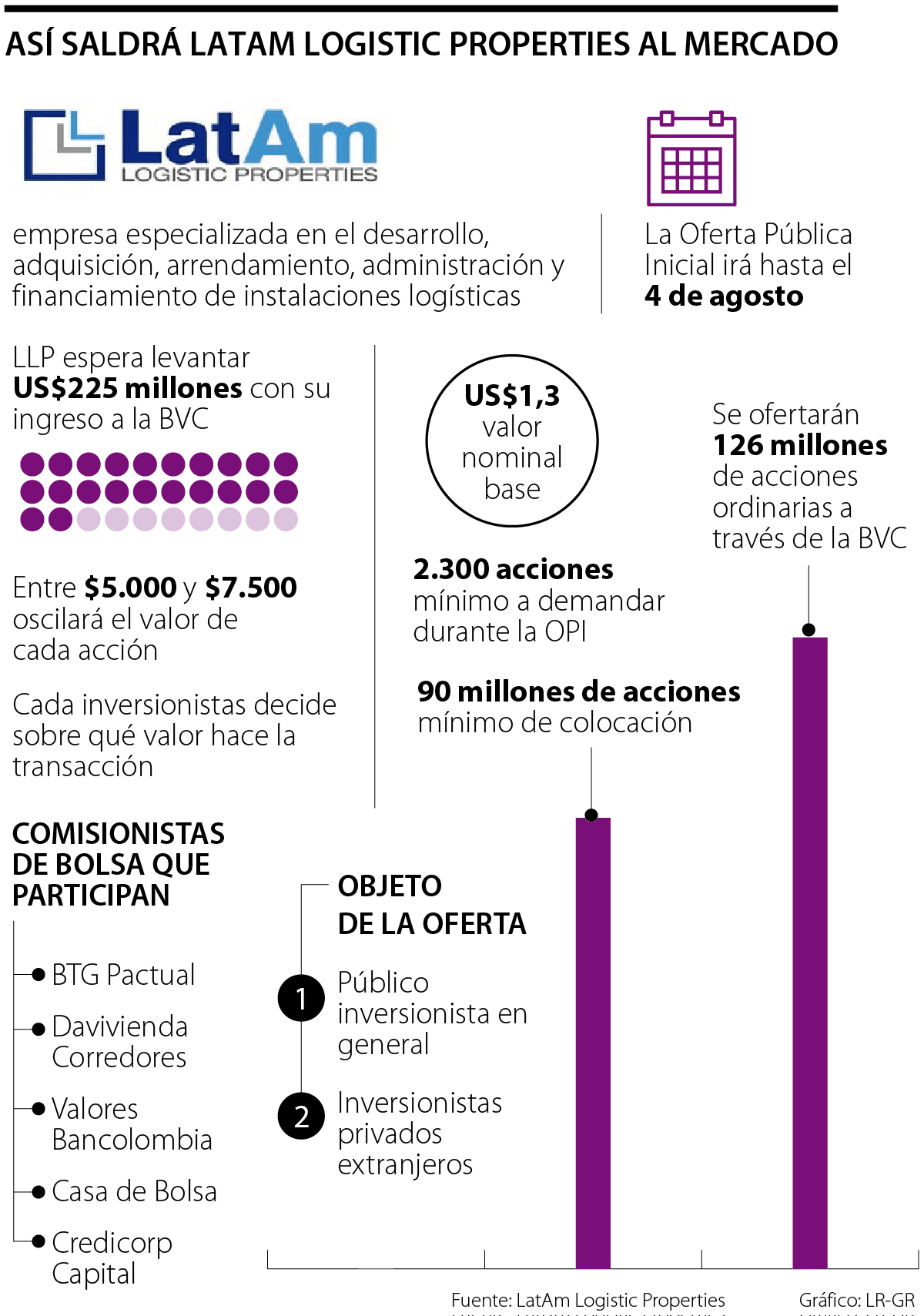

Se ofertarán 126 millones de acciones al público inversionista, incluidos los fondos de pensiones, cesantías e inversionistas privados extranjeros

Tras la autorización de la Superintendencia Financiera de Colombia (SFC), LatAm Logistic Properties, empresa especializada en el desarrollo, adquisición, arrendamiento, administración y financiamiento de instalaciones logísticas, anunció la puesta en marcha de la construcción del libro de oferta de acciones con una Oferta Pública Inicial (OPI), proceso que se extenderá hasta el próximo 4 de agosto.

La compañía costarricense, que se encuentra a solo un paso de ingresar formalmente a la Bolsa de Valores de Colombia (BVC) como el primer nuevo emisor de los últimos diez años, espera capitalizar cerca de US$225 millones en el mercado colombiano.

La negociación de estas acciones iniciales comenzará con un precio base de US$1,3 o $5.000, y podría ir hasta $7.500 según el comportamiento de la demanda de dicha especie. “Dependiendo de la demanda y del apetito que haya por las acciones, el precio de estas se va a mover en el rango que se registre durante este proceso”, destacó Juan Rafael Pérez, CEO de BTG Pactual Colombia.

En total, se ofertarán 126 millones de acciones al público inversionista en general, incluidos los fondos de pensiones y cesantías, así como a inversionistas privados extranjeros. Este monto es 18 millones inferior a lo anunciado inicialmente, toda vez que el accionista fondo de capital privado de Nueva York, Jaguar Growth Partners, no participará en esta fase.

El monto mínimo de acciones a colocar entre los destinatarios de la oferta es de 90 millones, mientras que el monto mínimo a demandar será el equivalente a 2.300 acciones. En caso de ser inferior, no será incluida en el libro de oferta.

Mike Fangman, fundador y CEO de LatAm Logistic Properties, aseguró que buscan levantar capital con el objetivo de “hacer crecer nuestro negocio, por lo cual buscamos invertir en nuevos proyectos y en los ya existentes”.

“El 100% de los recursos recaudados va a ser capital fresco para la compañía, por lo que no va a haber ningún vendedor ni accionista actual que participe en esta emisión. De esta manera, y con este nuevo jugador, constituimos una categoría en la BVC que no existía en Colombia”, agregó el CEO de BTG Pactual.

LatAm Logistic Properties prevé ingresos por más de US$32 millones

El nuevo emisor de la Bolsa de Valores de Colombia (BVC), LatAm Logistic Properties, registró un crecimiento exponencial que lo llevó en 2020 a ampliar su portafolio, agregando 140.000 metros cuadrados. Para este año prevén un crecimiento que se verá reflejado en un total de 450.000 metros cuadrados de parques logísticos e ingresos anuales por más de US$32 millones. “El crecimiento del e-commerce va a traer mayor necesidad de bodegas”, destacó el CEO de LLP .

La moneda local fue la que más retrocedió frente al dólar en el último mes, ante movimientos en fondos de pensiones, ola de impuestos y el conflicto geopolítico

Manuel Alemán, ceo de kala, dijo que lograron en 2025 desembolsos de $160.000 millones con un enfoque en las personas que no están atendidas por la banca tradicional

La entidad expuso que planea potenciar la oportunidad aprovechando su experiencia internacional, excelencia operativa y plataforma tecnológica avanzada