MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

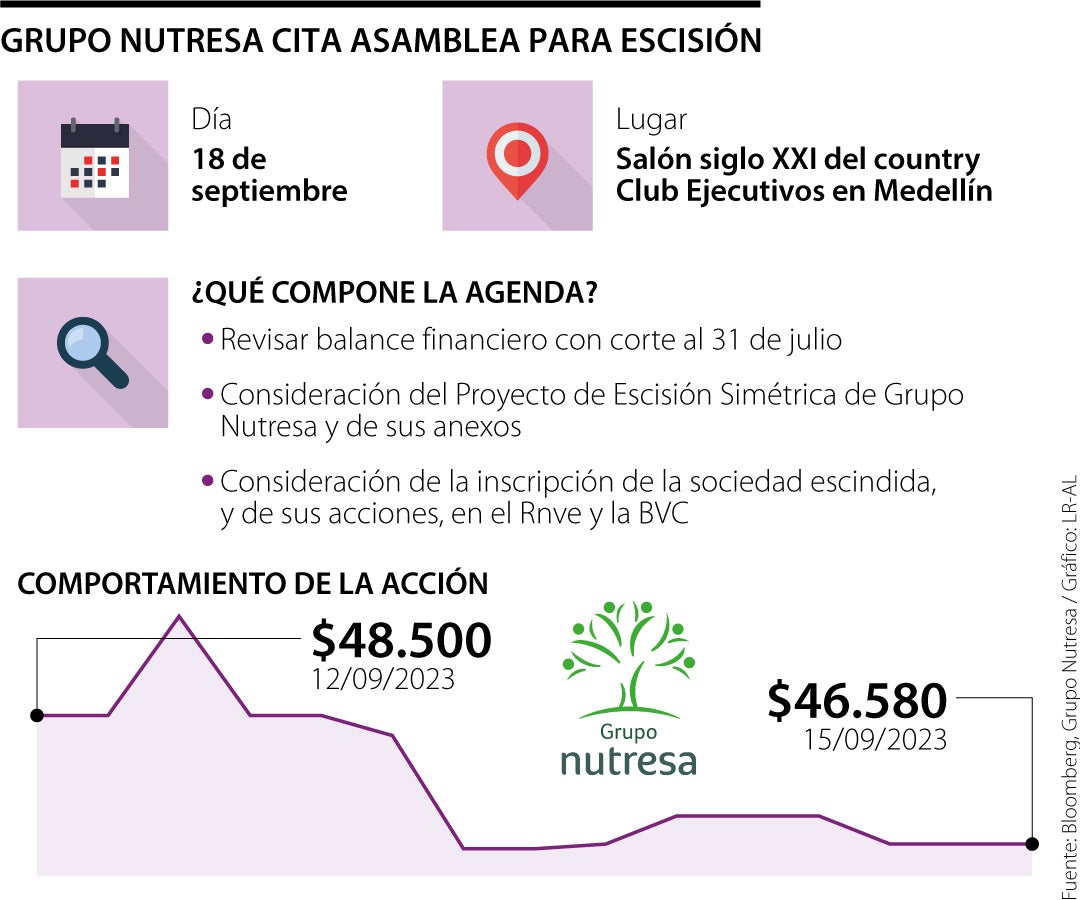

La asamblea de accionistas se llevará a cabo en el salón siglo XXI del country Club Ejecutivos en Medellín, y tendrá como principal ingrediente los cambios en acuerdo con Gilinski

Finalmente llegó el día D en el que se dará seguimiento al acuerdo al que llegó el Grupo Gilinski con los representantes del Grupo Empresarial Antioqueño (GEA).La Asamblea General de Accionistas del Grupo Nutresa se reunirá hoy en Medellín para aprobar la escisión de la compañía. La reunión tendrá como plaza el salón siglo XXI del Country Club Ejecutivos en la capital de Antioquia.

La agenda del día aborda dos puntos cruciales: la lectura de los estados financieros separados con corte a julio de 2023 y el dictamen del Revisor Fiscal, que servirán de base para el Proyecto de Escisión Simétrica de Grupo Nutresa.

La reunión también contemplará la consideración del Proyecto de Escisión Simétrica de Nutresa. Además se analizará la inscripción de la sociedad escindida y sus acciones en el Registro Nacional de Valores y Emisores, Rnve, así como en la Bolsa de Valores de Colombia, BVC, junto con la desmaterialización de los títulos. Es importante subrayar que esta escisión no conlleva una mayor responsabilidad para los accionistas ni implica una merma en sus derechos patrimoniales.

Otro ingrediente importante que tendrá la asamblea de hoy serán los cambios anunciados por Grupo Sura y Grupo Argos, el viernes de la semana pasada, en los acuerdos a los que se habían llegado con Gilinski a mediados de junio.

La modificación más importante tiene que ver con que ya no se realizará el mecanismo de patrimonio autónomo inicialmente previsto, sino que se hará un intercambio directo de acciones que se realizará en dos momentos.

El primero será luego de que los accionistas aprueben hoy la escisión de Nutresa, cuando Sura y Argos entreguen 45,5% de las acciones de la multinacional de alimentos a Nugil, Jgdb e IHC (Grupo Gilinski). En ese momento, Gilinski tendrá una participación de 76,9% de Nutresa. A su vez, Nugil, Jgdb e IHC entregarán a Sura y Argos acciones de Sura y de la Sociedad Portafolio S.A.

El segundo intercambio será cuando finalice la OPA por Nutresa, que será lanzada por 23,1%, pero además de Argos y Sura, también incluirá a IHC. Además, Sura y Argos podrán entregar 10,1% de acciones en Nutresa a Gilinski en dinero a US$12 por acción, por lo que no se limita únicamente a entrega de acciones, sino en dinero o una combinación de ambas.

“Básicamente con las modificaciones propuestas a los acuerdos entre el GEA y Gilinski se busca dinamizar y flexibilizar el proceso entre las partes, para evitar inconvenientes de último minuto que pongan en riesgo el cumplimiento de los acuerdos”, señaló el CEO y fundador de JP Tactical Trading, Juan Pablo Vieira.

La escisión que se apruebe hoy no acarreará mayores responsabilidades para los accionistas ni afectará sus derechos patrimoniales. No obstante, se menciona que los accionistas ausentes o disidentes tendrán la opción de ejercer el derecho de retiro, conforme a lo establecido en la ley 222 de 1995.

Esto implica que cada accionista mantendrá una acción de una nueva compañía que engloba el negocio de Nutresa Alimentos y recibirá una acción de la sociedad resultante de separar la inversión en Sura y Argos. Ambas entidades estarán listadas en la Bolsa de Valores de Colombia.

“Que todo salga de acuerdo con lo propuesto, es lo que los accionistas mayoritarios tienen en el acuerdo. En este punto nadie quiere interponerse en el proceso. Ha sido un desgaste largo para todas las partes involucradas y el único interés en este punto es llegar a un feliz término”, agregó Vieira.

La formalización de la escisión de Nutresa llevará a que Sura, Argos e IHC lancen de manera conjunta una Oferta Pública de Adquisición a los accionistas de Nutresa Alimentos.

Coltefinanciera, Banco Unión y Lulo Bank tienen un indicador efectivo anual más cercano a la usura con de 25,19%, 25,19 y 25,18%

El billete verde registró ayer una cotización máxima de $3.830 y alcanzó un precio mínimo de $3.705, manteniendo la volatilidad en su movimiento de la semana

La reserva legal se situó sobre $152 millones, mientras que las realizaciones de adopción por primera vez en Ncif estuvieron sobre $13 millones