MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Se espera que la operación esté completada al final del segundo semestre. Los reguladores de los diferentes mercados se encuentran analizando las autorizaciones

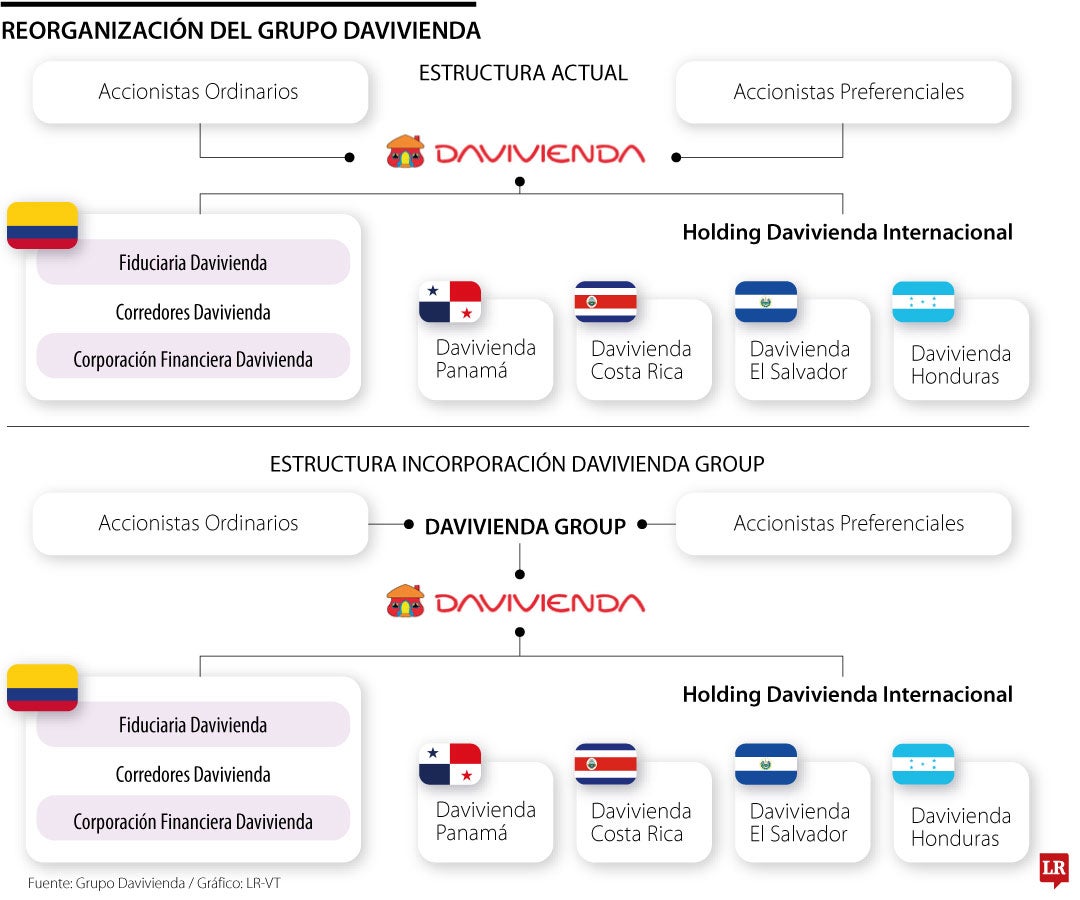

Banco Davivienda dio nuevas noticias sobre su integración con Scotiabank. Hoy, en sesión de Junta Directiva, el Banco autorizó la estructura mediante la cual la sociedad Davivienda Group S.A. (constituida en Panamá) será la holding que integrará las operaciones de Davivienda con las operaciones de Scotiabank en Colombia, Costa Rica y Panamá.

Esta integración se espera que esté completada al término del segundo semestre, ya que en este momento se encuentra sujeta a las aprobaciones de los supervisores en cada una de las jurisdicciones en que opera Davivienda, las cuales se encuentran en trámite.

Esto permite que el Banco constituya una holding internacional, que habilite el papel de oferta como "banca multilatina global", así, según informan, "explorar oportunidades de negocio en conjunto con un nuevo socio que cuenta con experiencia global".

La integración autoriza a los actuales accionistas del Banco Davivienda (ordinarios y preferenciales), convertirse en los futuros accionistas de Davivienda Group, y así se podrán acceder a los beneficios de la integración de las operaciones de Davivienda con las operaciones de Scotiabank, tanto en Colombia como en Centroamérica.

Como parte de su estrategia multilatina global, algunos accionistas actuales del Banco Davivienda constituyeron en Panamá la sociedad Davivienda Group, con el fin de que sea la holding de hasta el 100% de las acciones del Banco Davivienda y permita a los actuales accionistas del Banco Davivienda (ordinarios y preferenciales), previas las autorizaciones respectivas, participar en los nuevos negocios derivados de dicha estrategia y de los beneficios de la integración de las operaciones con Scotiabank.

Para ello, Davivienda Group registrará sus acciones ordinarias (comunes) y preferenciales (preferidas) en el Registro Nacional de Valores y Emisores, Rnve, de Colombia y listará sus acciones preferenciales en la Bolsa de Valores de Colombia, bvc).

Esto, para ofrecer públicamente sus acciones ordinarias y preferenciales, cuyo pago deberá hacerse en especie mediante la entrega de acciones ordinarias o preferenciales del Banco Davivienda en una relación de uno a uno, según el tipo de acción que corresponda (una acción ordinaria del Banco Davivienda por una acción ordinaria de Davivienda Group o una acción preferencial del Banco Davivienda por una acción preferencial de Davivienda Group).

Luego de adjudicadas las ofertas, los actuales accionistas del Banco Davivienda que participen en ellas tendrán el mismo tipo y cantidad de acciones en Davivienda Group que poseían en el Banco Davivienda al momento de realización de las ofertas. Para el caso de los accionistas preferenciales, estos mantendrán su derecho al dividendo mínimo preferencial en los mismos términos que actualmente poseen en el Banco Davivienda.

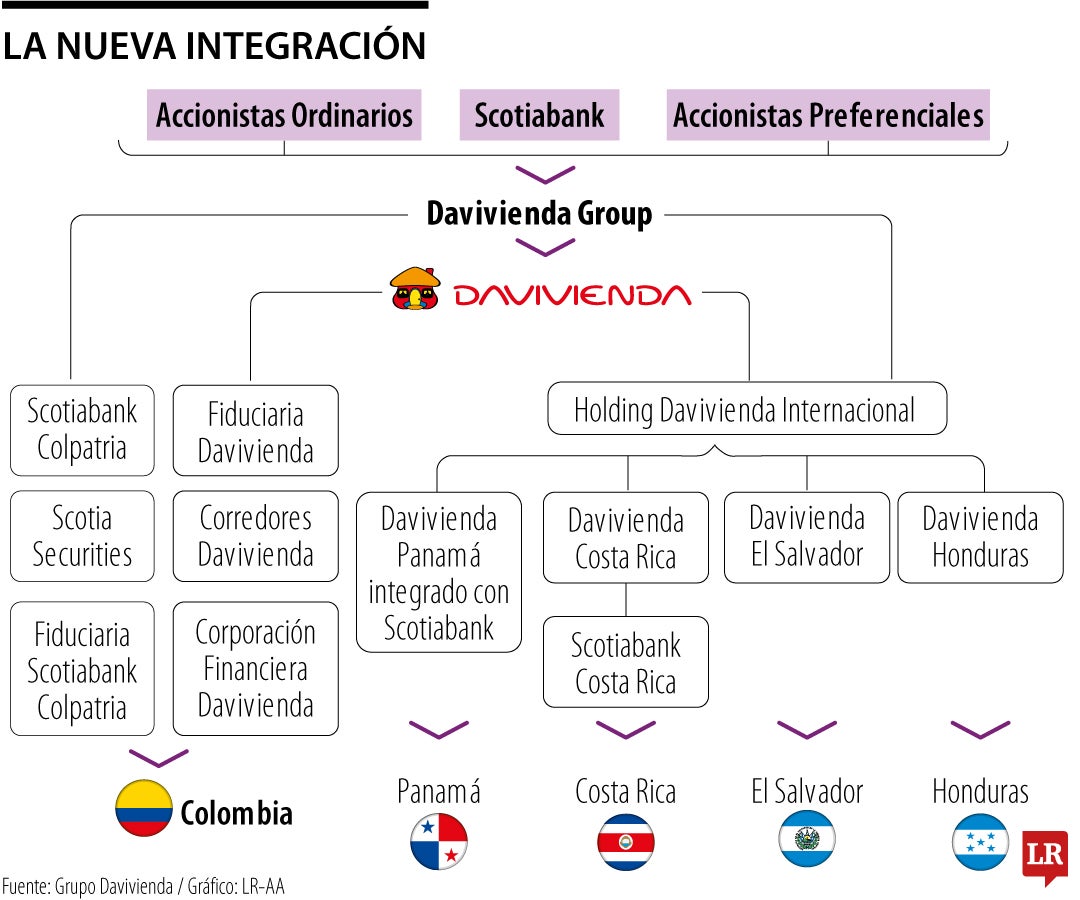

Scotiabank aportará a la Holding Davivienda Internacional, HDI, las operaciones de Scotiabank en Panamá y Costa Rica, consolidando en HDI la titularidad de todas las filiales en Centroamérica. Con esta consolidación se fortalece la estructura y se reiteran los objetivos definidos en materia de gestión de riesgos, capital y transparencia que en su momento llevaron a la constitución de HDI.

Scotiabank adquirirá de Mercantil Colpatria la participación accionaria que esta última posee en Scotiabank Colpatria S.A. y sus filiales. En dicha adquisición podrá participar Davivienda Group.

Finalmente, Scotiabank aportará a Davivienda Group las acciones que posee en Scotiabank Colpatria S.A. y sus filiales, consolidando en Davivienda Group, directa e indirectamente, la propiedad del 99,86% de tales compañías.

Davivienda Group integrará a los accionistas ordinarios, Scotiabank y a los acciones preferenciales. Scotiabank Colpatria, de Davivienda Group, estará constituida por Scotia Securities y Fiduciaria Scotiabank Colpatria.

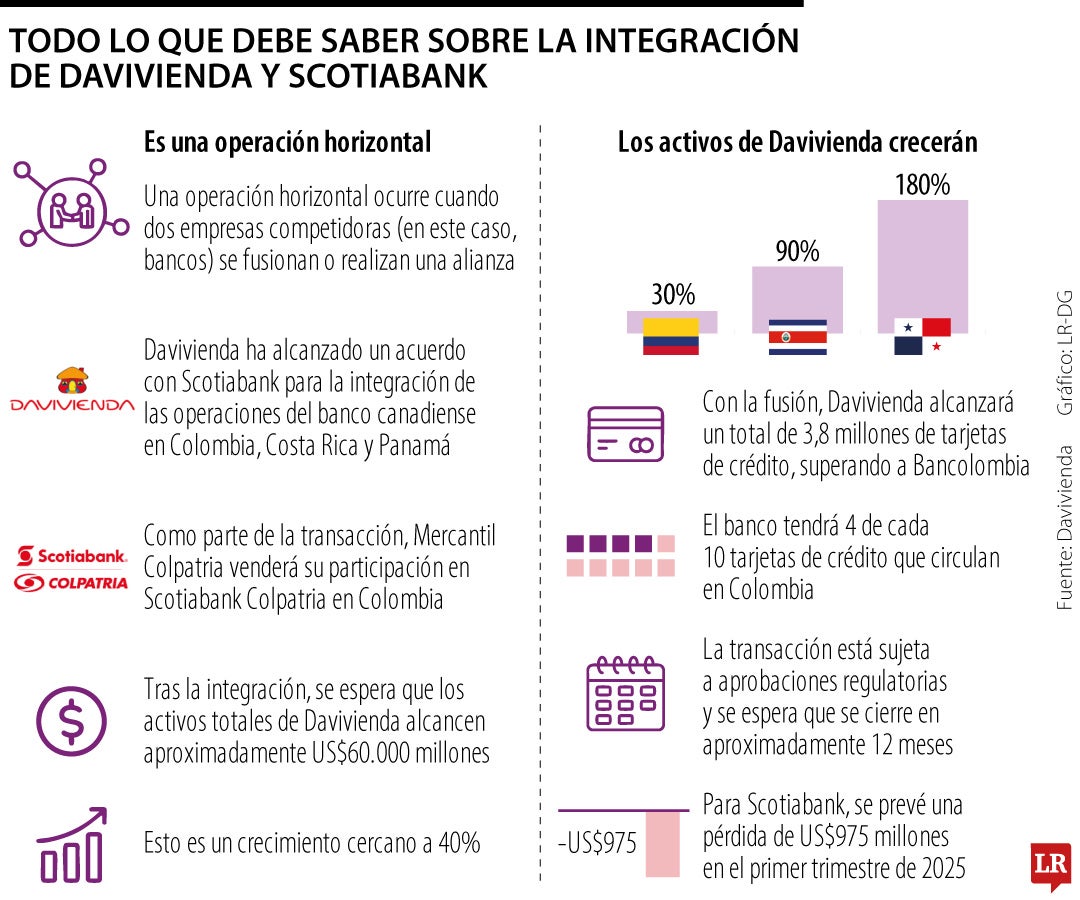

Davivienda y Scotiabank firmaron una integración por más de US$6.000 millones, con la que nace un banco colombiano más global con utilidades previstas para antes de 2030 que superarán los $4 billones en utilidades netas.

Esta movida se da después de que Scotiabank, a pesar de afirmar su confianza en los mercados de Colombia y Perú, anunciara su intención de vender sus filiales en Sudamérica debido al bajo rendimiento de estas.

Además, la integración sella la salida del Grupo Colpatria, controlado por la familia Pachecho, que, a su vez, había sido comprado por el Scotiabank en 2012, y que les dio la entrada a los canadienses al sistema financiero.

Esta es una operación horizontal. Una operación horizontal ocurre cuando dos empresas competidoras (en este caso, bancos) se fusionan o realizan una alianza. En este tipo de operaciones, los participantes suelen competir directamente en los mismos mercados. Por ejemplo, dos bancos que operan en el mismo mercado financiero.

Esto busca asegurar que la competencia en los mercados no se vea afectada negativamente por fusiones o concentraciones que puedan generar una mayor concentración de poder en manos de pocos actores.

Cabe destacar que, con la fusión, Davivienda alcanzará un total de 3,8 millones de tarjetas de crédito, superando a Bancolombia y consolidándose como líder en este segmento. El banco tendrá cuatro de cada 10 tarjetas de crédito que circulan en Colombia.

Con tasas que van desde 4% hasta 30% efectivo anual, ambas modalidades ofrecen créditos para estudiantes con plazos que van desde los seis hasta los 12 meses

Koa informó que se ha producido la transferencia en bloque del patrimonio de la sociedad absorbida a favor de la absorbente

La elegibilidad ante DTC agiliza el proceso de negociación al permitir la liquidación electrónica de las operaciones