MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El presidente Iván Duque dijo que este sector deberá representar 10% del PIB del país

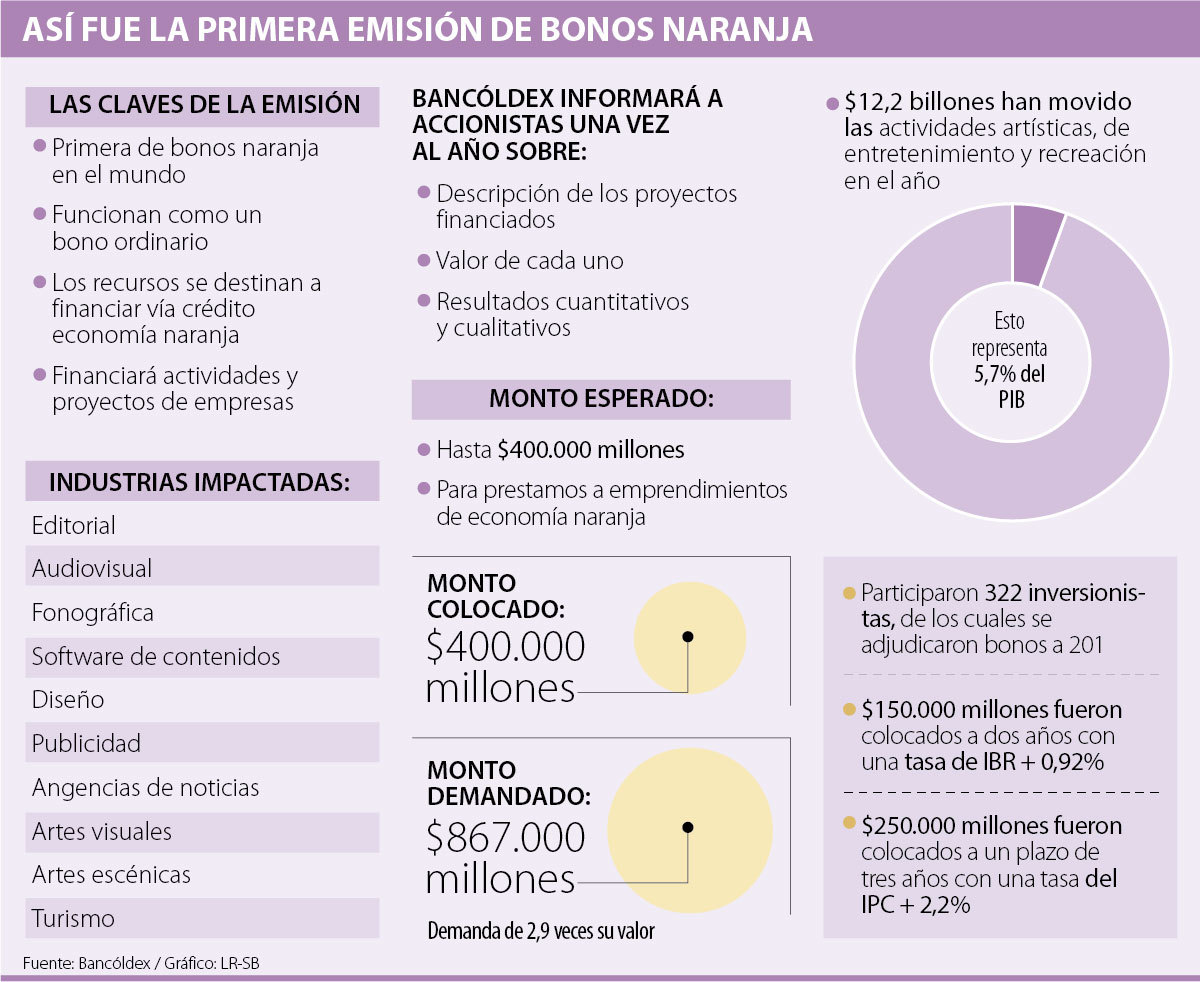

Ayer se llevó a cabo con éxito la primera emisión de bonos naranja, liderada por Bancóldex de la mano de la Bolsa de Valores de Colombia y con el apoyo del Gobierno. La emisión logró una demanda de $867.000 millones, equivalentes a 2,9 veces el valor a adjudicar. Con esto la entidad logró colocar $400.000 millones.

La colocación contó con participación de 322 inversionistas, de los cuales 201 lograron adquirir bonos naranja.

De los títulos emitidos $150.000 millones fueron colocados a dos años con una tasa de IBR + 0,92%, mientras que otros $250.000 millones fueron colocados a un plazo de tres años con una tasa del IPC + 2,20%.

Al evento asistió el presidente de la República, Iván Duque, quien mencionó la importancia de la emisión como parte del impulso que su Gobierno busca darle a la economía naranja.

“Esto muestra que los inversionistas le quieren apostar a los sectores de valor agregado, con esta emisión se muestra que los mercados de capital y las industrias creativas se conectan efectivamente.” señaló el Presidente al hacer sonar la campana de conmemoración.

Además del presidente en el evento participaron el ministro de Comercio, Industria y Turismo, José Manuel Restrepo; el jefe de operaciones del BID en Colombia, Ramiro Lopez Ghio; el presidente de Bancóldex, Mario Suárez Melo; y el presidente de la Bolsa de Valores de Colombia, Juan Pablo Córdoba.

Por su parte el residente de Bancóldex, Mario Suárez Melo, mencionó que la entidad es pionera a nivel internacional en la transformación del mercado de capitales “para que cualquier tipo de inversionista pueda encontrar seguridad, rentabilidad y, simultáneamente, contribuir con el desarrollo de las industrias creativas y culturales invirtiendo en la riqueza creativa de Colombia. Ese es nuestro rol como banco de desarrollo”,

¿Cómo funcionarán?

Los bonos naranja funcionan como cualquier bono ordinario, pero sus recursos están destinados a financiar o refinanciar, vía crédito, las actividades y proyectos de empresas vinculadas a la economía naranja e industrias creativas.

Los recursos para las compañías de estos sectores pueden ser solicitados a través de los intermediarios financieros como bancos, corporaciones financieras y entidades especializadas en crédito microempresarial.

Bancóldex informará a los inversionistas la descripción de los proyectos financiados con estos recursos, el valor que alcanzan y su resultado medido en indicadores cuantitativos y cualitativos.

Apetito por bonos alternativos

Desde que la Superintendencia Financiera aprobó por primera vez la inclusión de bonos naranja en un programa de emisión y colocación de un emisor de la BVC la expectativa fue que la demanda fuera alta, así como había ocurrido con las emisiones de bonos verdes.

El apetito de los inversionistas por este tipo de bonos se ve sustentado en los resultados obtenidos. Los bonos verdes han logrado una demanda 115,2% mayor al monto adjudicado entre los dos que se han emitido de forma pública.

Ahora los bonos naranja se presentan como una nueva oportunidad de inversión alternativa en un sector en el que las actividades artísticas, de entretenimiento y recreación en el año representan 5,7% del PIB, es decir $12,2 billones.

En su intervención el presidente, Iván Duque, declaró que esta economía debía llegar a representar 10% del PIB nacional, tomando como ejemplo lo que ocurre en Países Bajos.

El apoyo del Banco Interamericano de Desarrollo

Los títulos emitidos fueron estructurados con la cooperación técnica del Banco Interamericano de Desarrollo. El representante en Colombia y gerente de la región andina para la entidad, Rafael de la Cruz, mencionó que estos desarrollos se han llevado a cabo teniendo en cuenta que “un porcentaje significativo de los emprendimientos no tiene éxito por deficiencias en el modelo de negocio y la falta de acceso a financiamiento”, por lo que los recursos se convertirán en créditos de financiamiento.

La inclusión de una institución bancaria dentro del conglomerado cumple con las disposiciones de la Resolución Conjunta No. 17 emitida por el Banco Central y el Consejo Monetario Nacional

El oro al contado XAU subía el viernes 0,4% a US$4.225,11 por onza, pero se encaminaba a un descenso semanal de 0,1%

El crudo brent subió US$24 centavos, o 0,4%, a US$62,91, mientras que el West Texas Intermediate estadounidense avanzaba US$33 centavos, o 0,6%, a US$59,28