MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

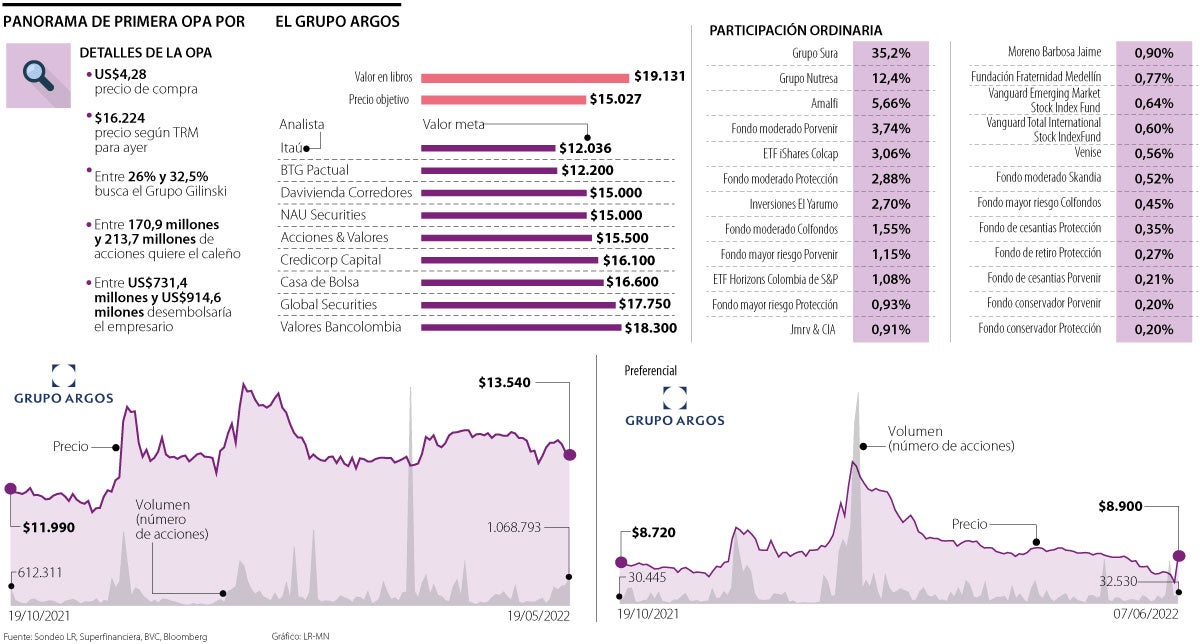

Sura recibiría $3,79 billones, mientras que Nutresa tendría $1,33 billones en sus cuentas. Gilinski tendrá que mover tres avisos de OPA

Luego de que a altas horas de la noche del lunes la Bolsa de Valores de Colombia (BVC) recibiera una garantía bancaria por US$461,3 millones para efectuar la OPA por Grupo Argos a nombre de Nugil S.A.S., la Superintendencia Financiera de Colombia (SFC) dio luz verde a la transacción. Se prevé que, tanto el aviso de oferta pública, como el cuadernillo inicial, sean publicados antes de finalizar la semana, con lo cual la acción de dicho emisor podría volver a más tardar el próximo lunes.

Su más reciente jugada se dio en respuesta a la primera vuelta de las elecciones presidenciales. El mismo día hábil siguiente a dicha contienda, la Superfinanciera informó que el precio a pagar en la oferta de adquisición por Grupo Argos aumentaba de US$4,08 a US$4,28 por título, lo que equivale a $16.224, si se tiene en cuenta la tasa de cambio oficial para ayer.

Con estas cifras en mente, si el grupo paisa decidiera vender lo que posee en esta compañía, a sus cuentas entrarían más de US$1.354 millones o $5,12 billones, si se convierte a moneda local. Al desglosar las cuentas, se evidencia que, por las 234,2 millones de especies o 35,6% de las acciones ordinarias de esta empresa, Inversiones Suramericana recibiría US$1.002 millones o $3,79 billones. En el caso de Nutresa tendría una liquidez de US$352,2 millones o $1,33 billones a cambio de los 82,3 millones de papeles que domina y que equivalen a 12,5% de los títulos comunes disponibles.

Según Wilson Tovar, gerente de Investigaciones Económicas en Acciones & Valores, “hay mucha liquidez para comprar grandes cantidades de acciones. Incluso, el mercado podría estar discutiendo la llegada de una oferta por Bancolombia”.

El experto agregó que esta nueva OPA es una especie de termómetro para saber qué tanto éxito podría tener si avanza en su idea. “Si la respuesta del mercado le hace sentido, vendría segunda OPA por Argos a un mejor precio”, resaltó.

Hoy, el inversionista pretende entre 26% y 32,5% de los títulos en circulación del emisor. En total desembolsaría entre US$731 millones y $914 millones, mientras que, en moneda local, el monto oscilaría entre $2,82 billones y $3,53 billones. No obstante, Gilinski podría dejar abierta la posibilidad de modificar, tanto los mínimos como máximos de la compra en el cuadernillo de OPA inicial.

Con el desarrollo de esta oferta se abre un nuevo capítulo en la jugada corporativa del caleño, la cual dio inició el pasado 11 de noviembre de 2021. Su intención es adueñarse de una muy buena parte del consorcio paisa, acabando el enroque que sostienen compañías como Grupo Sura, Grupo Nutresa, Grupo Argos, Cementos Argos, Celsia, la AFP Protección, Enka de Colombia, y la joya de la corona, Bancolombia.

Si bien en la empresa de seguros e inversiones ya ostenta 34,5%, y 30,8% en la multilatina de alimentos de participación, la más reciente ronda de compra desarrollada en el mercado público no fue tan exitosa como preveía el comprador. La oferta por esta primera solo le dio 2,99% adicional a Gilinski, mientras que la de Nutresa fue declarada desierta, debido a que ni siquiera llego al mínimo planteado en el cuadernillo inicial.

Tal como sucedió en las dos primeras intenciones de compra, la llave para alcanzar la meta serían las Administradoras de los Fondos de Pensiones (AFP), quienes usualmente están casi que obligadas a vender debido al deber fiduciario al que deben responder, pues su trabajo trata de buscar la mayor rentabilidad posible para los afiliados a los mismos .

Andrés Moreno, analista financiero y bursátil, aseguró que es muy posible que los fondos de pensiones vendan total o parcialmente debido a que no se tiene la certeza de que vengan más ofertas. “Sin embargo, estos socios no le van a bastar y va a tener que recurrir a los extranjeros. Es posible que logre 26% pero va a estar apretado”.

Actualmente, los mayores socios de este emisor son Sura, con 35,32%, y Nutresa, con 12,41% de las acciones ordinarias. Sin embargo, los diferentes fondos de las cuarto firmas completan el control de 12,45% de las especies en circulación.

Entre estas lideran el fondo de moderado de Porvenir, con 3,74%; seguido por el fondo moderado de Protección, con 2,88%; el fondo moderado de Colfondos, con 1,55%; el fondo de mayor riesgo de Porvenir, con 1,15%; el fondo de mayor riesgo de Protección, con 0,93%; y el fondo moderado de Skandia, con 0,52%.

Otros de los participantes que podrían, eventualmente, decidir salir de su tajada son los accionistas minoritarios y extranjeros a través del fondo bursátil iShares Colcap, que posee 3,06%, y el fondo Horizons Colombia Select de S&P, con 1,08%. A estos se suman otros actores como Amalfi, que posee 5,66%; Inversiones El Yarumo, que tienen 2,70%; Jmrv & Cia, con 0,91%; y Fundación Fraternidad Medellín, con 0,77%.

Al respecto, Diego Palencia, vicepresidente de Investigaciones y Estrategia de Solidus Capital, aseguró que este paso intermedio en Argos pone en evidencia, desde el punto de estructura de capital y finanzas corporativas, el interés de Gilinski por la entidad financiera del grupo.

“El precio ofrecido por dicha compañía refleja una estrategia similar al resto de las OPA, en las cuales ha buscado aprovechar los desequilibrios del valor intrínseco de la acción en función de un precio barato en pantalla. Aquí comienza una nueva temporada en torno a la búsqueda del comprador por controlar el GEA”, concluyó.

El oferente está obligado a mover tres avisos de oferta en un rango de cinco días calendario. En estos deberá incluir el plazo de aceptación de OPA, el cual no debe ser menor a diez días ni superior a 30 días hábiles. Así mismo, se especificarán los detalles de la compra, la composición accionaria del emisor objeto de compra y la intención del comprador al presentar una propuesta de este tipo.

Gilinski podrá prorrogar el plazo inicial por una sola vez y con antelación de al menos tres días hábiles al vencimiento del plazo mencionado en un principio. Una OPA competitiva debería llegar tres días antes.

Grupo Sura sigue perdiendo valor y ayer cerró con una caída de 15,63%

Aparentemente finalizada la disputa de poder al interior de Grupo Sura a través del mercado público, la acción de dicho emisor empezó a descender considerablemente en la Bolsa de Valores de Colombia (BVC). El pasado miércoles registró una caída de 21,03% hasta los $45.630, luego de que un día antes hubiese tocado un nuevo máximo histórico de $58.300, mientras que ayer cerró con un retroceso de 15,63% hasta los $38.500 con $3.370 millones negociados. Desde su punto más alto registra una pérdida de valor de 33,9%.

Se busca que los socios puedan votar por vender o no en la OPA. Los presidentes de Sura y Nutresa renunciaron a la Junta de Argos

Las acciones de Grupo Argos han subido casi un 25% después de que Gilinski hizo la primera de sus ofertas de compra

Hoy se reanudará la cotización de las acciones de Sura y Nutresa en la BVC. El mercado no descarta más ofertas por otras empresas