MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

De existir algún control, las consecuencias serían reputacionales y otras jurídicas, pero tendrían que ser precedidas por una investigación

Recientemente se conoció la solicitud de la Superintendencia de Sociedades para indagar por un presunto control conjunto o individual en Sura, Argos y Nutresa.

Abogados y cercanos al caso aseguran que este proceso podría tardar más de lo esperado, y que este “es solo el comienzo”. La clave aquí será la diferencia entre enroque e imbricación, teniendo en cuenta que esta última está prohibida en el país, por el control que implica.

“Existe la posibilidad de que pueda existir un control conjunto, dependerá de si se dan o no los supuestos legales de la Ley 222 de 1995 y la Circular Única de la Supersociedades. “La Superintendencia tendría facultades para revisar las operaciones entre entidades vinculadas para cerciorarse de su naturaleza y que las operaciones se celebraron en condiciones de mercado”, manifestó Andrés Crump, socio de Baker McKenzie.

Pero, ¿qué pasaría si se determina control en el GEA? Según los analistas, hay dos escenarios hipotéticos. Uno en el que Sura, Nutresa y Argos fueran controlantes. Allí, “tendrían que consolidar estados financieros, dar un reporte especial sobre operaciones con socios y administradores. Si la Superfinanciera llega a esa consideración, tendrían obligaciones jurídicas, y les pondrían una multa por no hacer la declaración de la situación de control”, señaló Diego Márquez, abogado y consultor en asuntos empresariales.

Ahora bien, el segundo hipotético sería si fueran los administradores del GEA los controlantes. Con esto, Márquez destaca que podría haber conflictos de intereses entre las sociedades involucradas que hacen muchas operaciones entre ellas.

“Considerar que son un grupo empresarial empezaría a generar suspicacias en el gobierno corporativo, y a generar incomodidades. Serían consecuencias reputacionales, por ejemplo, pensando que hay operaciones con conflictos de interés. Ahí es donde deben tener cuidado las compañías y los administradores”, concluyó el abogado.

No obstante, estos escenarios tendrían que estar precedidos por una investigación de las Superintendencias, pero la consecuencia normativa de existir una imbricación, es decir, que las subordinadas tengan participación en la matriz controlante, es la ineficacia de esos actos.

Incluso, para la Supersociedades, la imbricación puede generar confusión frente a terceros sobre la verdadera cuantía de la prenda general de los acreedores que respalda el cumplimiento de las obligaciones sociales. De acuerdo con expertos, esto significaría que el capital invertido en la subordinada estaría “reinvertido” en la sociedad matriz, lo que conllevaría una falsa duplicidad de capitales y por tanto una falsa solidez patrimonial frente a terceros.

“Como es una sanción legal, no sería necesaria una declaratoria de una autoridad, pero la Superintendencia si tendría competencia para declararla. Entonces no se trataría de tener que hacer una venta y que entre un tercero, sino se tendría como un hecho que no ocurrió, y en teoría todo debería volver a su estado anterior, como si la participación de la subordinada en la sociedad matriz no hubiese ocurrido”, explicó Mónica Higuera, abogada especialista en derecho comercial, quien agregó que es bien conocido que tienen participaciones cruzadas, “pero no por ello implica que estén en la prohibición legal y por tanto en una prohibición de imbricación”.

El Código de Comercio determina los supuestos de subordinación para el control societario siempre y cuando se posea más de 50% del capital en la subordinada, sea directamente o por intermedio, con el concurso de las subordinadas.

Pero también sucede si hay control interno por el derecho a emitir votos constitutivos de mayoría mínima decisoria, modalidad que se presenta cuando se tiene el poder de voto en asamblea de accionistas, junta de socios o los votos necesarios para elegir la mayoría de miembros de junta directiva, por ejemplo.

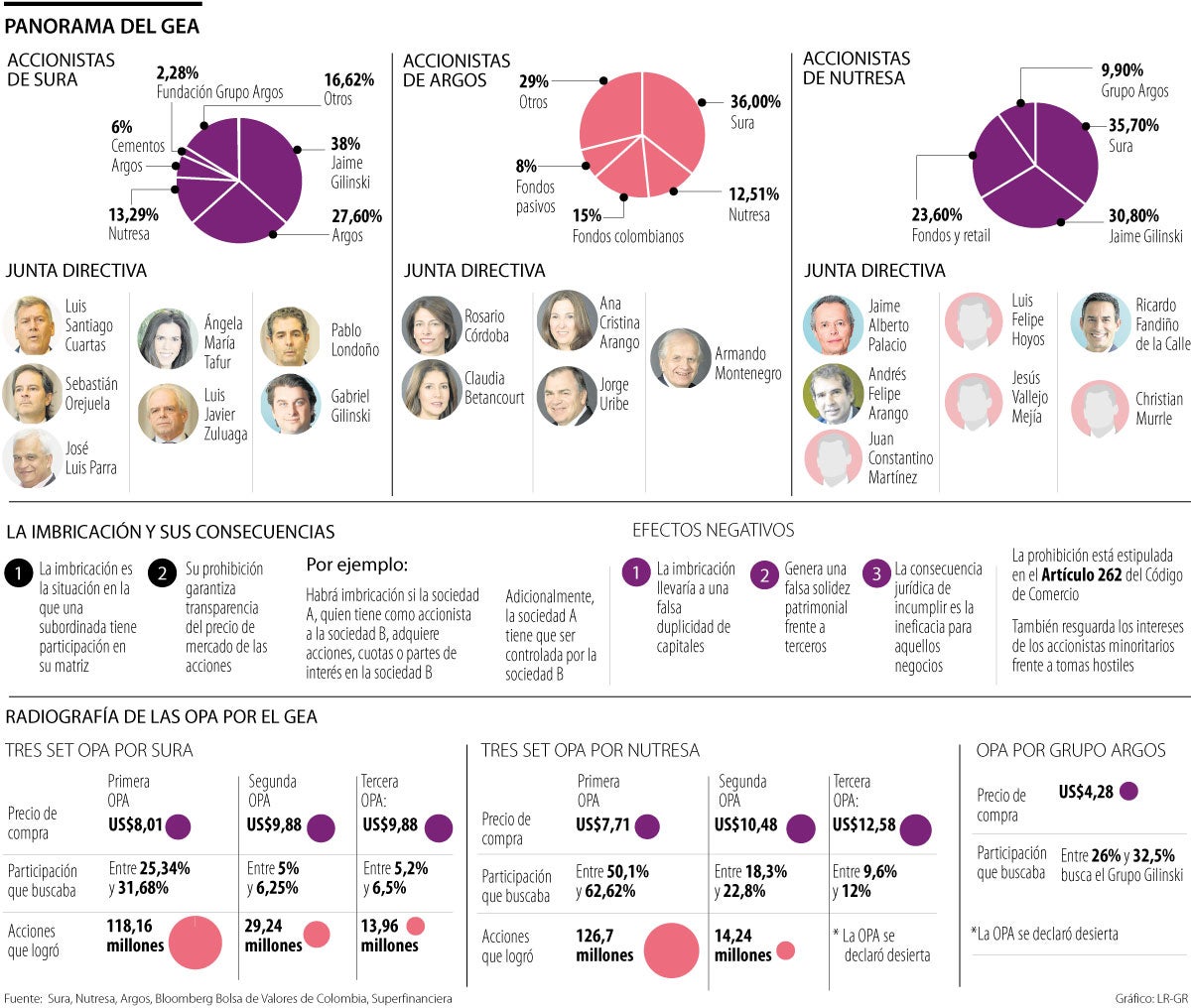

Actualmente, Grupo Sura tiene 36% de participación en Argos y 35% en Nutresa; mientras que la multilatina de alimentos es titular de 12,51% de las acciones ordinarias del conglomerado especializado en cementos y energía; y de 13,29% del holding enfocado en la industria de servicios financieros. Por su parte, Argos cuenta con 9% de las acciones de Grupo Nutresa y con 6% de las de Sura.

“Es de público conocimiento que desde hace más de 40 años entre estas tres compañías existen participaciones cruzadas. Dicha estructura de capital es legal y ha sido revelada a las autoridades y al mercado en forma oportuna y suficiente”, puntualizó Grupo Argos a través de un comunicado.

Cabe mencionar que los presidentes de los tres grupos, Carlos Gallego (Nutresa), Gonzalo Pérez (Sura) y Jorge Mario Velásquez (Argos) hacían parte de las Juntas Directivas de las compañías, de manera cruzada, hasta que renunciaron en junio de este año.

Para Diego Palencia, vicepresidente de investigaciones en Solidus Capital, los enroques accionarios han perdurado en el tiempo y han demostrado que son “eficientes y eficaces” en controlar las compras hostiles.

“Ha sido tan complejo el desenroque, que a pesar de lograr participaciones en las principales fuentes gubernamentales no se ha avanzado en la definición de un nuevo rumbo estratégico. Normalmente, en compras hostiles participan muchos fondos de inversión especializados que permiten fondeo. En mi opinión, esto apenas empieza”, destacó Palencia.

Sura, Nutresa y Argos dicen que son independientes y que no hay control

Las tres compañías implicadas en la solicitud de indagación aseguran que son independientes y, a pesar de las participaciones cruzadas entre sí, no ejercen control sobre las otras. “Cada una de estas organizaciones tiene focos en negocios totalmente diferentes: financiero, alimentos e infraestructura. Así mismo, Grupo Sura tiene sus propios órganos de gobierno corporativo, órganos en los que se toman decisiones autónomas sobre el funcionamiento y la estrategia de la Compañía”, dijo el presidente de Sura, Gonzalo Pérez.

La idea sería puesta a consideración el próximo 25 de marzo durante la asamblea de accionistas ordinaria. Actualmente tiene 31,6%

En cuanto a Sura, el nivel público se sitúa 25,30% sobre lo que considera el mercado que debería estar, cifra que llega a $29.050

Esta nueva oferta está planteada por, mínimo 5% y máximo 6,25% de las acciones ordinarias en circulación. Gilinski quedaría con 31,5%