MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La BVC tiene hasta el próximo viernes para adjudicar. Con estas cifras, el empresario caleño se mantiene como el segundo socio

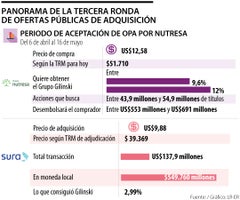

La tercera OPA por el Grupo Nutresa finaliza hoy y Jaime Gilinski completa solo 2,51 millones de acciones, cifra equivalente a 4,57% del máximo a comprar y 0,55% de las acciones en circulación. De concluir la compra con números cercanos a los mencionados anteriormente, el empresario caleño se mantendría como el segundo accionista de la multilatina de alimentos, con poco más de 31%; por debajo de Grupo Sura, que tiene 35,5%; y por encima de Grupo Argos, con 9,88%.

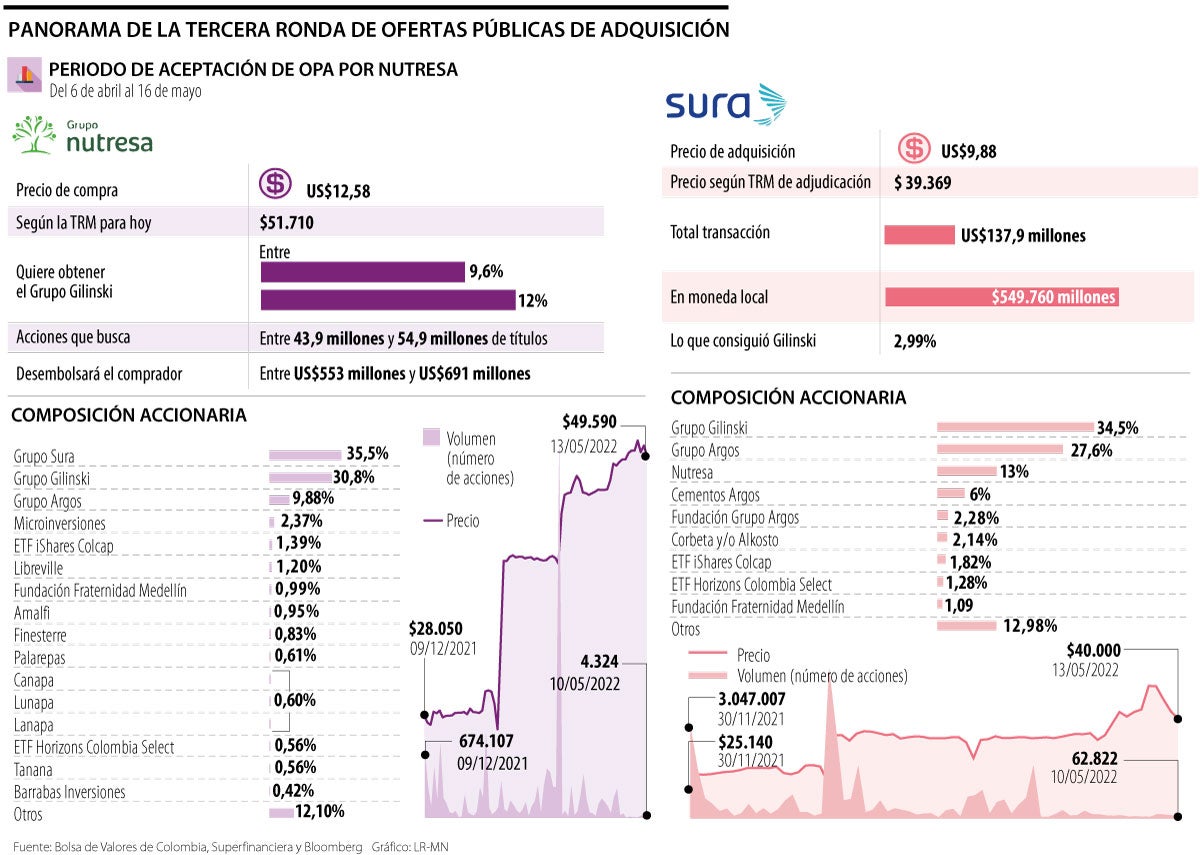

Si bien ha invertido más de US$2.499 millones para filtrar el enroque del Grupo Empresarial Antioqueño (GEA), aún no logra dominar ninguna de las compañías. El balance muestra un porcentaje en Sura de 34,5%. No obstante, bajo este panorama entraría a incidir en las decisiones de otras empresas del grupo paisa, como Grupo Argos, Cementos Argos, Bancolombia, Enka de Colombia y la AFP Protección.

Dentro del balance de los caleños, se incluyen un puesto independiente y uno patrimonial en el Grupo Nutresa, en cabeza de Ricardo Fandiño de la Calle y Gabriel Gilinski, respectivamente. En el caso de Inversiones Suramericana, consiguió un esquema similar con José Luis Suárez y Gabriel Gilinski.

Según Guillermo Sinisterra, PhD en Economía de la Universidad de Nueva York y profesor de la Universidad Javeriana, “desde todo punto de vista cambió la balanza de poder dentro de las empresas del GEA. No se pueden descartar más OPA sobre otras compañías, como Grupo Argos o Bancolombia, porque la plata la tienen”.

El especialista aseguró que, de aquí en adelante, al grupo paisa le tocará consultar cualquier decisión relevante que se vaya a tomar. “Básicamente, el GEA ya no se manda solo, hecho que puede terminar siendo un poco molesto, aunque considero que las partes han mostrado interés por querer lo mejor para ambas compañías. Los Gilinski van a llegar a ser mucho más agresivos en cuanto a crecimiento corporativo”, resaltó.

Concluida la oferta de compra, la Bolsa de Valores de Colombia (BVC) tiene hasta el próximo viernes para adjudicar las acciones compradas, momento a partir del cual se podrían conocer nuevas ofertas por esta u otras compañías, o se podría dar inicio a una batalla legal de largo aliento.

Al respecto, Michael Moreno Álvarez, abogado especialista en derecho de empresas, master en leyes de la Universidad de Virginia y socio en el bufete Paniagua & Tovar Abogados, aseguró que “los administradores y miembros del directorio tienen que exponer todas las razones desde un punto de vista objetivo para decir que no. No obstante, quien está lanzando la oferta de adquisición no se va a quedar con los brazos cruzados ante la respuesta de no conveniencia”.

En contraste, Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados, no ve tan probable que Gilinski emprenda acciones legales en el corto plazo. “No existe una ley que obligue a los socios a pronunciarse explícitamente sobre este tipo de ofertas de compra, aunque sí se va a dar un debate en torno al deber fiduciario”.

Valor del GEA en la Bolsa de Valores ha crecido 36,6% a $99,1 billones

Las acciones del Grupo Empresarial Antioqueño (GEA) han sido de las más beneficiadas de las OPA en la Bolsa de Valores de Colombia (BVC). En los seis meses que completa el proceso de compra por parte del empresario caleño, la capitalización del grupo paisa ha pasado de $72,6 billones a $99,1 billones, evidenciando un crecimiento de 33,6%. Los emisores que más han repuntado son Nutresa, cuya capitalización ha subido 130,2%, y Sura, que ha registrado un aumento de 72,93% en dicho rubro.

Los operadores prevén que se dé una disminución en la liquidez y el número de acciones disponibles en el mercado público

La compañía cementera y la de alimentos ya convocaron a reunión el próximo 4 de enero. Los minoritarios serán claves

LR conoció que Gabriel Gilinski y José Luis Suárez saldrían de la Junta y se prevé que los reemplacen Sergio Restrepo y Andrés Bernal