MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

LR conoció que Gabriel Gilinski y José Luis Suárez saldrían de la Junta y se prevé que los reemplacen Sergio Restrepo y Andrés Bernal

El revisor fiscal de Grupo Sura convocará a una nueva asamblea el próximo 3 de octubre a las 10 de la mañana en el hotel Marriott de Medellín, con el fin de elegir una nueva Junta Directiva de la Sociedad.

Actualmente, el órgano directivo de la compañía de seguros e inversiones está conformada por Ángela María Tafur, Luis Javier Zuluaga, Pablo Londoño y Gabriel Gilinski como miembros patrimoniales; y José Luis Suárez, Sebastián Orejuela y Luis Santiago Cuartas como independientes.

La República conoció que Gabriel Gilinski y José Luis Suárez (ambos puestos por Jaime Gilinski) saldrían de la Junta y se prevé que los reemplacen Sergio Restrepo Isaza y Andrés Bernal Correa.

Restrepo es ejecutivo financiero estratégico con experiencia en direccionamiento de áreas de Banca corporativa, Mercado de capitales, Compra venta de Compañías, Banca de Inversión, Administración de Activos, Tesorería, Relación con Inversionistas y trayectoria en análisis de crédito corporativo.

Hoy, Restrepo es socio de Exponencial Banca de Inversión SAS, una banca de inversión dedicada a temas de compra y venta de compañías con especial dedicación a empresas de familia y resolución de conflictos propietarios.

Por otro lado, Bernal es administrador de la Universidad Eafit, con especialización en Negocios Internacionales y Mercados de Capitales de Harvard Business School y máster en business administration de Babson College.

Bernal se desempeña como presidente de Grupo Orbis - Grupo Imsa desde 2018. Fue Vicepresidente Ejecutivo Financiero y de Estrategia de Sura Asset Management entre 2012 y 2017; y Vicepresidente Financiero y de Inversiones de Grupo Sura entre 2004 y 2012.

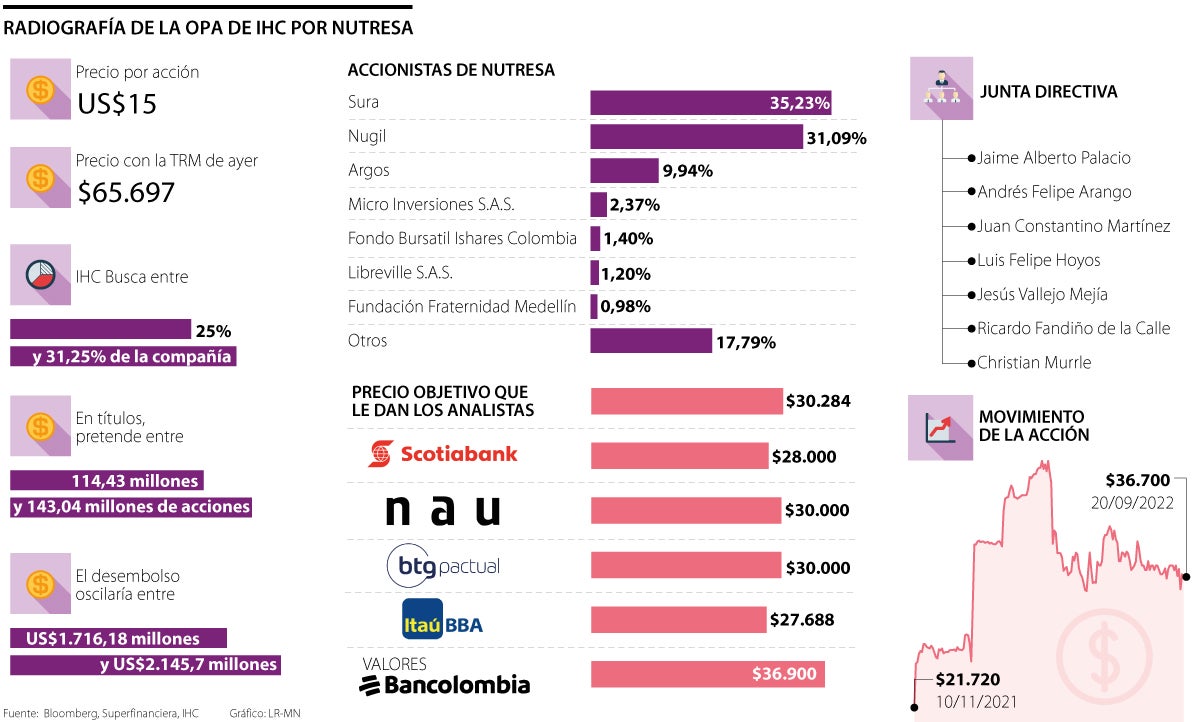

La convocatoria a la reunión extraordinaria se da en medio de la OPA presentada por IHC para adquirir entre 25% y 31,25% de Grupo Nutresa. De hecho, si la Superfinanciera aprueba la OPA, los socios de Sura también deberán reunirse para decidir cuáles miembros de la Junta no tienen conflictos de interés y, así, puedan decidir si vender o no la participación que tienen en la compañía objeto de compra.

"Probablemente lo que está pasando es que quieren es bajar un poco el ambiente para decir que como inversionistas tomaron la mejor decisión y no quieren presionar a la Junta. Los argumentos de las empresas del GEA se están acabando cada vez más rápido con la agresividad de las ofertas", indicó Guillermo Sinisterra, PhD en Economía de la Universidad de Nueva York y profesor de la Universidad Javeriana.

La compañía, que es una subsidiaria de IHC Capital Holding LLC, ofreció US$15 por cada acción en circulación. Con la TRM de hoy, la oferta es de $66.397 por cada título, es decir, 80% más que el precio al que cerró la especie el día en el que se conoció la nueva OPA.

La oferta se formula para adquirir como mínimo 114,4 millones de acciones ordinarias, equivalentes a 25% de las especies del emisor suscritas, pagadas y en circulación; y como máximo, 143,04 millones de títulos, es decir, 31,25% de las especies.

La acción se suspenderá en la Bolsa de Valores de Colombia (BVC) hasta el día siguiente a la publicación del aviso de oferta.

El desembolso oscilaría entre US$1.716,18 millones y US$2.145,7 millones, mientras que en moneda local entre $7,57 billones y $9,47 billones.

Resta menos de una semana para conocerse los resultados de las ofertas y las aceptaciones aún no se acercan a lo que busca Gilinski

Para Colombia la lección es clara: el capitalismo eficiente es aquel que amplía la base de ciudadanos que pueden participar en la propiedad y los beneficios de la economía. Democratizar el capital es tarea pendiente