MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Además de los cambios en el órgano de la compañía de seguros e inversiones, ayer renunciaron tres miembros del directorio de Nutresa

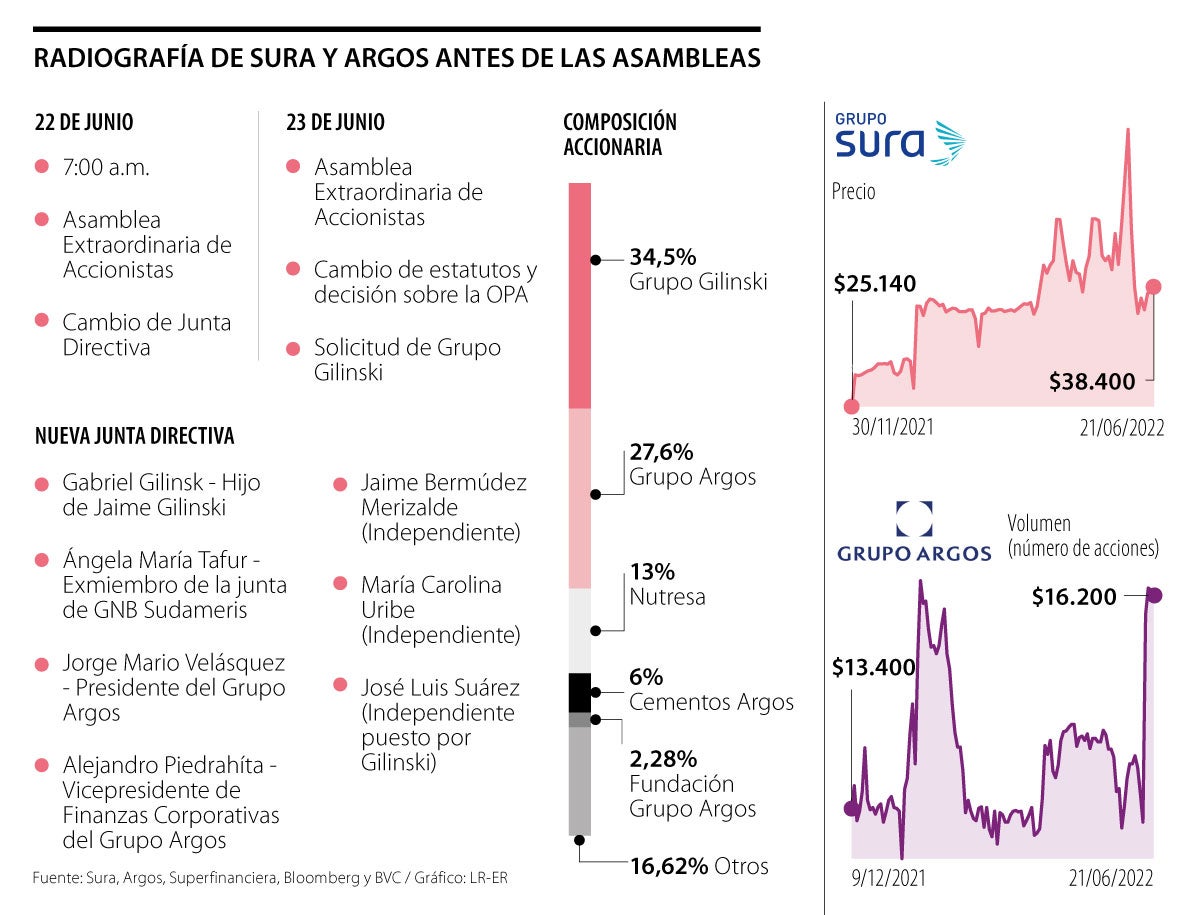

En contra de todo lo que se creía que podría pasar tras la llegada de la primera OPA sobre Nutresa en noviembre de 2021, hoy se encontrarán en asamblea extraordinaria los socios de Sura, cuyo encuentro se repetirá mañana. El objetivo de la reunión será la elección de una nueva Junta Directiva, la tercera en tan solo seis meses, hecho que pone en evidencia los efectos de la llegada de Jaime Gilinski y la necesidad que tiene el Grupo Empresarial Antioqueño (GEA) de defender su histórico enroque.

La nueva propuesta excluye a los llamados ‘cacaos’ del GEA, entre quienes destacan Jorge Mario Velásquez, presidente del Grupo Argos; Alejandro Piedrahita, vicepresidente de finanzas de la misma empresa; María Carolina Uribe y Jaime Bermúdez Merizalde, cuya renuncia fue presentada al cierre de la semana pasada. Sin embargo, la nueva propuesta del otrora Sindicato Antioqueño incluye a cercanos del mismo consorcio económico.

La plantilla propuesta por los paisas contempla como participantes patrimoniales a Luis Javier Zuluaga, exmiembro del directorio de Nutresa y de la Fundación Nacional de Chocolates; Pablo Londoño Mejía, gerente del Grupo Corbeta, dueño de Alkosto; Luis Felipe Hoyos, ex vicepresidente de Fabricato y general manager de Comercial Nutresa; y Guillermo Alberto Lema. Por los independientes están Sebastián Orejuela Martínez, Luis Santiago Cuartas Tamayo y Lina María Echeverri Pérez.

Las razones detrás de esta movida estarían centradas en designar a representes de otra índole, con el fin de evitar inhabilidades a la hora de decidir sobre la nueva y futuras intenciones de compra de Gilinski. “Que en un solo año veamos tres juntas diferentes era algo impensable y envía un mal mensaje a los accionistas y al mercado”, dijo Diego Márquez, especialista en derecho financiero y corporativo.

Adicionalmente, este 23 de junio se dará una segunda reunión, tras otra solicitud dispuesta por el empresario caleño a los revisores fiscales Ernst & Young Audit. Para dicha asamblea, el orden del día dispondrá de una reforma al artículo 23 de los estatutos sociales con el fin de incluir un literal en el que se les otorgue a los accionistas el poder de decidir si Sura debe vender 35,2% que posee en Argos.

Ante este panorama, Diego Palencia, vicepresidente de Investigaciones de Solidus Capital Banca de Inversión, resaltó el hecho de que la toma de decisiones en las corporaciones modernas requiera de juntas con la menor cantidad de conflictos de interés.

Tal como sucedió en el directorio de Sura, el Grupo Nutresa anunció la renuncia de Juana Francisca Llano, Gonzalo Alberto Pérez y Jorge Mario Velásquez a sus cargos como miembros de la Junta Directiva de la compañía. La decisión será efectiva una vez la Asamblea de Accionistas haga una nueva designación.

¿Qué impacto tendría el dólar sobre la OPA?

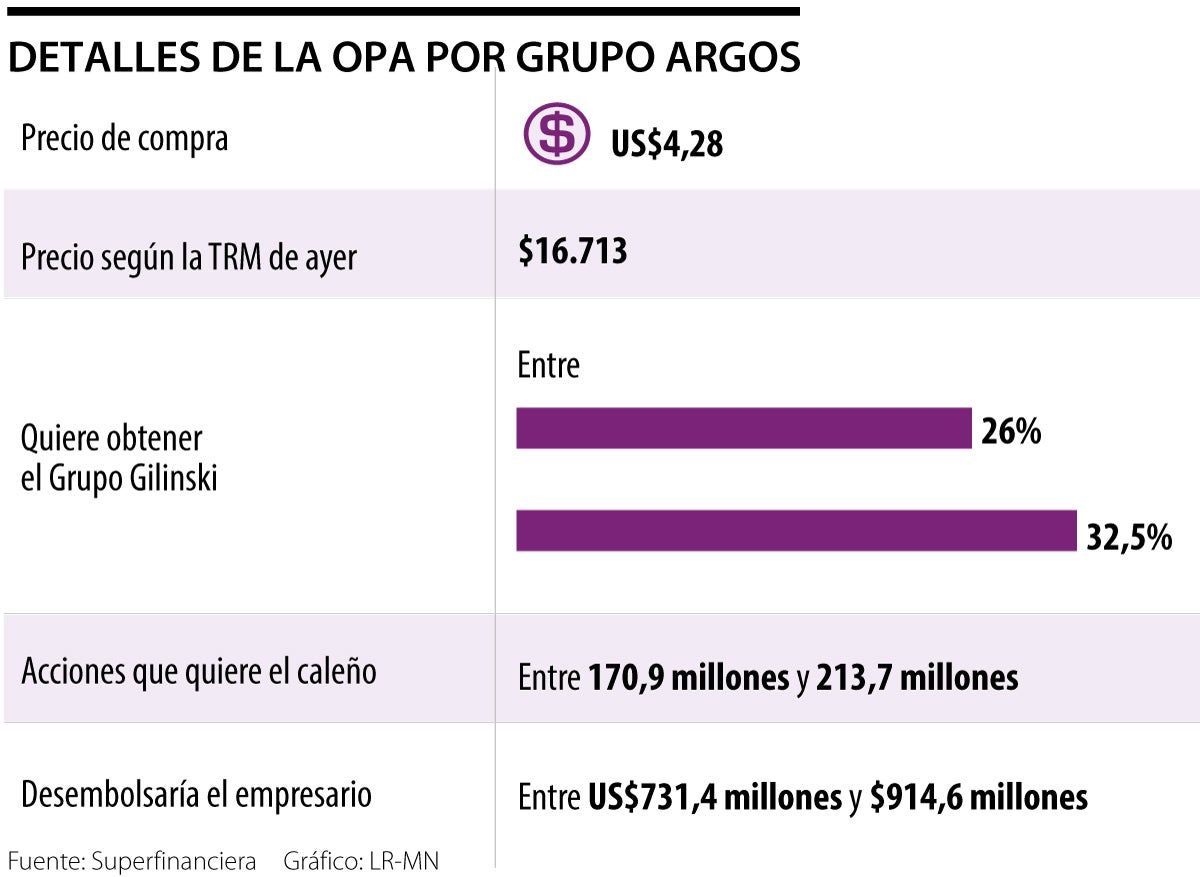

Ayer inició la OPA presentada por Jaime Gilinski sobre Grupo Argos. El inversionista pretende entre 26% y 32,5% de los títulos en circulación del emisor, monto por el cual estaría dispuesto a cancelar cada papel a US$4,28 o $16.713 según la Tasa Representativa del Mercado (TRM) para ayer. Pero, ¿cómo afecta el aumento del dólar y la elección presidencial al desarrollo de la compra del empresario caleño?

Si bien la transacción está propuesta en dólares desde el inicio, gran parte de esta compra se efectúa en pesos colombianos, teniendo en cuenta que la mayoría de vendedores son socios de la compañía que están en el país, y que la compra se realiza a través de la Bolsa de Valores de Colombia (BVC). De allí la importancia de cómo se mueva la divisa estadounidense, pues determina un mayor o menor valor de cada especie.

No obstante, quienes decidan vender deben tener en cuenta que la TRM que va a importar al final de dicho proceso de adquisición es aquella que se registre el día en que las acciones obtenidas por Gilinski sean acreditadas y adjudicadas por parte de la BVC, proceso que suele tomar hasta cinco días calendario desde que finaliza el periodo de aceptación de venta, toda vez que, a mayor tasa de cambio, mayor es el retorno de la inversión en este emisor.

Según Valeria Álvarez, analista de renta variable para Itaú Comisionista de Bolsa, lo que venía pasando es que mucha gente quería vender a mercado, pero lo que les preocupa es que después de la OPA no haya nada que sostenga el nivel que ha registrado Argos hasta el momento, misma expectativa que se tenía con Nutresa y Sura.

“Mucha gente que tiene algo de nerviosismo por el panorama político en Colombia y la incertidumbre que ha generado la llegada del nuevo Gobierno, va a vender al precio que está ofreciendo Gilinski, por lo que, evidentemente, si vemos una TRM sobre los $4.200 es mucho más atractivo salir de una buena porción de dicha compañía”, agregó la experta.

Al respecto, Andrés Moreno, analista financiero y bursátil, aseguró que “el dólar debe mantenerse arriba, no solo por Gustavo Petro, sino por varios factores internacionales. Con este panorama local, muchos inversionistas van a salir a vender, sobre todo porque es una OPA corta. Es muy probable que bajo estas condiciones dicha transacción sea exitosa”.

De hecho, el lapso que se tiene para prescindir de las acciones va hasta el próximo 6 de julio; sin embargo, el oferente podrá prorrogar dicho periodo por una sola vez y con antelación de al menos tres días hábiles a la fecha límite. Dicha extensión no podrá superar los 30 días hábiles en total.

Wilson Tovar, gerente de Investigaciones Económicas en Acciones & Valores, dijo que “hay mucha liquidez para comprar grandes cantidades de títulos. Incluso, el mercado podría estar discutiendo la llegada de una oferta por Bancolombia, aunque esta nueva oferta va a operar como un termómetro”.

La especie cerró la jornada en $42.050. La valorización se da luego del anuncio de las dos nuevas OPA por el Grupo Nutresa y Sura

El empresario completa una participación de 30,8% en el Grupo Nutresa y 34,5% en el Grupo Sura y cuatro asientos en los directorios

Este martes 22 de noviembre Grupo Sura convocó una nueva asamblea extraordinaria de accionistas para confirmar el órgano directivo