MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

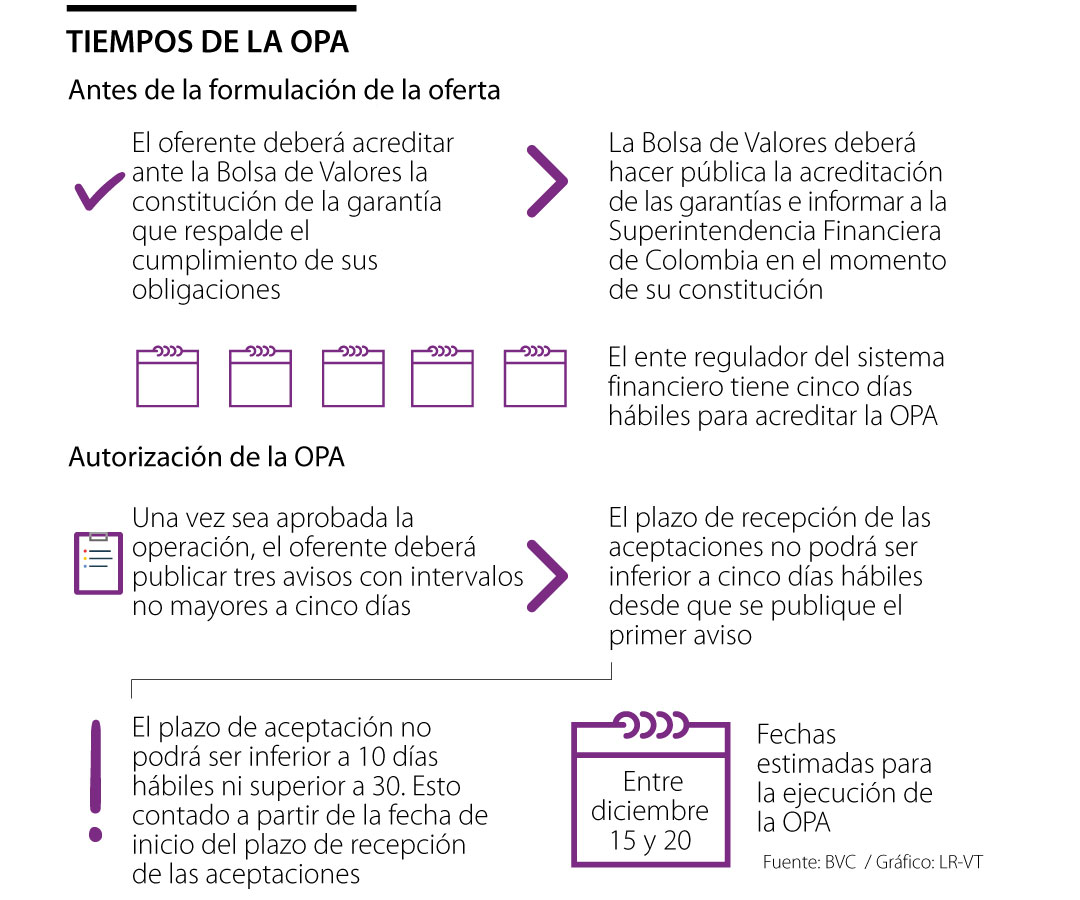

Una vez sea aprobada la operación, la empresa oferente deberá publicar tres avisos con intervalos no mayores a cinco días

La expectativa del mercado bursátil frente a la posible Oferta Pública de Adquisición (OPA) de la empresa colombiana Nutresa es alta. Si todo sale bien, será entre el 15 y 20 de diciembre cuando se conocerán las cifras en detalle de la consolidación de este negocio, según el cálculo de los procesos que debe llevar a cabo la compañía.

Ya se han dado algunos de ellos. Por ejemplo, antes de la formulación de la operación, el oferente ya acreditó ante la Bolsa de Valores de Colombia (BVC) la constitución de la garantía que respalde el cumplimiento de sus obligaciones. Dicha garantía se puede dar en moneda local o extranjera, bancaria o carta de crédito stand-by, póliza de seguro emitida por una entidad vigilada, títulos de deuda emitidos o garantizados por la Nación o a través de una cesión a la BVC de derechos en fondos.

La Bolsa hizo pública la acreditación de las garantías e informó a la Superintendencia Financiera de Colombia (SFC) en el momento de su constitución. Es así como el ente regulador del sistema financiero tiene cinco días hábiles para acreditar la OPA. Una vez sea aprobada la operación, el oferente deberá publicar tres avisos con intervalos no mayores a cinco días.

El paso a seguir es esperar al cumplimiento de las etapas. Según lo estipula la BVC, el plazo de recepción de las aceptaciones no podrá ser inferior a cinco días hábiles desde que se publique el primer aviso. Y el plazo de aceptación no podrá ser inferior a 10 días hábiles ni superior a 30. Esto, contado a partir de la fecha de inicio del plazo de recepción de las aceptaciones.

“Hay dos momentos clave para el mercado. El primero, es una vez salga el aviso de oferta pública, pues quiere decir que ya finalizó todo el proceso con la Superintendencia Financiera de Colombia, aquí pueden ser más de cinco días si se le pide un cambio al oferente. En este momento se renegocia la acción y podremos ver qué tanta probabilidad le está dando el mercado de que haya un negocio. El segundo momento, es cuando termine el proceso, para ver el cierre de negocio y cómo se acomoda la Bolsa ante el resultado”, explicó Felipe Campos, director de Investigaciones Alianza Valores y Fiduciaria.

Teniendo esto en cuenta, si no se presenta ningún contratiempo y las partes cumplen con los plazos estipulados, especialmente el regulador financiero que puede pedir cambios al oferente, se espera que la operación se lleve a cabo antes de Navidad, fecha para la cual el mercado ya conocerá la nueva cotización de Nutresa.

El empresario caleño ha conseguido 0,71% del máximo que busca en esta tercera oferta. El éxito dependerá de la decisión de Sura

Una vez terminado el intercambio de acciones que se tiene previsto, el Grupo Gilinski y sus socios árabes pasarán a tener 99,38% de participación en Nutresa.