MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

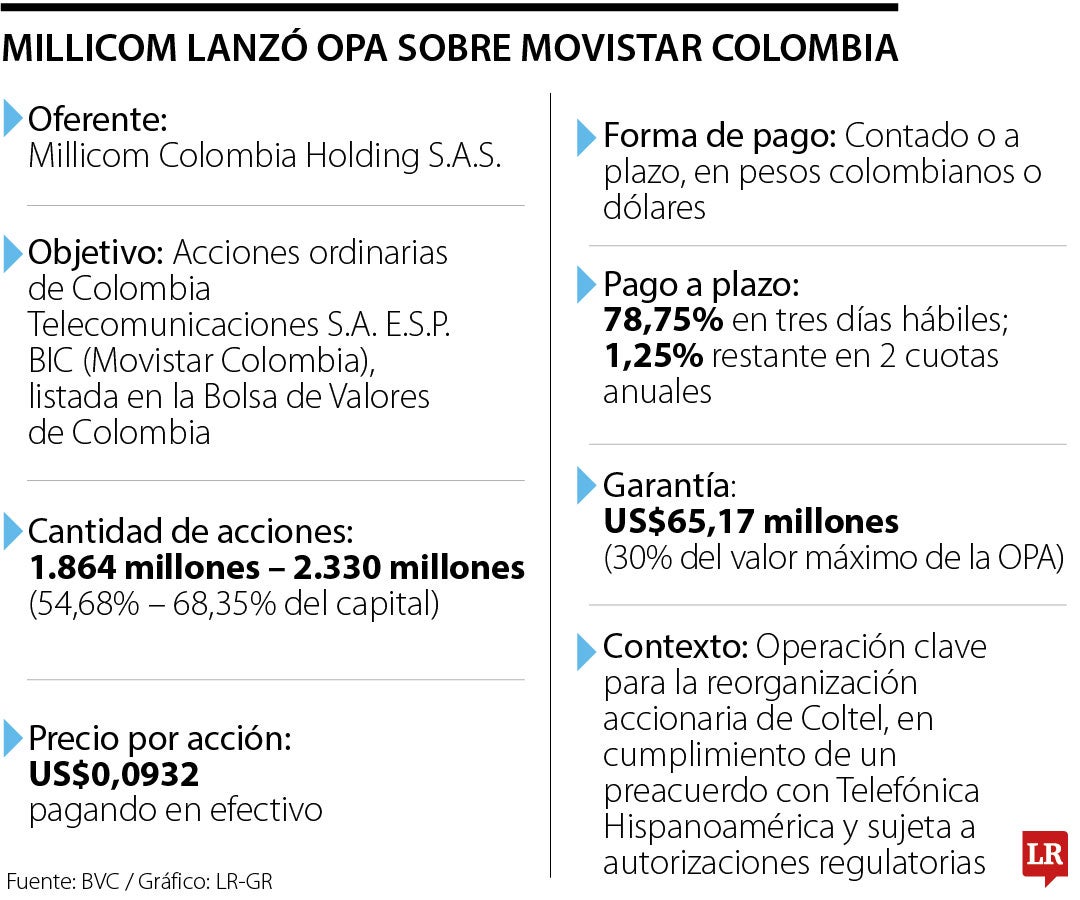

Millicom lanzó OPA sobre Movistar Colombia

El precio ofrecido es de US$0,0932 por acción, pagaderos en efectivo. Los accionistas podrán elegir recibir el pago en pesos colombianos o en dólares

Millicom Colombia Holding S.A.S. presentó una oferta pública de adquisición, OPA, para comprar acciones ordinarios de Colombia Telecomunicaciones S.A. E.S.P. BIB (Coltel), compañía conocida comercialmente como Movistar Colombia y listada en la Bolsa de Valores de Colombia.

La oferta contempla la compra de entre 1.864 millones y 2.330 millones de acciones, equivalentes a una participación mínima del 54,68% y máxima del 68,35% del capital en circulación de la compañía.

El precio ofrecido es de US$0,0932 por acción, pagaderos en efectivo. Los accionistas podrán elegir recibir el pago en pesos colombianos o en dólares, y optar entre pago de contado o una modalidad a plazo que contempla desembolsos parciales en los dos años siguientes a la adjudicación.

La operación representa un paso clave en el proceso de reorganización accionaria de Colombia Telecomunicaciones y quedará sujeta al resultado del período de aceptaciones y a las autorizaciones regulatorias correspondientes.

La alternativa de pago a plazo permite recibir 78,75% del valor de la acción en T+3, mientras que 21,25% restante se cancelará en dos cuotas anuales iguales, pagaderas en el primer y segundo aniversario de la fecha de liquidación bursátil. La transferencia de la totalidad de las acciones al oferente se realizará una vez efectuado el primer pago, quedando el saldo financiado bajo responsabilidad directa de Millicom.

Millicom aclaró que, al momento de la presentación del aviso, no es beneficiario real de acciones de Colombia Telecomunicaciones. La operación se formula en cumplimiento de un preacuerdo con Telefónica Hispanoamérica y se rige por las normas del Decreto 2555 de 2010, el reglamento de la BVC y el instructivo operativo que se expida para la OPA.

Como respaldo de la transacción, el oferente constituyó una garantía equivalente a 30% del valor máximo de la oferta, por un monto de US$65,17 millones, calculado con una tasa de cambio promedio de $3.801,18 por dólar. La garantía estará vigente hasta que se cumpla íntegramente la operación y asegura el pago de las acciones adjudicadas.

Las universidades piden que su inclusión en el decreto se revise con cuidado debido a los efectos que podría generar

Aristizábal ha ocupado cargos estratégicos dentro del Grupo Argos y el sector financiero, entre ellos gerente de Estrategia, Fusiones y Adquisiciones de Grupo Argo