MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Los máximos accionistas del holding fueron habilitados en la asamblea extraordinaria. El mercado sigue atento de los oferentes.

Los máximos accionistas del holding fueron habilitados en la asamblea extraordinaria. El mercado sigue atento de los oferentes

En una muy corta asamblea, los accionistas dieron su visto bueno ayer para que Gabriel y Jaime Gilinski puedan deliberar en la potencial venta de activos del Grupo Nutresa.

El orden del día solo incluía cuatros puntos a los que les dieron un rápido trámite.En la mesa principal estuvo el presidente del holding, Carlos Ignacio Gallego, acompañado de Ricardo Díaz, miembro patrimonial de la Junta, y de Jairo González, vicepresidente y Secretario.

Este último fue el encargado de consultarle a los pequeños propietarios si estaban de acuerdo con aprobar que los Gilinski pudieran deliberar sobre las potenciales ofertas sobre segmentos de la compañía.

En el Gran Salón del Club Campestre en Medellín, hubo un quórum de 84,57% y ninguno de los asistentes expresó inquietudes ante la audiencia.

“Todas las deliberaciones en las que hubieran participado los miembros de la Junta Gabriel y Jaime Gilinski fueron ratificadas por la asamblea de los accionistas”, mencionó Gallego luego de corroborarse la decisión.

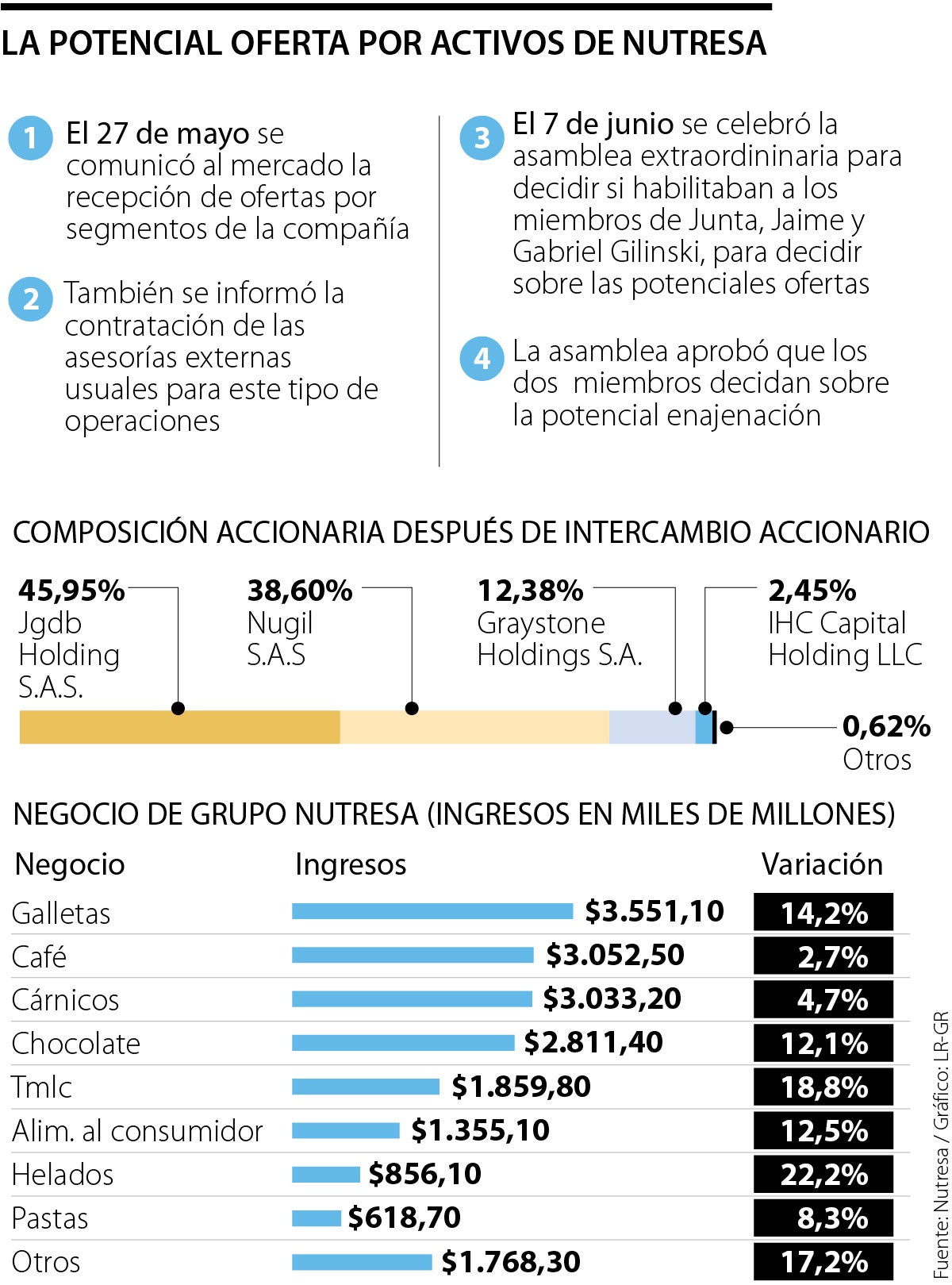

La asamblea extraordinaria fue convocada luego de que, el pasado 27 de mayo, se le comunicara al mercado que “la administración ha recibido intenciones de varias importantes empresas internacionales interesadas en adquirir segmentos relevantes de Grupo Nutresa”.

Aunque no se conocen con exactitud quienes son los oferentes, lo que sí tienen claro los agentes del mercado es que la holding de alimentos tiene un portafolio con 60 marcas y casi todas son líderes en Colombia de sus respectivos segmentos.

Con ese panorama en frente, la Junta informó que “se tomó la decisión de proceder con la contratación de las asesorías externas usuales para este tipo de operaciones, con el propósito de adelantar un proceso que maximice el valor para los accionistas”.

Tras el segundo intercambio accionario planteado en el acuerdo marco, la familia Gilinski quedó con 84,5% de la participación accionaria, mientras que 0,62% de los títulos están en manos de unos 8.000 pequeños accionistas.

Desde que se conoció la oferta por segmentos de la compañía, la especie tuvo un rally y el pasado 31 de mayo alcanzó a cotizarse en $59.100, registrando un aumento de 69% en solo cuatro jornadas hábiles.

Al consultar si ya el mercado descontó el posible beneficio de este negocio, Sebastián Toro, educador financiero y fundador de Arena Alfa, afirmó que “es difícil saberlo. Lo que sí es cierto es que Nutresa vale más por partes que lo que pagó Gilinski”.

“Estos son negocios que toman tiempo. Y por poner un ejemplo, se puede enajenar El Corral este año y Pastas Doria el siguiente. Entonces, decir si ya en el precio de la acción está descontado es muy difícil porque no sabemos el valor total de esos activos ni cuántos van a vender”, agregó.

Andrés Moreno, asesor financiero y analista, señaló que solo circula 0,62% de las acciones del Grupo Nutresa y hay muchas personas naturales especulando. “Yo creo que la noticia en parte ya se había descontado y, como es una acción con baja liquidez y con bajos montos de negociación, es muy fácil moverla”.

Las valoraciones que por ahora han realizado analistas independientes apuntan a que una venta segmentada de Nutresa representaría una suma de US$12.000 millones, aunque hay ejercicios que difieren en las cuentas y consideran que el monto puede ser menor. La inversión conjunta entre la familia Gilinski y sus socios de IHC ascendió a US$3.400 millones. Se sabe que multinacionales como Nestlé, Mars, Bimbo y Mondelēz están comprando en la región y algunas de ellas pueden tener interés en activos de la holding de alimentos, que actualmente opera en 19 países, con más de 47 plantas de producción.

La Junta Directiva de Frontera también indicó que, en línea con su deber fiduciario, revisará la oferta lanzada por Parex

La normalización climática redujo los ingresos de la empresa en 2025, pero la eficiencia operativa y el control de costos impulsaron sus utilidades y márgenes