MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La revisión de la cartera y la idoneidad del comprador son asuntos de relevancia

La venta de la EPS Medimás a la empresa estadounidense Digital Business Medical Solutions (Dbms) sigue marcada por el misterio que ha envuelto la operación desde que se conoció. Esta situación genera alarmas no solo por el futuro de los afiliados, sino por el nivel de deudas, la experiencia de la compañía y los pocos aliados que tiene en el país .

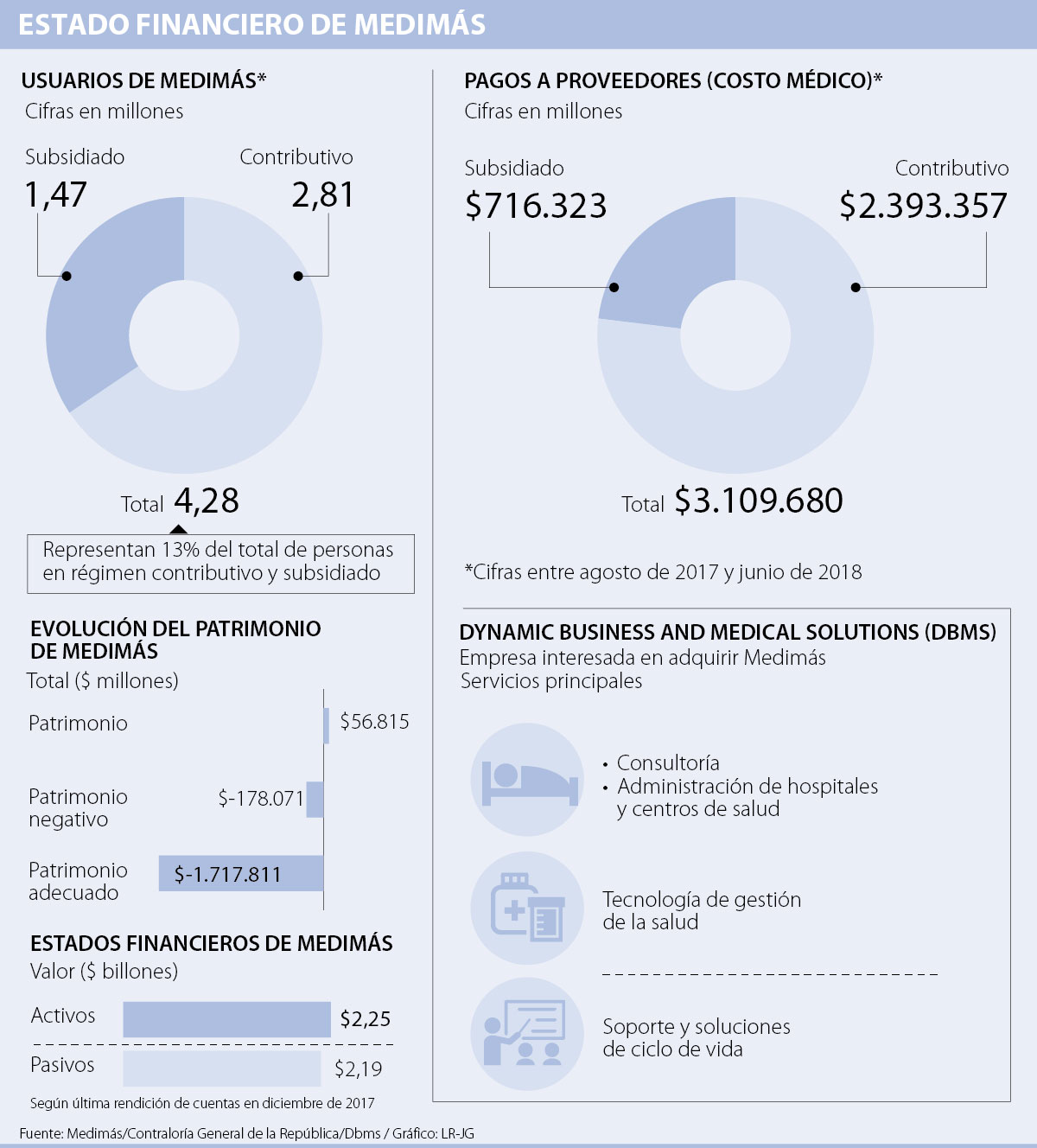

Uno de los principales temas a revisar en la venta de Medimás, que se podría finalizar en tres meses, es la densidad que ocupan los afiliados a la EPS en los regímenes contributivo y subsidiado, pues las 4,28 millones de personas vinculadas representan 13,27% del sector, según reportes de la Administradora de los Recursos del Sistema General de Seguridad Social en Salud (Adres) a junio de 2018. Dicha cifra la convertiría en la segunda entidad con más pacientes luego de Nueva EPS, que abarcaba 14,86%.

Con la venta de la EPS ad portas de anunciarse, las obligaciones concernientes a ambos regímenes tienen en vilo a las agremiaciones de hospitales, sobre todo teniendo en cuenta no solo la alta cantidad de personas afiliadas, sino las obligaciones que maneja la EPS, que ascienden a $300.000 millones a septiembre.

Sobre ese tema se refirió la directora de la Asociación Colombiana de Empresas Sociales del Estado y Hospitales Públicos (Acesi), Olga Zuluaga, quien comentó que “lo que ha ocurrido otras veces es que el momento de revisar cuentas llega cuando la operación ya se ha efectuado, y esa revisión no se da uno a uno sino en base a históricos que no corresponden a la realidad”.

Para evitar ese escenario, la ejecutiva mencionó que debe haber realmente un reconocimiento previo de la cartera de Medimás para que quede establecido de manera clara cuál es el valor de la deuda y cómo se va a pagar.

Dicho cuestionamiento tiene que ver con el hecho de que no hay certeza acerca de la inclusión de ese monto entre los US$380 millones ofrecidos por Dbms para comprar Medimás, a pesar de que dicha suma cobijaría en parte los $1,72 billones negativos (US$547 millones) que la EPS tiene registrados en patrimonio adecuado, según el informe entregado por la Contraloría General de la República a la Superintendencia de Salud. No obstante, se presume que la deuda de la EPS no estaría incluida.

Uno de los interrogantes que más inquieta a los hospitales y clínicas sobre este asunto es que la situación financiera de Dbms aún es desconocida, pues a la fecha no hay datos sobre sus ganancias anuales, sus activos o sus accionistas. Pese a que LR intentó obtener esa información, la empresa argumentó que dará respuesta a estas preguntas solo si se concreta una venta, en su debido momento.

A pesar de todo lo anterior, ese no es el único factor que entra en el análisis que debe hacerse a la compañía. Según el expresidente de la Asociación Colombiana de Empresas de Medicina Integral (Acemi), Jaime Arias, “es muy importante mirar la idoneidad de los propietarios de las EPS, sobre todo en el caso de Medimás”.

Y es que precisamente ese fue uno de los factores donde más críticas reciben los socios de Medimás, pues a pesar de que tienen muy buena experiencia en el manejo de hospitales, no pasa lo mismo con el manejo de aseguramiento en salud de la EPS en el futuro.

También llama la atención que, justo en la víspera de realizar la transacción, Dbms cuenta con pocos aliados en el país. De hecho, el único funcionario colombiano que destacan dentro de su nómina oficial, incluida en el sitio web de la compañía, es el doctor Wilson Cubides, un médico especializado en modelos latinoamericanos de salud y experto en soluciones integradas de atención médica y salud pública internacional que ha trabajado con ellos durante siete años. A su vez, Dbms sigue en proceso de constituirse en el país.

¿Cómo es la operación de Dbms?

De acuerdo con información oficial de la compañía, los servicios clave tienen que ver con consultoría y gestión hospitalaria, ayudando a los ministros de salud a monitorear fácilmente la población en alto riesgo de salud y a notificar en tiempo real sobre cualquier enfermedad infecciosa emergente. En cuanto a las prestaciones de pago de reclamaciones de los hospitales, el sistema de Dbms las ha mejorado de 17% a 80% entre tres y nueve meses, según datos oficiales.

La Creg acogió solicitud de los comercializadores para que el componente de transporte se cobrara a una tasa más baja. Gobierno y empresas entran en discrepancia

En la llamada de resultados de 2025 de la compañía, Gabriel Melguizo, presidente encargado de ISA, dijo que actualmente avanzan en la construcción de 29 proyectos

Este avance de movilidad sostenible se hizo gracias a la alianza entre Postobón, Vanti, Ecopetrol, Grecco Motors y DongFeng, que puso el vehículo