MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La noticia la dio a conocer la petrolera por medio de una información relevante enviada al regulador

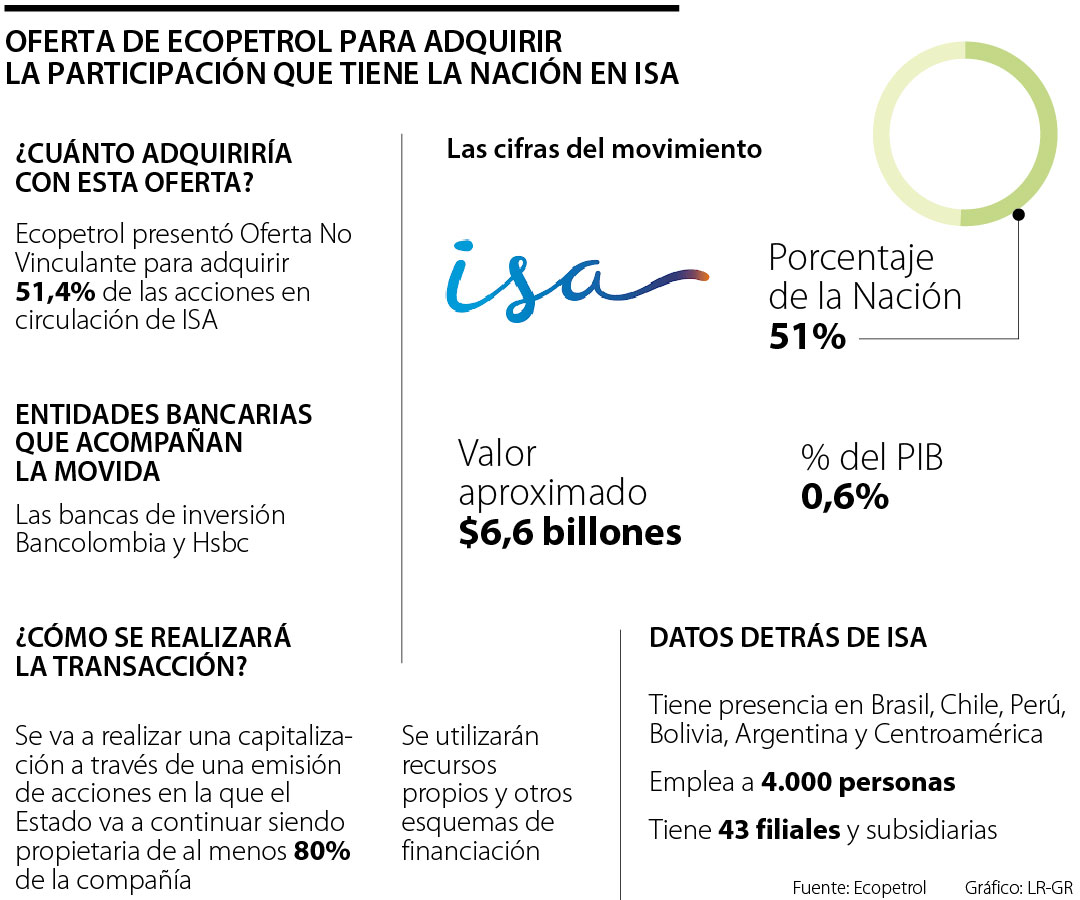

A través de una información relevante enviada a la Superintendencia Financiera, la estatal Ecopetrol anunció que oficializó su oferta no vinculante para adquirir la participación que posee la Nación en Interconexión Eléctrica (ISA) y que corresponde a 51,4% de las acciones en circulación.

Según explicó la compañía, para realizar la transacción, se va a realizar una capitalización a través de una emisión de acciones en la que el Estado va a continuar siendo propietaria de al menos 80% de la compañía. Además, se utilizarán recursos propios y otros esquemas de financiación, entre los que se puede incluir la desinversión de activos estratégicos.

La empresa de energía según “ejercicios realizados por bancas de inversión en años recientes tiene una valoración cerca los $13 billones (1,3% del PIB, equivalente a unos US$4.086 millones)”, señaló un informe de Anif que estima que de esta manera el Gobierno podría ganar cerca de $6,6 billones.

“Esta adquisición significaría un hito en la historia de Ecopetrol que nos fortalecería en el sector energético nacional e internacional y nos permitiría acelerar la transición energética en la que estamos comprometidos. Sería el nacimiento de un conglomerado más fuerte, más resiliente y con mayor capacidad para crecer en la nueva era de la energía limpia”, aseguró Felipe Bayón, presidente de Ecopetrol.

ISA es una de las principales multilatinas de origen colombiano, con presencia en Brasil, Chile, Perú, Bolivia, Argentina y Centroamérica. Es una de las líderes en el negocio de la transmisión de energía eléctrica, telecomunicaciones y TIC. Además, está en el negocio de las concesiones viales. En total, emplea a 4.000 personas y tiene 43 filiales y subsidiarias.

La emisión de acciones le daría un nuevo impulso al mercado de capitales y se podría convertir en la más grande de la historia del país.

"La transacción se realizaría mediante la suscripción de un contrato interadministrativo entre Ecopetrol y el Ministerio de Hacienda y Crédito Público, de conformidad con el artículo 20 de la Ley 226 de 1995. De acuerdo con lo dispuesto en el Decreto 2555 de 2010, para hacer esta inversión no sería necesario realizar una Oferta Pública de Adquisición (OPA) a los accionistas de ISA, en la medida en que la Nación continuaría siendo el beneficiario real de las acciones de ISA y mantendría el control último sobre las mismas", explicó la compañía por medio de su comunicado.

Igualmente, la petrolera explicó que la decisión forma parte de su estrategia por fortalecer su liderazgo en toda la cadena de hidrocarburos y para acelerar la transición energética con un plan que incluye reducción de emisiones, crecimiento en fuentes renovables, mayor producción de gas natural y participación en otros campos de la energía.

"La inversión en ISA representaría un paso transformacional en el posicionamiento del Grupo Ecopetrol para liderar dicha transición energética y avanzar en la descarbonización. El Grupo se fortalecería con activos de infraestructura energética de clase mundial que generarían un flujo material de ingresos en negocios de bajas emisiones. La transacción tiene un gran potencial de generar valor gracias a la creciente demanda de energía y a la incorporación de nuevas fuentes renovables que requieren ser conectadas con los usuarios finales, así como al aumento esperado de la electrificación", añadió la compañía.

En el comunicado de prensa, también destacó que esta medida ayudará a la reactivación económica y le daría a los accionistas la oportunidad de contar con un conglomerado energético con presencia en América. "La Nación mantendría el control de ambas compañías a través de la participación de al menos 80% en Ecopetrol", dice.

Un viejo anhelo del Gobierno Nacional

Una nueva emisión de acciones de Ecopetrol, que ya está autorizada, es uno de los viejos anhelos del Gobierno Nacional. Lo mismo sucede con la venta de la participación en ISA, pues fue una de las fuentes de financiación que se pensó en 2019 y, pese a que se avanzó en el proceso, al final se decidió frenar la operación.

Incluso ese año, se dio a conocer un documento con el que el Ministerio de Hacienda buscaba una banca de inversión para analizar la pertinencia de la venta.

En enero de ese año, El ministro de Hacienda, Alberto Carrasquilla, anunció que el Gobierno contempla la venta de 8,5% de las acciones de Ecopetrol, ya permitida legalmente.

Así lo señala la Ley 1118 de 2006, que autorizó a que la petrolera podía emitir acciones para que sean colocadas en el mercado bajo una sola condición: la Nación debe conservar, como mínimo, 80% de los títulos que están en circulación. En 2007 y 2011 se hicieron emisiones por 11,5%. Es decir, hay una opción legal de ofrecer otro 8,5%.

La venta de este 8,5% equipararía al proceso que se llevó a cabo hace 12 años. En este momento, la compañía abrió la primera ronda de enajenación y ofertó 4.087 millones de acciones, cifra que representó la venta de 10,1% de participación de la empresa.

ISA, la joya de la corona

A comienzos de este año no solo comenzaron a circular rumores sobre el interés de vender la participación de ISA que tiene el Gobierno, sino de las empresas que estarían interesadas en adquirirla. Aunque aún suena el Grupo EPM entre las opcionadas, a Ecopetrol ya se le había sumado el Grupo Energía Bogotá que confirmó que quería quedarse con esta joya de la corona del mercado de energía.

"El GEB ratifica su interés y disposición de presentar una oferta para la adquisición de las acciones que actualmente son de propiedad de la Nación en Interconexión Eléctrica S.A. – ISA, sujeto a los trámites y autorizaciones corporativas correspondientes, en evento en que la Nación decida enajenarlas", indicó la empresa en un comunicado.

Al corte del tercer trimestre, ISA logró $483.767 millones, un aumento de 19,2% frente al mismo periodo de 2019. La empresa tuvo ingresos operacionales de $1,7 billones.

Por ahora, el único pronunciamiento que ha realizado ISA se dio a mediados de este mes en el que anunció que todavía no ha sido notificada sobre la posible enajenación. "Nos permitimos aclarar que la Compañía no ha sido notificada oficialmente por parte del Gobierno de su intención de enajenar total o parcialmente, sus acciones en la empresa", anunciaron.

El Gobierno necesita dinero

El Presupuesto para este año tiene contemplado que el Gobierno necesita $12 billones en enajenación de activos por concepto de “ ingresos por disposición de activos”. Teniendo en cuenta la valoración que realizaba Anif hace unos años, esta venta le dejaría la mitad de lo que necesita para financiar el faltante que no se tiene para 2021.

Según los estados financieros, el patrimonio se redujo en 24% frente a enero de 2025, cuando el monto fue de $113 billones

Costos de producción del gas natural han aumentado más de 23% entre enero de 2025 y enero de 2026, según Gestor del Mercado

Los principales rubros que presionaron la inflación del segundo mes del año fueron alojamiento (que subió 3,8% anual) y alimentos (alza de 5,84%)