MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

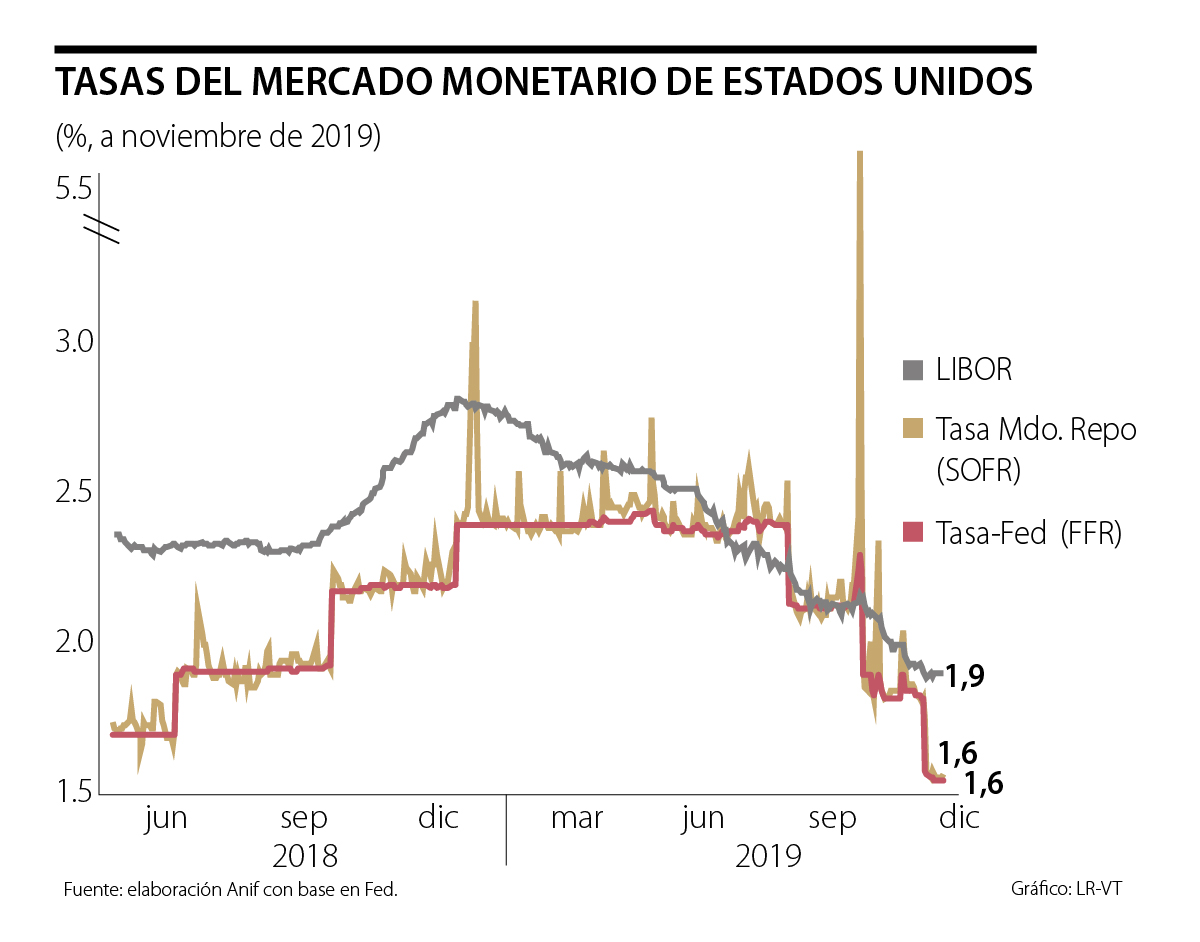

Los mercados monetarios de Estados Unidos mostraron elevada volatilidad en los meses de septiembre-octubre de 2019. Allí inversionistas y las mismas autoridades monetarias del Fed se vieron sorprendidas por faltantes de liquidez en el mercado de operaciones repo, los cuales implicaron incrementos súbitos en las tasas de interés-repo (la llamada Secured Overnight Offered Rate-Sofr) de 2% a 6%, ver gráfico adjunto. El Fed debió implementar inyecciones de liquidez en dicho mercado monetario (por primera vez en la última década) mediante la compra de Tesoros de corto plazo, buscando retomar el control del rango de su tasa de política monetaria (Feds Funds Rate - FFR).

En notas futuras entraremos en el detalle de las causas de dichos faltantes momentáneos de liquidez en los mercados repo y sus implicaciones para la política monetaria de los Estados Unidos. En esta ocasión, abordaremos el grado de avance en el programa de reemplazo de los referentes del mercado monetario desde la tasa Libor hacia referentes alternativos tipo Sofr. Veamos esto con algún detalle.

Recordemos que esa migración desde la tasa Libor ha sido una de las tareas pendientes de la agenda regulatoria de la última década, habiéndose logrado importantes avances en otros frentes clave referentes a contar con “capital disponible y mayor liquidez” en el sistema bancario, según se desprende de la plantilla financiera internacional referida a Basilea III (ver The Economist, Lehman ten years on: more has changed than meets the eye, 6 de septiembre de 2018).

La relevancia de la tasa Libor radica en que a ella se han indexado activos por más de US$200 billones a nivel global (préstamos, hipotecas, bonos y derivados). Sin embargo, dicha Libor es un pobre indicador de la liquidez global puesto que: i) tan solo refleja el costo financiero que enfrentan los grandes bancos globales al financiarse a través del mercado interbancario de Londres (donde se transan solo unos US$500 millones/día); y ii) no involucra el ofrecimiento de dineros en sus puntas de oferta/demanda, sino que se basa en “sondeos” algo informales, al punto que ellos pudieron ser manipulados por unos pocos bancos. Baste recordar las multimillonarias multas que debieron honrar J.P. Morgan, Hsbc, Citigroup y UBS (cercanas a los US$9.000 millones a manos de autoridades de EE.UU. e Inglaterra) al comprobarse presiones indebidas para manipular a su conveniencia dicha tasa.

Dado lo anterior, el propio sistema financiero ha venido buscando alternativas a la Libor, la cual dejará de publicarse al cierre de 2021. Si bien se consideraron múltiples opciones para remplazar dicha tasa, el “Comité de Búsqueda de Tasas de Referencia Alternativa” se inclinó por la mencionada Secured Overnight Financing Rate (Sofr). Esta corresponde a la tasa de interés “asegurada” del mercado repo-overnight de Tesoros americanos (donde se transan cerca de US$750.000 millones/día), lo cual implica que esa tasa refleja los costos de liquidez del mercado monetario en operaciones reales (vs. los simples sondeos de la Libor).

Para dar una mayor credibilidad, el Fed ha sido el encargado de divulgar el valor de la tasa Sofr desde abril de 2018. Si bien la incidencia de dicha tasa en el mercado ha venido incrementándose hacia niveles de activos indexados por cerca de US$1,4 billones actualmente (vs. US$400.000 millones a finales de 2018), ello aún palidece frente a las mencionadas cifras de la tasa Libor. Incluso en el margen, el mercado luce reacio a transitar decididamente a la Sofr como referente. Ello se evidencia en que las emisiones de renta fija indexadas a la Libor han triplicado aquellas atadas a la Sofr durante 2019.

Algunas de las razones para ello son: i) la ausencia de una estructura de plazos en dicha Sofr (al limitarse a repos a un día), dificultando la construcción de curvas de rendimiento de largo plazo (requiriéndose benchmarks alternativos para construir esas curvas); y ii) algo de mayor volatilidad de la Sofr vs. la Libor.

En síntesis, a diez años de la crisis de Lehman y de los propios escándalos de manipulación de la tasa Libor, los avances en transparencia de mercado lucen algo lentos. Es claro que urge acelerar el proceso de migración hacia mejores indicadores de liquidez como la Sofr.

En Colombia sabemos lo arduo de dichos emprendimientos, pues ha tomado más de una década lograr calados de consideración del llamado Indicador Bancario de Referencia (IBR) vs. la DTF (donde esta última también muestra problemas metodológicos y de significancia de mercado). Cabe recordar que, a abril de 2019, solo 24% del activo-pasivo bancario estaba indexado al IBR (que tiene la virtud de puntas relevantes de mercado), aunque se ha avanzado respecto de 13% que se tenía cinco años atrás (ver Comentario Económico del Día 28 de septiembre de 2018). Pero, en nuestra opinión, este no es un procedimiento que dependa tanto de la regulación del Banco de la República o de las actuaciones de la Superfinanciera, sino de las prácticas de mercado que adopten los bancos y el mercado de capitales. En este frente, bien valdría la pena que el gobierno evaluara un potencial “nudge” a través de iniciar emisiones atadas al IBR (a pesar de no contar actualmente con emisiones indexadas a la DTF).

A mediados de los setenta y hasta finales del siglo, George Lucas, Steven Spielberg, James Cameron o Robert Zemeckis recrearon una nueva época de blockbusters, con narrativa clara, héroes y espectáculos técnicos

Los fundamentales de la economía colombiana apuntan a tener a inicios del 2026: una inflación en la franja 4.5%-5% y con una repo del BR bordeando 9,25%, así como una TRM cercana a los $4.000

Es hora de revisar la meta recurrente de llegar a tener entre 10 y 15 metros cuadrados de espacio público por habitante. En los casos más exitosos, se ha llegado a un estándar de 4 metros cuadrados por habitante