MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

*Con la colaboración de Juan David Torres

Durante las últimas décadas, las economías emergentes han sido muy susceptibles a perturbaciones en los mercados internacionales de capitales y sus consecuentes “contagios”. En este sentido, movimientos adversos de las tasas de cambio y el costo del financiamiento externo suelen transmitirse de un país a otro debido a las percepciones de riesgo que comparten inversionistas extranjeros. Así se crea un efecto dominó que puede resultar en crisis de amplio alcance.

Entre estos fenómenos se cuenta la moratoria mexicana de agosto de 1982, que al difundirse dio origen a la crisis latinoamericana de la deuda. La crisis en Tailandia de julio de 1997 se expandió a otros países de Asia Oriental y en 1998 a Rusia y a América Latina, donde golpeó en particular a Argentina y Brasil. En estas crisis el financiamiento externo se limitó por varios años (ocho durante la crisis de la deuda y seis durante la asiática) y se presentaron fugas de capitales y fuertes devaluaciones en varias economías.

Colombia no fue ajena a estos sucesos. De hecho, aunque pudo sobrellevar la crisis de la deuda, enfrentó entonces restricciones de crédito externo y una desaceleración económica que duró varios años. Por otra parte, a fines de siglo, en medio de las turbulencias generadas por la crisis asiática, vivió la peor recesión y la tasa de desempleo más alta de su historia.

La crisis del Atlántico Norte de 2007-2009, que se agudizó con el colapso del banco de inversión Lehman Brothers en los Estados Unidos en septiembre de 2008, también generó problemas de financiamiento externo. Sin embargo, en este caso el fenómeno fue de más corta duración para las economías emergentes (poco más de un año), ya que la relajación monetaria de los países desarrollados y la rápida recuperación de los precios de los productos básicos generaron un veloz retorno de capitales a las economías emergentes.

Colombia experimentó entonces una corta desaceleración, así como presiones sobre la tasa de cambio, sin mayores repercusiones.

La caída de los precios del petróleo a mediados de 2014 generó una fuerte presión sobre la tasa de cambio y una desaceleración fuerte de la economía colombiana, de la cual apenas estamos saliendo. No obstante, los capitales siguieron entrando al país, incluso con más fuerza, facilitando el proceso de ajuste gradual de las cuentas externas. Por otro lado, si bien China experimentó una salida masiva de capitales en 2015 y comienzos de 2016 y una devaluación de su moneda, no hubo impactos significativos sobre otras economías emergentes. Tampoco generaron contagio las presiones que experimentaron Argentina, Turquía, y en menor medida Brasil y Sudáfrica en mayo y junio del presente año.

Sin embargo, en las últimas semanas la crisis turca tuvo fuertes efectos de contagio, por lo que alcanzó a Colombia. Las preguntas giran en torno al alcance que tendrá esta coyuntura en los mercados emergentes en términos de intensidad y duración, y si hay razones para pensar que nuestro país es particularmente vulnerable. La respuesta a las primeras cuestiones es que las presiones se aliviaron hacia el final de la semana (en particular, durante el jueves, cuando se apreciaron las monedas del grueso de las economías emergentes), aunque puede retornar. De la última podemos afirmar que Colombia no se encuentra en peligro, lo cual es positivo en medio de una recuperación económica todavía en consolidación y de otros retos en materia de ajuste fiscal y diversificación de la canasta exportadora.

Sobre el alcance de los eventos que continúan afectando a las economías emergentes, hay que resaltar que los Estados Unidos han venido normalizando su política monetaria y atrayendo de vuelta capitales desde países emergentes. Por otro lado, la llamada “guerra comercial”, así nos involucre marginalmente, tenderá a desacelerar la economía mundial y golpeará con mayor fuerza a China, reduciendo su demanda de productos básicos, así como sus precios. De hecho, esto ya se observa en el caso de varios metales, entre ellos el cobre y el níquel, y en días recientes en el petróleo.

En cuanto a la turbulencia de las economías emergentes, los casos de Argentina y Turquía resultan paradigmáticos. Si algo los caracteriza es que el deterioro de sus indicadores macroeconómicos no es reciente. En el primer caso, las dificultades que ha enfrentado la administración Macri para reducir los déficits externo y fiscal y la alta inflación, problemas heredados de su antecesora, han provocado la desconfianza de los inversionistas, lo cual solo se ha amortiguado un poco con el reciente crédito del FMI. Por eso, el gobierno se vio obligado la semana pasada a anunciar nuevas medidas de austeridad y el banco central a aumentar fuertemente la tasa de interés de política a 45%.

En cuanto a Turquía, los problemas macroeconómicos asociados con el deterioro de la balanza de pagos y los altos niveles de endeudamiento se suman a una coyuntura geopolítica compleja, que involucra un conflicto diplomático y arancelario con los Estados Unidos. Además, hay señales de debilidad de su sistema financiero. Pese a ello, con provisión de liquidez y algunas normas regulatorias, se logró contener la presión sobre la lira a mediados de la semana pasada.

En todo caso, la coyuntura reciente ha afectado a bastantes economías emergentes, no solo vía mercados cambiarios, sino también mediante evaluaciones de riesgo y las bolsas de valores. El fortalecimiento del dólar frente a monedas de países desarrollados también ha contribuido a esto, dada la correlación negativa entre el dólar y los índices internacionales de las bolsas de valores de las economías emergentes (como el índice Msci de Morgan Stanley). Las monedas latinoamericanas también tienden a devaluarse cuando el dólar se fortalece en los mercados internacionales.

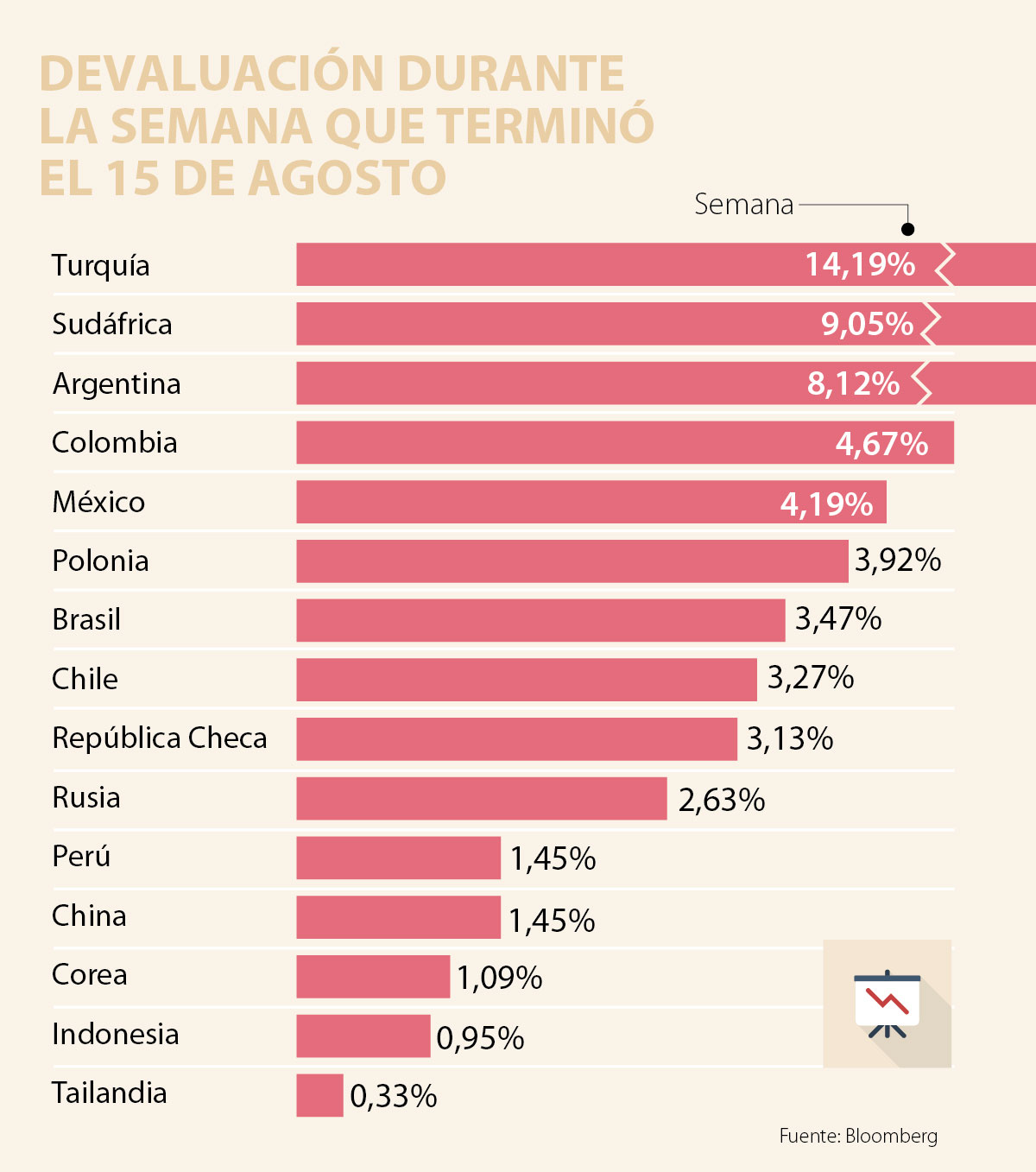

La presión sobre las tasas de cambio de economías emergentes ha sido amplia, como lo muestra el gráfico adjunto para la semana que terminó el 15 de agosto (la de mayor presión sobre el mercado cambiario colombiano). Turquía y Argentina fueron las más golpeadas, al igual que Sudáfrica. El resto de países latinoamericanos con tipos de cambio flexibles también lo fueron, aunque con menos intensidad en el caso del Perú, gracias a la fuerte intervención de su banco central en los mercados cambiarios. También fueron afectadas varias monedas de países europeos que se consideran emergentes (República Checa, Polonia y Rusia) y, en menor medida, algunas de Asia Oriental, entre ellas China, donde hay nuevas señales de salida de capitales que las autoridades están tratando de frenar.

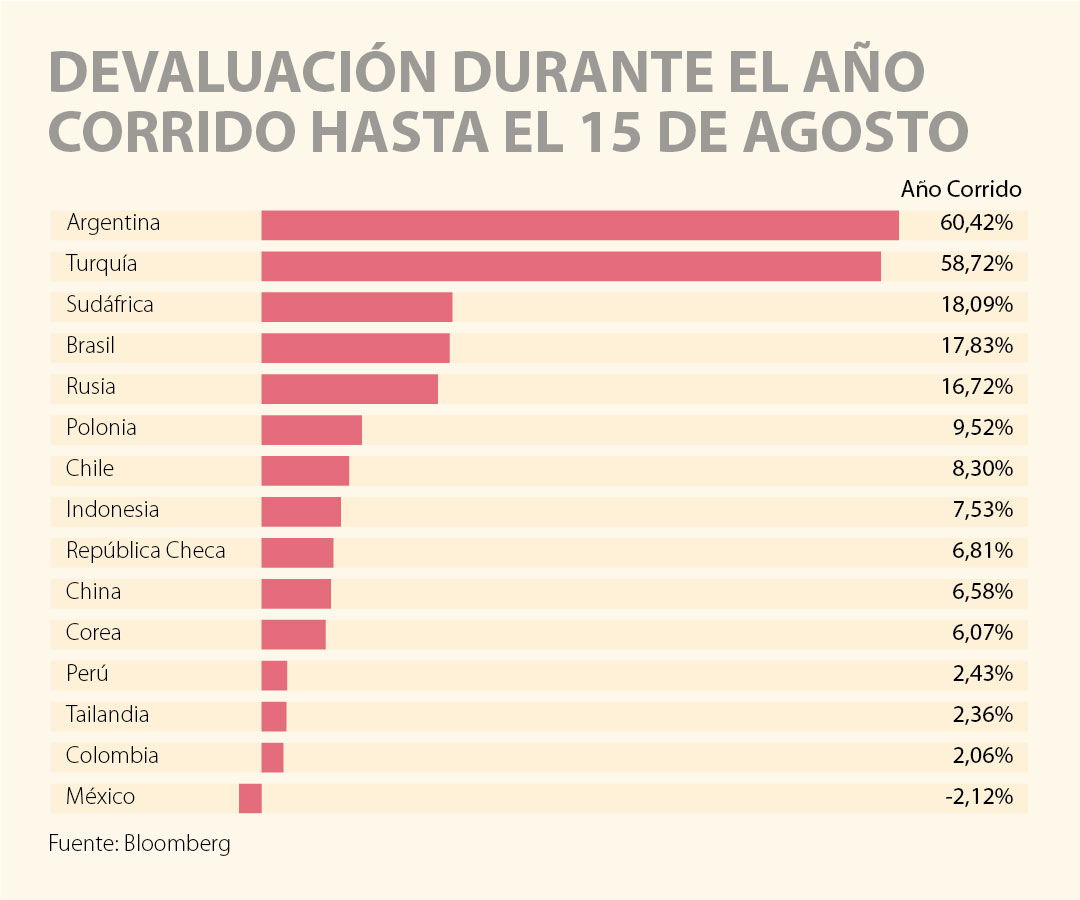

Aunque la presión sobre la tasa de cambio colombiana fue relativamente fuerte durante la semana, no lo ha sido para el año corrido, como se muestra en el segundo gráfico. En este caso, el peso colombiano es, de hecho, una de las monedas emergentes que se ha devaluado menos (poco más de 2% en el año, y menos si se incluye la corrección posterior). Las monedas del grueso de los otros países incluidos en el gráfico se han devaluado más, y con fuerza en los casos de Argentina y Turquía, seguidos por Brasil y Sudáfrica.

De esta manera, puede decirse que el comportamiento del peso colombiano durante la última semana refleja en parte la reversión de la tendencia a la revaluación que experimentó durante algunos meses del primer semestre, arrastrado por los altos precios del petróleo.

Podrían exponerse más datos para corroborar las presiones que han experimentado las economías emergentes: el comportamiento de sus bolsas de valores, los de sus márgenes de riesgo país (el índice Embi de JPMorgan) o los costos de las permutas por incumplimiento crediticio (credit default swaps). Todo ello muestra un deterioro en las condiciones de los mercados.

En todo caso, los eventos recientes indican que, aunque ha habido contagio, los inversionistas extranjeros no han percibido de manera uniforme el riesgo en las economías emergentes, pues han tenido en cuenta los factores fundamentales que las afectan. En este sentido, Colombia se ve beneficiada por unas cuentas externas buenas: las reservas internacionales están en niveles adecuados para cubrir los riesgos que enfrenta el país, complementadas por la línea de crédito flexible renovada por el FMI en junio; el déficit en la cuenta corriente se ha reducido a 3% del PIB y se financia fundamentalmente con inversión extranjera directa, y las exportaciones no petroleras ni mineras han estado en un sano proceso de crecimiento desde mediados del año pasado.

Las variables internas también tienen signos positivos: la economía está en recuperación, y podría alcanzar de nuevo un crecimiento similar al potencial (en torno a 4%) en 2019; la inflación está controlada; el sector financiero no enfrenta riesgos importantes; la deuda pública está en niveles manejables y con costos mucho más bajos que hace diez años, y el cumplimiento de la regla fiscal, aunque representa un desafío, cuenta con el firme compromiso de la administración Duque.

De todas maneras, la coyuntura internacional genera desafíos que el país no puede ignorar: aunque limitado en su alcance, este ha sido el mayor fenómeno de contagio financiero que han experimentado las economías emergentes desde 2008-2009; las turbulencias generadas por los enfrentamientos comerciales apenas se están comenzando a percibir; las tasas de interés de los Estados Unidos seguirán aumentando en el futuro cercano, y el precio del petróleo puede haber iniciado un proceso de normalización.

Las autoridades económicas tendremos que estar alertas, pero ciertamente no hay señal de alarma. Incluso, puede agregarse que la corrección de la tendencia a la revaluación que habíamos experimentado durante el primer semestre tendrá efectos positivos, en particular para acelerar la diversificación de exportaciones, que es una condición necesaria para llevar el crecimiento económico del país a su nivel potencial.

Es un pilar estructural del Estado social de derecho. Equiparar a las IES privadas con empresas cuyo fin primordial es la rentabilidad desconoce su régimen jurídico y su realidad operativa

En Colombia, del total de la fuerza laboral, que es de 23,7 millones de personas, 2,3 millones ganan el salario mínimo, lo que significa que es un tema que solo afecta a 10% de la población trabajadora, mientras que 11,38 millones ganan menos del salario mínimo, es decir, 48%

Las visiones apocalípticas venden titulares. La historia económica en cambio favorece a quienes saben discriminar calidad en medio de la incertidumbre. La era de la inteligencia artificial no representa el fin del software