MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

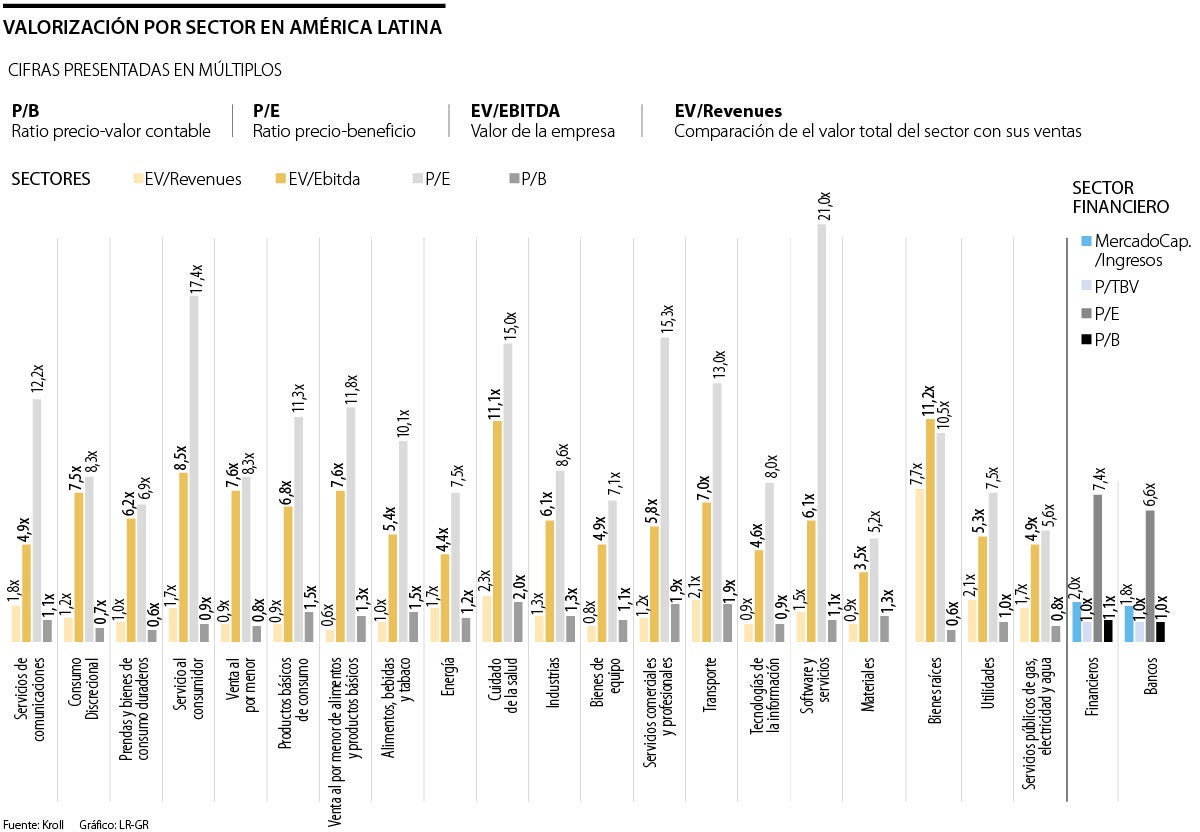

Los sectores con la menor reducción de múltiplos durante los primeros seis meses de 2022 en América Latina fueron los de servicios públicos como el gas, agua y electricidad

Según estimaciones del Banco Mundial, se prevé que el crecimiento económico en América Latina y el Caribe se reduzca a 2,5% en 2022. Además, se espera que Brasil y México, los países con las economías más grandes de la región, tengan una disminución en las tasas de crecimiento de 1,5% y 1,7%.

De acuerdo con la entidad, se estima que en 2023 y 2024 la economía de América Latina se mantenga débil, con cifras de 1,9% y 2,4% respectivamente. Esto se daría como resultado del endurecimiento de las políticas monetarias y el aumento de las tasas de interés que buscan reducir las altas tasas de inflación en países de la región.

Sectores como el de la energía, los alimentos, las bebidas, el tabaco, la salud, las finanzas, el transporte, entre otros, registraron una disminución en su valoración durante el primer semestre del año, según el informe ‘Industry Multiples in Latin America’ de la compañía Kroll, consultora de riesgo global con sede en Nueva York.

El sector que menos se desvalorizó durante este periodo fue la de servicios públicos de electricidad, gas y agua, ya que permaneció moderadamente estable. Su disminución fue de 0,1x EV/Ebitda desde el cuarto trimestre de 2021. A su vez, la industria de materiales mostró una valoración baja que se explica por la caída de los precios del hierro y el cobre en el primer semestre de 2022, impulsada, especialmente, por el cierre de varias acerías en China.

“Nuestro análisis utiliza empresas que cotizan en bolsa en países de América Latina, distribuidas entre varias industrias y sectores diferentes, siguiendo las definiciones del Global Industry Classification Standard (Gics)”, aseguró Javier Zoido, gerente de asesoramiento en valoración para Latinoamérica e Iberia de Kroll.

Muestra de ello es que los mercados bursátiles en la región han mostrado un desempeño generalmente bajo en lo corrido de 2022. Sin embargo, se han desarrollado mejor frente al S&P 500 y el Stoxx Europe 600. El índice de mercado total de América Latina, conocido como Stox TMI ha bajado 5,2% en la primera mitad del año.

Las condiciones del mercado han reflejado un deterioro y una perspectiva pesimista, por lo cual, el VE/Ebitda registró una caída en general durante los primeros seis meses del año.

El análisis compara el valor total del sector con las ventas, resultado que es expresado en múltiplos. Según dichos indicadores, la industria con más ingresos ha sido la de bienes raíces, con un registro de 7,7x; seguida por la de la salud (2,3x); transporte (2,1x); servicios de comunicaciones (1,8x); servicio al consumidor (1,7x); energía (1,7x); servicio al consumidor (1,7x); servicios públicos de gas, electricidad y agua (1,7x); servicios de software (1,5x); servicios comerciales y profesionales (1,2x); consumo discrecional (1,2x); prendas y bienes de consumo duraderos (1x); alimentos, bebidas y tabaco (1x); materiales (0,9x); tecnologías de la información (0,9x); productos básicos de consumo (0,9x); venta al por menor (0,9x); bienes de equipos (0,8x); y venta al por menor de alimentos y productos básicos (0,6x).

En cuanto a los índices de referencia del mercado de valores, en Colombia, el Msci Colcap disminuyó 10% en los primeros seis meses de 2022 y se prevé que el PIB del país crezca 5,4% al terminar el año y 3,2% para 2023, de acuerdo con el informe con las proyecciones del mismo Banco Mundial.

En México, este año el S&P BMV IPC se ha reducido 9%, mientras que el peso mexicano se ha valorizado 2% frente al dólar. Las estimaciones apuntan a que para 2022 el PIB crezca 1,7% y para 2023, 1,9%.

En Brasil, el índice Bovespa se ha mantenido estable en la primera mitad del año con una variación de 0,2 %, mientras que el real brasileño se ha apreciado 9% frente al dólar, por lo que se espera que el PIB de ese país aumente 1,5% antes de terminar el año y 0,8% en 2023.

Respecto a Chile, el Ipsa se ha incrementado 5%, pero el peso chileno se ha depreciado 8% frente a la moneda estadounidense, panorama bajo el cual se estima que el PIB crezca 1,7% en 2022 y 0,8% en 2023.

En Argentina, el índice Merval ha disminuido 14,2%; además, su moneda se ha devaluado 18% frente al dólar en lo corrido del año. Se prevé que el PIB aumente 4,5% este año y 2,5% para el siguiente.

En Perú, el S&P BVL se ha reducido 11% y su moneda se ha valorizado 6%. Se espera que su PIB crezca 3,1% en 2022 y 2.9% en 2023.

El sector financiero ha sido uno de los más golpeados en lo que va del año

De acuerdo con el informe de Kroll, en cuanto a la comparación del valor total del sector financiero con los ingresos que tuvo, esta industria ha registrado utilidades expresadas en múltiplos por una cifra de 2,0x, y las solas entidades bancarias por 1,8x. Además, la relación precio-valor contable de estas organizaciones en general es de 1,1x y 1x de los bancos, mientras que el ratio precio-beneficio es de 7,4x en toda la industria, y la de bancos es de 6,6x. Para esto se tuvieron en cuenta las entidades centrales, regionales y banca minorista.

Es seguro que las cancelaciones de vuelos los domingos aumentarán, especialmente en la concurrida zona de la ciudad de Nueva York

Cook afirmó que podrían pasar entre cinco y diez años antes de que el impacto de la IA aparezca en las estadísticas de productividad de toda la economía

La agencia dijo que suspenderá sus programas TSA PreCheck y Global Entry como medida de emergencia para redirigir el personal