MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La fusión llevará a Exxon a incrementar su producción diaria a dos millones de barriles por día en 2027.

La operación se dará por un valor de US$60.000 millones, negocio que hará que Exxon se convierta en la empresa de mayor producción de petróleo del mundo

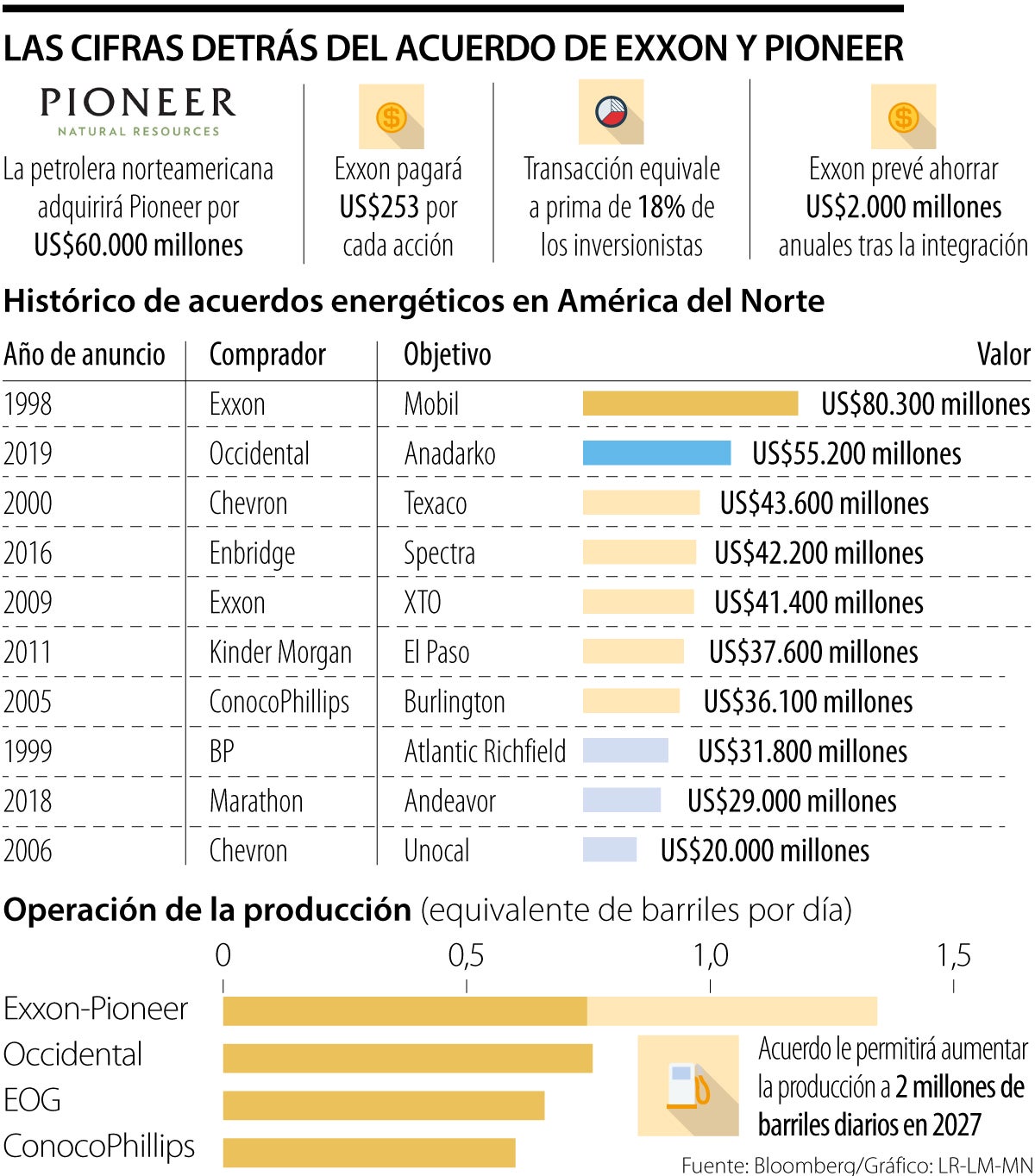

ExxonMobil concretó el acuerdo de adquisición más importante de 2023. La petrolera norteamericana comprará Pioneer Natural Resources , también norteamericana, por US$60.000 millones, esta se concibe como su “jugada” más importante desde 1999 cuando se fusionó con Mobil. Dicho acuerdo costó, en su época, US$80.300 millones. En un comunicado de prensa emitido el miércoles, la petrolera con sede en Houston, Texas, explicó que pagará US$253 por acción de Pioneer.

En las operaciones previas al mercado de Nueva York, las acciones de Exxon cayeron 1,6%, mientras que las de Pioneer subieron 2%.

Esta movida tendrá un gran impacto en el mercado petrolero puesto que la fusión llevará a Exxon a incrementar su producción diaria a dos millones de barriles por día en 2027 en la Cuenca Pérmica en EE.UU.

El director ejecutivo de la petrolera norteamericana, Darren Woods, aseguró que tras la integración la se espera recortar los costos anuales aproximadamente en US$2.000 millones.

Alejandro Martínez Villegas, exviceministro de Minas y Energía, explica que esta adquisición evidentemente consolida a Exxon como el primer productor del mundo y uno de los más importantes en yacimientos no convencionales, es decir, fracking en EE.UU. “Es una apuesta clara a que la era del petróleo no terminará tan pronto como pareciera”.

ExxonMobil, por su capitalización de mercado (US$421.210 millones), ocupa, según Companies Market Cap, el segundo lugar entre las mayores empresas de petróleo y gas en el mundo, superada por Saudí Aramco (US$2.100 millones). El expresidente de la Asociación Colombiana de Petróleo y Gas, Francisco Lloreda, califica esta movida como una “decisión estratégica” teniendo en cuenta que Pioneer es una de las empresas líderes en el desarrollo de yacimientos no convencionales. “Esto evidencia una apuesta realista en la industria del petróleo y gas, lo cual no es incompatible con avanzar en una transición energética justa”, dijo.

Además de todas las buenas cifras económicas, este acuerdo es el segundo más importante a nivel petrolero en los últimos 25 años. Precisamente, Exxon protagoniza la adquisición más importante con Mobil en 1999. Después de este, uno de los que se considera más trascendentales es el logrado por Occidental al hacerse con Anadarko en 2019, en operación valorada en US$55.200 millones.

Los aeropuertos vendieron casi US$24.000 millones en deuda en el mercado municipal en 2025, lo que representa un récord anual y un aumento de 12% con respecto al año anterior

La mejora de la ruta PY09 forma parte de una estrategia para consolidar corredores logísticos que potencien el comercio bilateral y la integración regional

El registro para los 12 meses se aceleró levemente respecto a noviembre, desde un 3,4%, pero se mantuvo dentro del rango de tolerancia del Banco Central de entre 2 y 4%