MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Movimientos inmobiliarios en EE.UU.

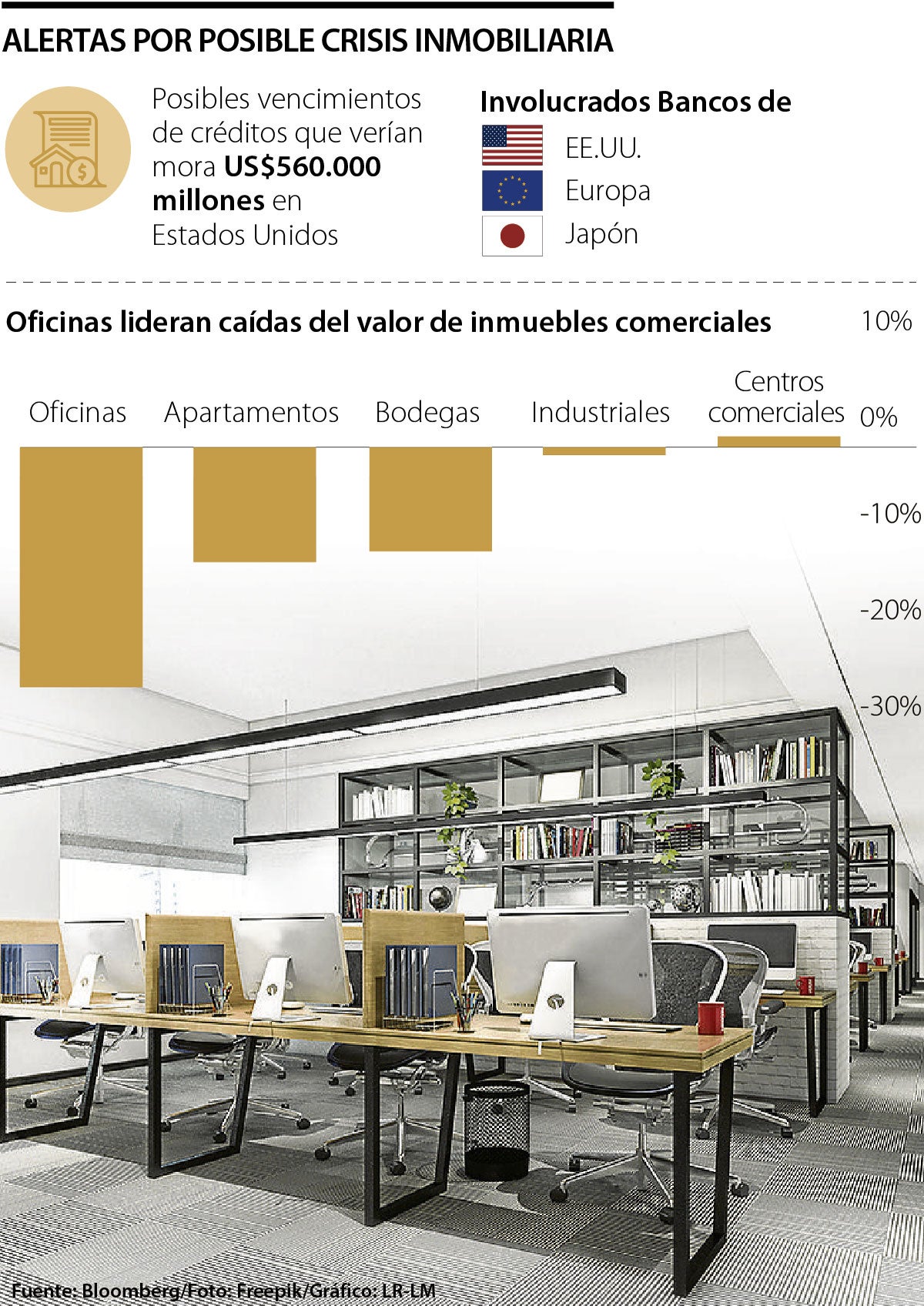

Los mercados estudian un llamado al posible incumplimiento de créditos hipotecarios colocados por bancos de EE.UU., Europa y Japón, hay riesgo sobre US$560.000 millones

El mercado inmobiliario comercial estadounidense lleva convulsionado desde el inicio de la pandemia de covid-19. Pero New York Community Bancorp y el banco japonés Aozora Bank ahora recuerdan que algunos prestamistas apenas están empezando a sentir el dolor.

Hay temor por una crisis inmobiliaria. Los bancos se enfrentan a US$560.000 millones en vencimientos inmobiliarios comerciales para finales de 2025, según el proveedor de datos inmobiliarios comerciales Trepp, lo que representa más de la mitad de la deuda inmobiliaria total que vence en ese periodo.

El índice KBW de banca regional se desplomó 6% el miércoles, su peor resultado desde la quiebra de Silicon Valley Bank. El indicador cayó otro 3,2% el jueves.

Los prestamistas regionales, en particular, están más expuestos al sector y pueden verse más afectados que sus homólogos de mayor tamaño porque carecen de grandes carteras de tarjetas de crédito o de negocios de banca de inversión que puedan aislarlos.

Las decisiones de New York Community Bancorp de recortar sus dividendos y acumular reservas provocaron el miércoles una caída récord de 38% en sus acciones, que el jueves alcanzaron su nivel más bajo en 23 años. Las ventas se extendieron durante la noche a Europa y Asia, donde Aozora, con sede en Tokio, se desplomó más de 20% tras advertir de pérdidas en el sector inmobiliario comercial estadounidense, y Deutsche Bank, con sede en Fráncfort, multiplicó por más de cuatro sus provisiones para pérdidas en el sector inmobiliario estadounidense.

La preocupación refleja la actual caída del valor de los inmuebles comerciales y la dificultad para predecir qué préstamos podrían quebrarse. La pandemia ha provocado un cambio hacia el trabajo a distancia y una rápida subida de los tipos de interés, que ha encarecido la refinanciación de los prestatarios en apuros. El inversionista multimillonario Barry Sternlicht advirtió esta semana que el mercado de oficinas se encamina hacia pérdidas de más de US$ 1 billón.

Para los prestamistas, esto significa la perspectiva de más impagos, ya que algunos propietarios tienen dificultades para pagar los préstamos o simplemente abandonan los edificios.

“Se trata de un problema enorme con el que el mercado tiene que contar”, dijo Harold Bordwin, director de Keen-Summit Capital Partners en Nueva York, que se especializa en la renegociación de propiedades en dificultades. “Los balances de los bancos no están teniendo en cuenta el hecho de que hay muchos inmuebles ahí que no van a pagar a su vencimiento”.

Moody’s Investors Service dijo que está revisando si rebaja la calificación crediticia de New York Community Bancorp a “basura” tras los acontecimientos del miércoles.

Según un informe de JPMorgan Chase publicado en abril, los préstamos inmobiliarios comerciales representan 28,7% de los activos de los bancos pequeños, frente a 6,5% de los grandes prestamistas. Esta exposición ha provocado un mayor escrutinio por parte de los reguladores, que ya estaban en alerta máxima tras el tumulto bancario regional del año pasado.

“Está claro que el vínculo entre los inmuebles comerciales y los bancos regionales es un riesgo de cola para 2024, y si surge alguna grieta, podría ser en el sector comercial, inmobiliario y bancario”, dijo Justin Onuekwusi, director de inversiones de la gestora de patrimonios St. James’s Place.

En los casi cuatro años transcurridos desde la pandemia, los problemas inmobiliarios, sobre todo de oficinas, han sido evidentes: Las transacciones se han desplomado por la incertidumbre de compradores y vendedores sobre el valor de los edificios.

Las próximas reuniones serán cruciales para las esperanzas del Gobierno de impulsar la producción de crudo y las exportaciones de Venezuela

La Comisión Europea y países como Alemania y España argumentan que es una parte vital de un impulso de la UE para desbloquear nuevos mercados

El bono en default de 2019 anotaba algunas de las mayores ganancias, sumando 2,3 centavos para ofertar a 35,5 centavos por dólar