MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El consorcio francés debe definir si sus socios Nissan y Mitsubishi entran a la alianza

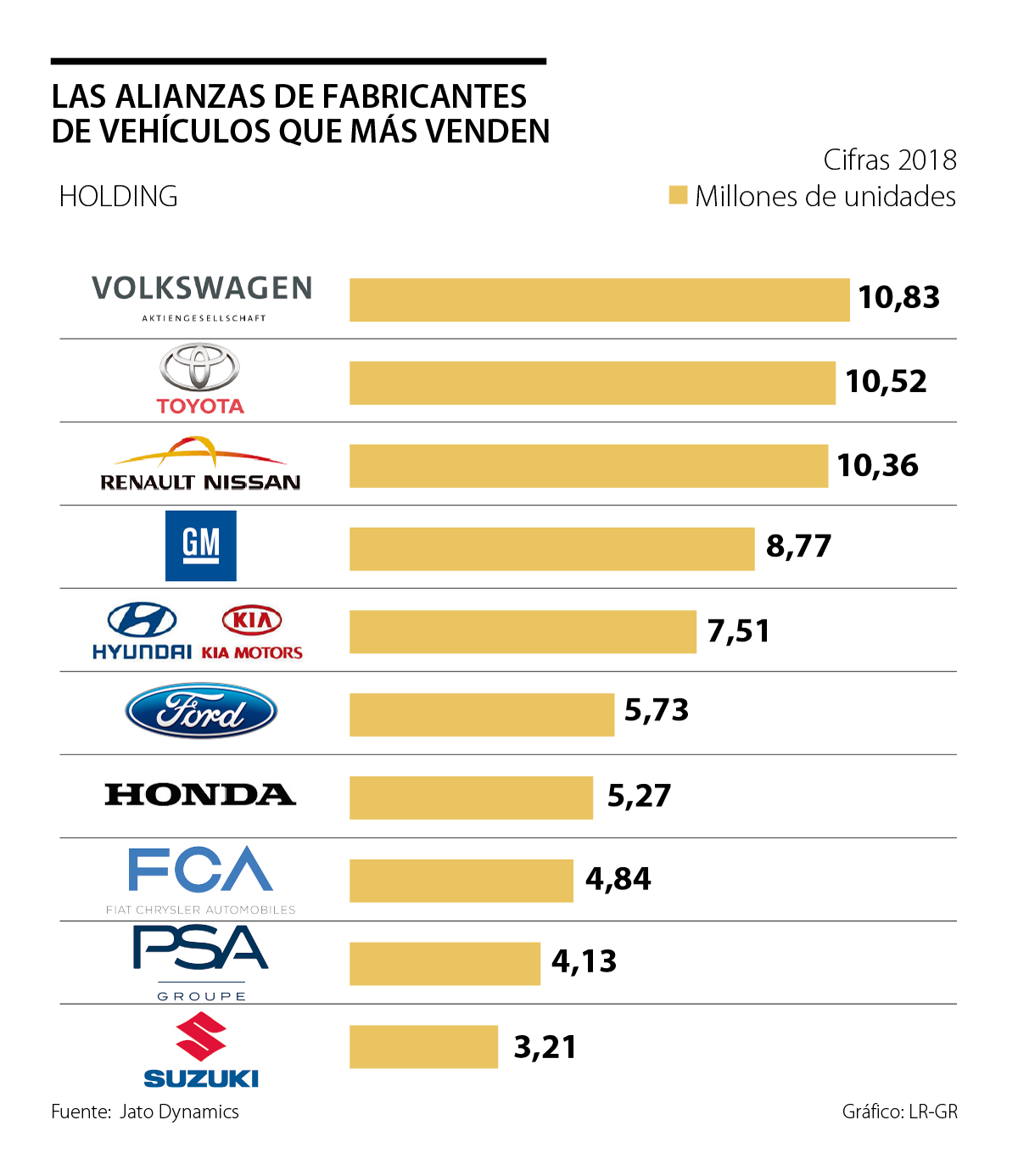

¿Es posible vender lo mismo o más que el Grupo Volkswagen? Si la marca francesa Renault y sus aliados le dicen que sí a la propuesta de fusión que ayer le presentó el grupo Fiat Chrysler Automobiles (FCA), sí se podría.

Si esta transacción tiene un final feliz, se consolidaría una de las mayores fusiones y adquisiciones del año, con el nacimiento de un grupo valorado en US$35.850 millones (US$19.350 millones de FCA y US$16.500 millones de Renault) y con una capacidad de producción de aproximadamente 15 millones de unidades al año, claro está, si también se suman los aliados de Renault, que son Nissan y Mitsubishi. Según Bloomberg, sería el tercer mayor fabricante de automóviles del mundo.

Fiat Chrysler es actualmente el octavo grupo automotor que más ensambla vehículos en el mundo (con 4,84 millones de unidades al cierre de 2018). Si se le suman la alianza Renault-Nissan-Mitsubishi, que a diciembre de 2018 fabricaron 10,36 millones de unidades, se integraría un emporio de más de 15 millones de vehículos anuales.

“Tras una cuidadosa revisión de los términos de la propuesta amistosa de FCA, el consejo de administración ha decidido estudiar con interés la oportunidad de una combinación de negocios de este tipo, alentando la huella de fabricación de Groupe Renault y creando un valor adicional para la alianza”, indicó la marca francesa en un comunicado.

La propuesta presentada por FCA incluye la estructuración de una propiedad en la que van 50-50 a través de un holding holandés. “Fiat, en un comunicado el lunes, añadió que daría a los inversores de Renault una prima implícita de alrededor del 10% y no conllevaría el cierre de plantas. Exor, el holding de la familia Agnelli, fundadora de Fiat, se convertirá en el mayor accionista individual de la entidad fusionada”, reza el artículo de Bloomberg.

Los expertos aseguran que Renault tiene ventajas con este acuerdo internacional, pues se le abre la puerta al mercado de Estados Unidos.

El anuncio de esta posible fusión disparó la cotización de las acciones de ambos grupos automovilísticos. En el caso de Renault, el precio de los títulos registró un alza de 12,09%, lo que significó un aumento de 6,05 euros para quedar en 56,03 euros en la bolsa de París; mientras que para el grupo FCA el aumento fue de casi 8%, esto es 0,91 euros quedando en 12,37 euros el precio del título.

“Asumo que la prioridad de la Alianza Renault-Nissan-Mitsubishi es crear un grupo sólido que le garantice el liderazgo del mercado mundial. Si sumamos las ventas de todos los aliados de ambos consorcios quedarían como el primer consorcio automotor mundial, incluso, por encima del Grupo Volkswagen que hoy ocupa el primer lugar con casi 11 millones de vehículos al año”, indicó Oliverio Enrique García, presidente de Andemos.

Analistas aseguran que ambos grupos están buscando mayor eficiencia en sus procesos, especialmente en los principales mercados internacionales como China, Estados Unidos y Europa.

“Fiat y Renault están buscando una base más segura al ganar escala, y no es una mala idea para los fabricantes de automóviles del mercado de masas (...) La ejecución del acuerdo es un obstáculo importante. Pero en el papel, esta propuesta parece buena”, le dijo a Bloomberg Juergen Pieper, analista de Bankhaus Metzler.

Para el exsuperintendente de Industria y Comercio, Jairo Rubio Escobar, el auge de fusiones hoy en día responde a una necesidad de optimizar los procesos productivos y aclaró que ante un riesgo de posible concentración de mercado o afectación a la libre competencia deben ejecutarse los controles previos.

“En cualquier mercado cuando dos compañías se integran es porque tienen que generar eficiencias, que son buenas para la economía y el mercado en general (...) Con el control previo, a las integraciones empresariales, se evita atentar contra la libre competencia”, agregó.

La recaudación de los nuevos aranceles comenzó a medianoche, mientras que se suspendió la recaudación de los aranceles anulados por la Corte Suprema

Los ingresos del cuarto trimestre disminuyeron 6%, hasta los US$9.460 millones, según informó la compañía el jueves

Banco controlado por Brasil busca permiso para aumentar su capital $US1.700 millones tras las consecuencias Banco Master