MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

De las 16 emisiones en 2022, cinco fueron de bonos temáticos, que alcanzaron un total de $807.000 millones, 56% menos que en 2021

Con el crecimiento de la inflación y, por tanto, el alza en las tasas de interés, 2022 no fue uno de los mejores años para la emisión de deuda corporativa. De hecho, un informe de Casa de Bolsa evidenció que el año pasado las emisiones alcanzaron los $2,49 billones, siendo este el nivel más bajo registrado en la historia reciente, con una caída anual de 76,3%.

Mientras tanto, la demanda por este tipo de deuda descendió a $3,46 billones, generando un bid to cover de 1,4x.

La comisionista indicó que el bajo nivel de colocaciones estuvo explicado especialmente por el aumento significativo de las tasas de interés. De hecho, los tipos del Banco de la República superaron los dos dígitos y alcanzaron el 12% en la última reunión de la Junta Directiva, por el aumento que tuvo la inflación el año pasado.

Además, hubo un aumento en las primas de riesgo como consecuencia del retiro de estímulos económicos y fiscales, un incremento en la aversión al riesgo por las expectativas de recesión económica y un aumento en las captaciones de CDT por parte de los establecimientos de crédito, con el propósito de cumplir con los requisitos del Coeficiente de Fondeo Estable Neto (Cfen)

El año pasado se realizaron 16 emisiones, correspondientes a 13 emisores, 14 y 12 menos que en 2021, respectivamente.

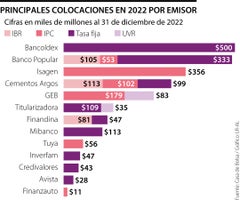

Del total, 75% de las emisiones se hicieron desde el sector financiero y el restante 25% desde el sector real. La entidad que más colocó deuda fue Bancoldex, con más de $500.000 millones; le siguió Banco Popular, con más $490.000 millones; e Isagen, con más de $256.000 millones.

Cerca de $2,2 billones de las emisiones se realizaron a través del mercado principal, es decir, 89% del total. Mientras que 11% se hizo en el segundo mercado, con $286.000 millones.

El plazo en el que más se concentraron las emisiones fue el de tres años, con u n total de $1 billón en bonos denominados en tasa fija e indexados al IPC. Le siguió el nodo a dos años, con más de $405.000 millones en títulos denominados en tasa fija e indexados al Indicador Bancario de Referencia (IBR) y al IPC.

La mayoría de las emisiones realizadas en el tramo medio y largo fueron indexadas al IPC y denominadas en la UVR.

De las 16 emisiones, cinco fueron de bonos temáticos, es decir, títulos sociales, verdes y sostenibles, que alcanzaron un total de $807.000 millones, 56% menos que el monto que se registró en 2021 ($1,8 billones).

La categoría de deuda temática más emitida durante 2022 fue la de los bonos sociales, con más de $668.000 millones, seguido de bonos verdes con más de $127.000 millones y, por último, los bonos sostenibles, con más de $10.000 millones.

Entidades como Seguros Bolívar, SBS seguros, Galagher o Axa apuestan por pólizas de seguro paramétrico para el amparo de cultivo

La temporada de publicación de resultados del cuarto trimestre de 2025 (4T25) y de conferencias con inversionistas ya tiene un calendario

En cuanto a los ingresos de actividades ordinarias, informó que totalizaron $129.805 millones, eso es 40% más que en 2024