MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

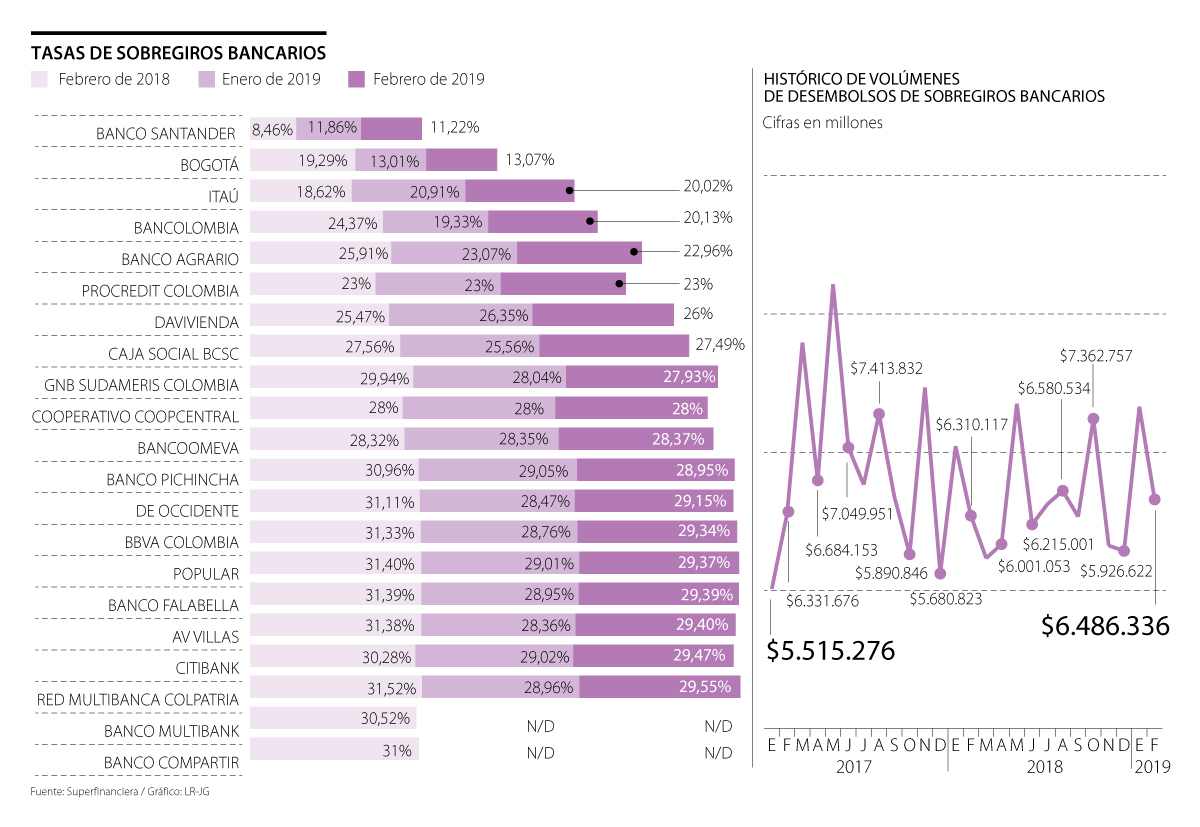

En febrero, periodo del que se tiene la cifra mensual más reciente, Santander y Banco de Bogotá registraron las tasas más bajas para este cupo de endeudamiento

El sector financiero colombiano ofrece diferentes opciones para que las empresas tengan acceso a crédito y puedan hacer crecer su negocio. Una de las posibilidades en la cartera comercial es el sobregiro bancario, que es un producto que está ligado a una cuenta corriente.

Lo usual es que la empresa gire cheques por un valor igual o inferior al del saldo disponible en su cuenta corriente, pero, en algunos casos, el banco permite que se giren cheques por un valor superior al de este monto. Esto es lo que se conoce como sobregiro bancario, que al final de cuentas es un crédito y se convierte en un pasivo para la compañía.

Cabe mencionar que estos sobregiros están diseñados para ser de corto plazo, y lo recomendable es que sean de 30 días máximo. Además, el excedente se hace exigible desde el día siguiente al otorgamiento, a menos que se haya pactado otro acuerdo.

Jairo Borray Benavides, profesor de la facultad de Ciencias económicas y administrativas de la Universidad El Bosque, señaló que a pesar de la rapidez con que se puede tener acceso a liquidez con un sobregiro, lo que permite que el empresario pueda contar con descuentos en servicios o en materias primas por pronto pago, no es conveniente utilizar este crédito para financiar todas las necesidades de la empresa.

“Este producto financiero debe ser utilizado solo en situaciones de extrema necesidad debido a la inmediatez del pago y a los elevados costos que conlleva su disposición. Debido a sus características de crédito de muy corto plazo, y pre-aprobado, es usado para necesidades operacionales de las empresas y no entra a competir de ninguna manera con los otros tipos de créditos que se ofertan en el sistema financiero”, dijo.

Con él concuerda Alfredo Barragán, experto en banca de la Universidad de Los Andes, quien considera que solo se debe recurrir a este producto ante tres escenarios: imprevistos, descalces y oportunidades.

“Un sobregiro puede ser una opción para una empresa cuyos ingresos no tienen una fecha fija, pues con los recursos de este crédito podrían calzarse hasta que reciban los dineros esperados”, señaló.

Al solicitar un cupo de sobregiro, las empresas deben tener en la cuenta que el tamaño de este dependerá de su flujo de caja, de su riesgo y de sus proyecciones y perspectivas de crecimiento. Además, un monto de sobregiro aprobado afecta la capacidad de endeudamiento, lo que limitaría el acceso a nuevos créditos.

“A esto se le suma la barrera de trámites adicionales en los que deben volver a incurrir los clientes para el otorgamiento de más recursos por las entidades bancarias”, añadió Borray Benavides.

Los bancos con menores tasas

Por las características de los sobregiros, las entidades bancarias suelen ofrecerlos a intereses muy altos, cercanos a la tasa de usura de créditos comerciales. De hecho, la tasa de los sobregiros bancarios tienden a ser mayores a las del crédito preferencial y a las del crédito de tesorería, mientras que son bastante parecidas a las de la tarjeta de crédito empresarial.

De acuerdo con el reporte mensual de tasas de interés según modalidad de crédito publicado por la Superintendencia Financiera, de los 19 bancos que ofrecían sobregiros bancarios a su clientes empresariales en febrero, Banco Santander tenía la tasa más baja, con 11,22%. Esta estaba bastante alejada de la tasa de usura, que en el segundo mes del año se ubicó en 29,55%. En enero de este año, el costo de este producto fue 11,86%, mientras que en febrero del año pasado fue 8,46%.

El segundo banco con la tasa de sobregiro más baja fue Banco de Bogotá, que en febrero ofrecía este crédito a 13,07%. En enero esta tasa se había ubicado en 13,01%, mientras que en febrero de 2018 había estado en 19,29%.

Andrea Paola del Valle, gerente de productos de colocación del Banco de Bogotá, mencionó que la entidad cuenta actualmente con dos tipos de sobregiros, los de cupos contratados y los cupos no contratados. Los primeros son aquellos en los que sus cupos de sobregiro son aprobados mediante un estudio de crédito. Además, estos se renuevan automáticamente cuando se vencen.

Los segundos, en cambio, son cupos de sobregiro que otorga el Gerente de Relación de acuerdo a las atribuciones crediticias, el conocimiento del cliente y la política del Banco.

“Estas facilidades han hecho que nuestros clientes empresariales vean los sobregiros con el Banco de Bogotá como una opción de financiación en el corto plazo y con buenos precios. Estos pueden ser usados en el momento que el cliente lo requiera”, resaltó.

El tercer banco con la tasa más baja para sobregiros fue Itaú, con 20,02%. Le siguió Bancolombia, con 20,13%, y el top cinco lo completó Banco Agrario, con un interés de 22,96%.

Por el contrario, los bancos con las tasas más altas para este producto fueron AV Villas, con 29,40%; Citibank, con 29,47%, y Scotiabank Colpatria, cuya tarifa fue igual a la de usura.

De los 19 bancos, 13 ofrecieron una tasa menor a la del mismo mes del año pasado, lo que según Barragán podría interpretarse como señales para aumentar la solicitud de este producto.

“Las cifras del sector de los últimos meses vienen mostrando poco crecimiento, o hasta decrecimiento como ocurrió en enero, en el crédito comercial. Por medio de tasas bajas, que es una señal que viene del Banco de la República, se quieren estimular estos créditos”, dijo.

En el segundo mes del año, las entidades bancarias desembolsaron $6,47 billones a través de sobregiros, $176.219 millones más que en el mismo mes de 2018 y $154.660 millones más que en febrero de 2017.

En lo que va del año, los bancos han prestado $13,98 billones por medio de sobregiros, un monto ligeramente mayor al que se prestó en el mismo periodo del año pasado, cuando se llegó a $13,38 billones.

Bancos tienen una tasa promedio de 23,25% para este producto

En la última semana de marzo, que es la información semanal más reciente disponible en el sitio web de la Superfinanciera, los bancos ofrecieron sobregiros a una tasa promedio de 23,25%, la cual se ubicó 5,81 puntos porcentuales por debajo de la tasa de usura del mes (29,06%). En este periodo, el banco con la tasa más baja para este producto fue Banco de Bogotá, que lo ofrecía a 14,09%, mientras que las entidades con el interés más alto fueron Citibank, Scotiabank Colpatria, AV Villas y Banco Falabella, con la tasa de usura.

El cambio viene acompañado de mejoras continuas en procesos, servicios y experiencia del cliente

El mandatario anunció que se reunirá con la banca para discutir el envío de los ahorros a Colpensiones y el papel del sistema financiero en la emergencia económica

Los bancos que mejor le pagan por cada dólar es Amerikan Cash a $3.630, Alliance Trade y Latin Cambio a $3.620. Luego están Cambios Vancouver y Cambios Kapital a $3.610