MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

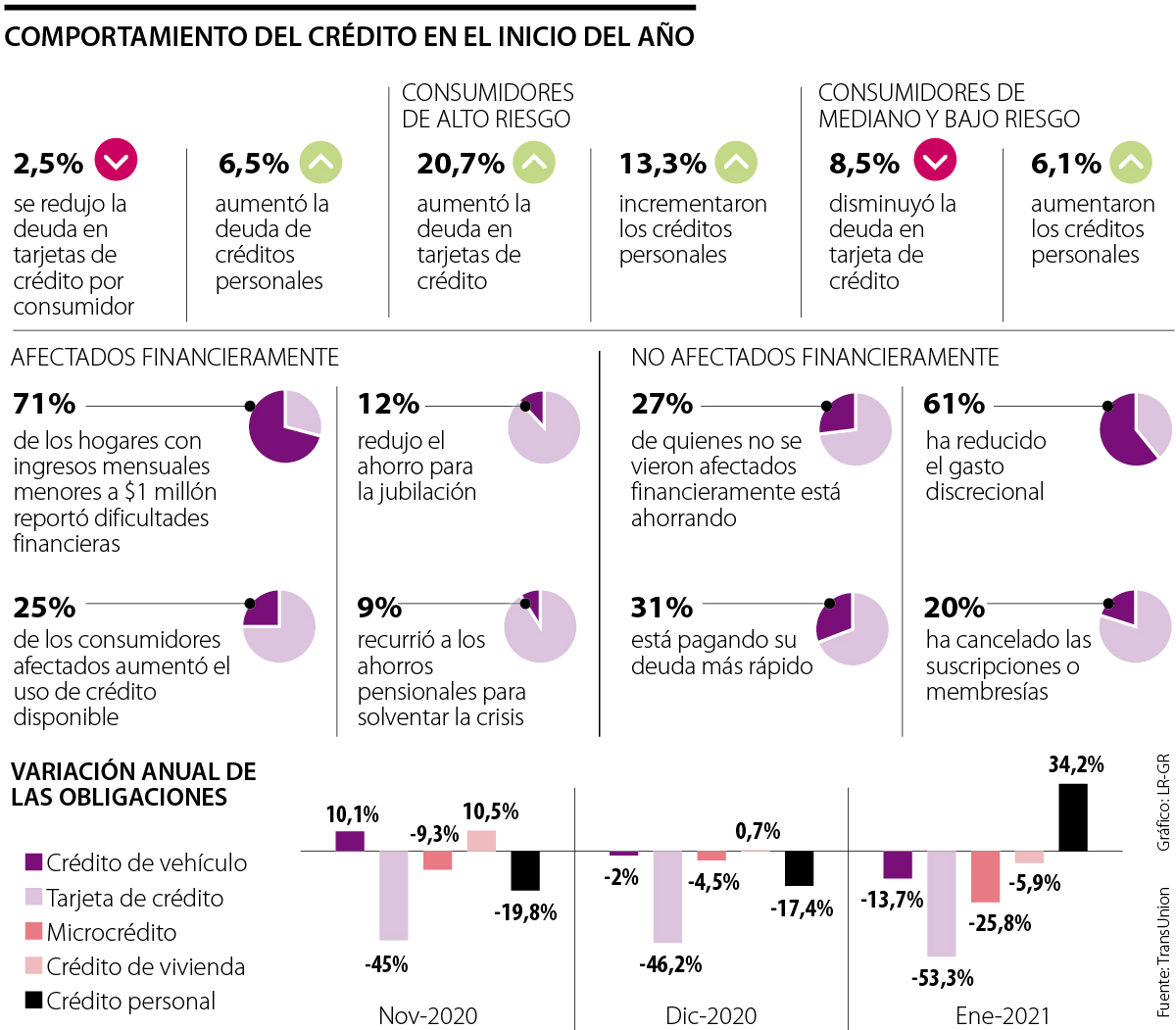

Los créditos personales crecieron 6,5% a $25,4 millones por deudor. Quienes poseen un perfil de alto riesgo se han endeudado más

Los consumidores y especialmente quienes se han visto duramente afectados por la pandemia han recurrido a nuevos créditos, cupos ya aprobados y ahorros pensionales para solventar sus finanzas.

Sin embargo, muchos otros se han ‘apretado el cinturón’. Eso lo evidencia el más reciente estudio de TransUnion, que señala que la deuda promedio de los consumidores en tarjetas de crédito disminuyó 2,5% durante el primer trimestre de 2021. A marzo, las obligaciones en plásticos de un usuario eran de $4,6 millones en promedio. En 2020, esta cifra alcanzaba $4,7 millones por persona y, frente a un año antes, había aumentado 7,2%.

El documento, elaborado por la compañía global de soluciones de información económica y financiera, también muestra que la deuda de los consumidores de alto riesgo aumentó 20,7%, de $4 millones a $4,8 millones por persona. En cuanto a quienes tienen un perfil de mediano y bajo riesgo, la obligación disminuyó 8,5%, de $4,8 millones a $4,4 millones por usuario.

Respecto a los créditos personales, la deuda creció 6,5%, de $23,8 millones a $25,4 millones por persona. En cuanto a quienes tienen perfil de alto riesgo, la obligación promedio incrementó 13,3%, de $19,2 millones a $21,7 millones, mientras que para quienes poseen un perfil de riesgo bajo subió 6,1%, de $25,2 millones a $26,7 millones por cliente de estos productos.

“Estamos viendo a los consumidores siendo más cautelosos en el uso del crédito, con una menor demanda y un gasto reducido. Adicionalmente, a medida que muchos consumidores terminan sus períodos de alivio financiero, estamos viendo que el desempeño crediticio general empeora”, destacó Virginia Olivella, directora de Investigación y Consultoría de TransUnion Colombia.

De los consumidores más afectados durante la pandemia, 25% aumentó el uso del crédito disponible, 12% redujo el ahorro para la jubilación y 9% declaró haber recurrido al ahorro pensional.

En contraste, 27% de quienes no se vieron afectados financieramente por la pandemia, dijo estar ahorrando, mientras que 31% dijo estar pagando sus deudas más rápido. Este grupo también reflejó una caída de 61% en gastos de bienes y servicios esenciales y 20% ha cancelado suscripciones o membresías.

Wilson Triana, experto en banca, destacó que “en la medida que el Gobierno se dedique a mejorar la ocupación, se dinamiza la economía y se mejoran los indicadores de cartera. Los alivios propuestos por el sistema son pasajeros. Se debe revisar el costo de los créditos, además de hacerlos más blandos y acordes a la situación del país para mejorar el recaudo”, concluyó.

Créditos han disminuido 26,5% en promedio

El desembolso de nuevos créditos se redujo 26,5% en promedio. La emisión de tarjetas de crédito cayó 53,3%; los préstamos personales bajaron 34,2%; los microcréditos, 25,8%; los créditos de vehículo, 13,7%; y los créditos de vivienda, 5,9%. El estudio reveló que 51% de los consumidores encuestados tiene previsto solicitar un nuevo préstamo durante el próximo año, mientras que 54% había considerado solicitar uno nuevo o o refinanciar uno existente este año, pero finalmente decidió no hacerlo. Entre las razones para desistir se encuentra un costo del crédito o una refinanciación muy altos y la idea de que el mismo sería negado.

Esta medida, la cual está firmada por el Ministerio de Hacienda, busca corregir distorsiones técnicas y financieras que se venían presentando en la aplicación del esquema vigente desde 2016

Es probable que esos temas se mantengan en 2026, lo que sugiere que el nefasto desempeño del dólar podría extenderse

El oro al contado XAU= subía 1,7% a US$4.386,99 por onza, tras alcanzar un máximo histórico de US$4.549,71 el 26 de diciembre