MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

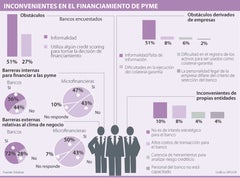

La falta de historia crediticia o de garantía y la informalidad, son los principales obstáculos que enfrentan las pequeñas y medianas empresas (Pyme) para tener acceso a crédito. Así lo reveló la encuesta más reciente ‘El missing middle y los bancos’, realizada por la Federación Latinoamericana de bancos (Felaban), que consultó a 110 bancos de 21 países de la región y a 30 instituciones microfinancieras de 11 naciones.

Según los resultados 51% de las entidades financieras coinciden en que la informalidad es una de las grandes barreras para que no atiendan a las empresas más pequeñas que a las que actualmente les prestan servicio.

Guillermo Sinisterra, profesor de economía de la Universidad Javeriana, asegura que a los bancos les hace falta crear productos afines para las Pyme.

“Las entidades financieras prestan el dinero a quienes menos lo necesitan. Lo que sucede es que la única fuente de financiación de estas personas es informal. El Gobierno también podría ayudar a subsidiar las tasas de interés para esos capitales de riesgo y el banco actuaría como filtro”, agrega.

De acuerdo con el documento, al preguntar sobre los obstáculos que se derivan de parte de las propias entidades, 8% aseguró que los altos costos de transacción para el banco es uno de los factores determinantes, mientras que 4% atribuyen los problemas a la carencia de herramientas para analizar riesgo crediticio.

Ahora bien, las barreras internas dentro de las entidades para financiar a las Pyme apuntan a los inadecuados sistemas de credit scoring para medir el riesgo y la falta de capacitación del personal para atender a esta categoría de empresas.

Por su parte, Alfredo Barragán, experto en banca de la Universidad de los Andes afirma que formalizarse genera muchos gastos. “La formalidad es costosa, las empresas están en etapa de crecimiento. Hay que buscar políticas que aporten en las etapas de crecimiento para que estas Pyme puedan acceder a créditos de largo plazo”.

Así las cosas, el análisis de flujo de caja, la visita a los clientes y el uso de credit scoring, son algunos de los métodos que utilizan las entidades financieras para analizar el riesgo crediticio de las Pyme. “En busca de la innovación, algunos bancos en la región están piloteando la metodología que analiza la personalidad, aptitud e inteligencia de empresarios, que son aspectos cuya correlación con el éxito y voluntad de pago ha sido probada por investigaciones académicas”, señala el informe.

Así, la banca latinoamericana está en mora de diseñar más facilidades para este sector.

Bancos esperan crecer hasta 20% en su cartera Para 2015 la mayoría de los bancos consultados espera que su cartera de Pyme crezca entre 1% y 20%. Las entidades microfinancieras tienen una perspectiva similar a lado de los bancos, pues 60% considera que la situación económica de las Pyme será mejor en 2015 respecto a 2014 y 20% coincide en que será igual. En lo que respecta a productos y servicios, este año se observa un crecimiento en la oferta de los mismos relacionados con el tema de internacionalización de empresas. Las microfinancieras muestran un contraste muy marcado con los bancos: 87% planea ofrecer nuevos productos en activos.

Las opiniones

Alfredo Barragán

Experto en Banca de la Universidad de los Andes

“La formalidad es costosa, las empresas están en etapa de crecimiento. Hay que buscar políticas para aportar en las etapas de crecimiento para el acceso a crédito”.

La Junta de Grupo Sura anunció que Jaramillo asumirá como presidente el próximo 1 de mayo, cargo en el que se enfrentará a desafíos financieros y corporativos

En Colombia el mercado de activos digitales se estima en US$25.000 millones. Además, las aplicaciones se han convertido en uno de los principales métodos de pago

La Superfinanciera encontró culpable a Claudia Betancourt de haber vendido acciones de Terpel por medio de su empresa Inversiones Clabet