MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Al ser esta una de las carteras con menor saldo, es una de las que mantiene los más altos niveles de deterioro frente a otras modalidades

El microcréditoes esencial para la estabilidad financiera de la economía Colombia debido a su amplio número de deudores y gran alcance geográfico, aun cuando es la cartera total que menos saldo concentra, según el informe de riesgo de crédito en 2022, realizado por el Banco de la República.

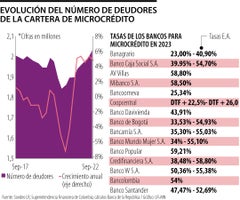

Los deudores de esta cartera en 2022 eran aproximadamente dos millones y el porcentaje que ocupaba el microcrédito en el total de la cartera, con corte a septiembre de 2022, era 2,5%.

Esta cartera, durante 2022, presentó una dinámica positiva, mostrando crecimiento luego de 2021, debido a la recuperación económica del país, estando por encima del nivel promedio de los últimos cinco años.

"El crecimiento de los microcréditos ha ocurrido en un contexto en el cual se mantiene la recuperación del número de deudores. Asimismo, el crecimiento de los nuevos créditos ha estado impulsado principalmente

por los antiguos deudores, dinámica contraria a la que se observaba en 2021", asegura el informe.

En cuanto a las tasas de interés de los microcréditos, se evidenció estabilidad entre 2021 y 2022, sin embargo, desde marzo de 2022 se presentó un crecimiento sostenido de esta, hecho que, según el informe, junto con la dinámica favorable de los desembolsos podría indicar una mayor carga financiera de los deudores hacia el futuro.

Para 2023, las tasas son cercanas a la usura, que para este tipo de crédito, según la Superfinanciera, en enero quedó en 58,80 % efectivo anual, lo que significa un alza de 3,37 %, respecto a diciembre de 2022.

Si bien, las tasas dependen de los montos y plazos establecidos por los bancos, algunos de los que más se acercan a la usura con esta modalidad de crédito son AV Villas con 58,80%, Mi banco con 58,50%, Credifinanciera con tasas entre 38,48% - 58,80% y Banco Popular, que la supera con 59,21%.

Mientras que bancos como Davivienda (43,91%), Banco Agrario (23,00% - 40,90% ), y Banco de Bogotá (33,53% - 54,93%), son algunos con las tasas más alejadas de la usura en esta modalidad de microcrédito.

Por otro parte, al ser esta una de las carteras con menor saldo, es una de las que mantiene los más altos niveles de deterioro frente a otras modalidades, sin embargo, el informe destaca que, en el periodo reciente, los principales indicadores de riesgo han presentado mejoras significativas y se encuentran alejados de su promedio de los últimos cinco años.

Lo anterior, se explica por el decrecimiento real anual de la cartera riesgosa y vencida y la dinámica positiva del saldo.

Sin embargo, el informe destaca que, "el mayor nivel de tasas de interés podrían llevar a una mayor carga financiera de los deudores hacia el futuro y a un deterioro de la calidad del crédito en un contexto de desaceleración económica".

A pesar de ello, en 2022 el microcrédito consolidó su crecimiento gracias a una recuperación de los desembolsos y su ciclo expansivo se caracterizó por el aumento continuo del número de deudores.

Entre las mayores desvalorizaciones la acción de Grupo Sura con una variación porcentual de hasta -9,68%, seguida por la de Exito con 8,08%, después Cibest con -7,71%

Anif advirtió que la medida tendría efectos negativos sobre el sistema pensional y presionaría las finanzas públicas

Según el informe financiero, la entidad registró una pérdida antes de impuestos por $10.446 millones y una provisión de impuesto por $11.963 millones