MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

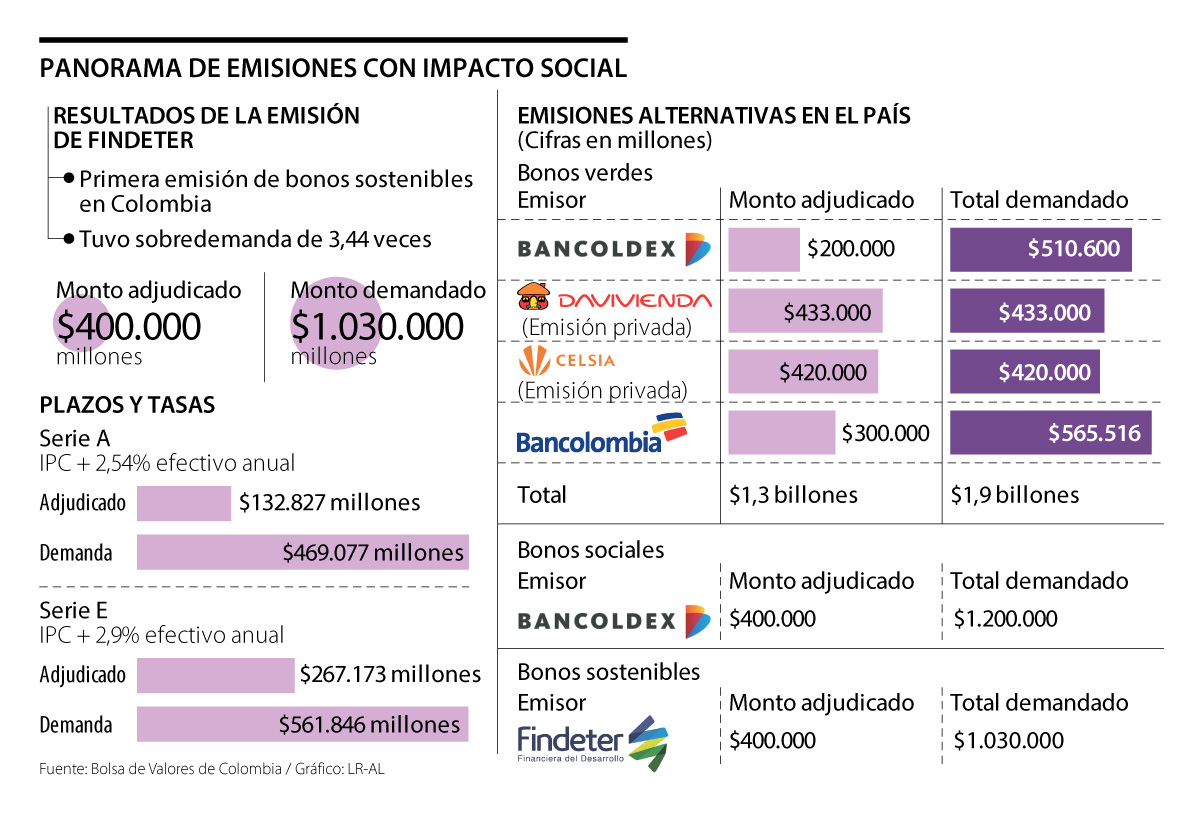

Findeter realizó la primera emisión de bonos sostenibles en el país con una sobredemanda de 3,44 veces el monto ofrecido inicialmente, de $300.000 millones

El apetito del mercado local por los bonos que tienen un impacto social quedó en evidencia de nuevo con la nueva emisión de bonos sostenibles que realizó ayer la Financiera de Desarrollo Territorial (Findeter).

Este tipo de movimiento, que se hizo por primera vez en el país, tuvo una demanda de 3,44 veces, y llegó a $1,03 billones frente al monto inicialmente ofrecido de $300.000 millones, el cual tuvo que ser ampliado a $400.000 millones ante la demanda de los inversionistas.

Al respecto, el vicepresidente Comercial y de Producto de la Bolsa de Valores de Colombia (BVC), Diego Planas, se refirió y resaltó que, entre bonos naranja, bonos verdes, bonos sociales y los nuevos sostenibles “la BVC ha logrado colocar cerca de $2 billones”.

Tal ha sido el apetito de los inversionistas que al sumar las cuatro emisiones hechas en bonos verdes por Bancóldex, Davivienda, Celsia y Bancolombia (dos de ellas privadas), con la única emisión de bonos sociales y la nueva de bonos sostenibles, el mercado ha estado dispuesto a entregar $4,1 billones, frente a los $2,1 billones que han sido adjudicados; es decir, una sobredemanda equivalente a 1,9 veces.

“Lo más importante es que los inversionistas son conscientes de que su dinero tiene que colaborar con la sostenibilidad del planeta, tanto en ambiente, como socialmente y en temas de gobierno corporativo. Todo esto debe tener su calidad de bono normal, pero adicionalmente se presenta el beneficio social y para la comunidad”, resaltó Jorge Hernán Melguizo, socio fundador de Metrix Finanzas.

En cuanto a la diferencia entre los tipos de bonos de impacto social, es sencillo identificarlos. Los verdes destinan los recursos captados a financiar proyectos de medioambiente, mientras los sociales a apalancar proyectos con impacto en comunidades; por su parte, los sostenibles destinan los recursos captados exclusivamente a financiar o refinanciar proyectos verdes, sociales o una combinación de ambos.

La presidenta de Findeter, Sandra Gómez, resaltó que la entidad pretende ayudar a cumplir los Objetivos de Desarrollo Sostenible, por lo que “enfocará los recursos en transporte limpio, infraestructura para educación, salud, acueducto y saneamiento básico”, como parte de algunos de los 17 objetivos trazados.

Escuche la explicación de la presidente de Findeter

Findeter realizó la primera emisión de bonos sostenibles en el país con una sobredemanda de 3,44 veces el monto ofrecido inicialmente, de $300.000 millones.

La emisión de bonos alineados a propósitos ambientales y compatibles con el clima alcanzó al cierre de 2018 una cifra total de US$1,2 billones en el mundo, según los datos recopilados por el Programa de las Naciones Unidas para el Ambiente. Los bonos verdes lograron una participación de 33% de ese total, es decir que mueven US$400.000 millones.

Frente a esto, Herve Duteil, jefe de finanzas sostenibles para América de BNP Paribas, resaltó que la región “tiene un gran camino para recorrer en finanzas sostenibles al presentar un crecimiento de apenas 10% en el impacto global de inversiones con sentido social en un año”.

Hasta el momento, Colombia es el tercer país en la región, tras México y Chile, en incursionar en bonos sostenibles. Mientras que está en el segundo lugar en emisión de bonos verdes, protagonizando cuatro de las 17 que se han hecho en la región, puesto que comparte con México.

El movimiento de Findeter se hizo por subasta holandesa con dos series

La emisión de bonos sostenibles de Findeter fue la primera de este tipo en el país. La misma se hizo por medio de subasta holandesa con dos series, ambas indexadas al IPC. Para la primera (Serie A) el margen de corte fue de 2,54% efectivo anual y con un plazo a cinco años; en esta se logró una demanda de $469.077 millones frente a un monto adjudicado de $132.827 millones. Por su parte, la Serie E se colocó con un margen de corte de 2,9% efectivo anual y en un plazo de siete años. Esta logró adjudicar $267.173 millones.

La propuesta del Gobierno de repatriar cerca de $200 billones invertidos en fondos de pensiones en el exterior ha generado críticas de expertos y de Asofondos

La calificadora aseguró que la empresa tiene fortaleza financiera y capacidad de pago para cumplir con las pólizas y obligaciones contractuales

La entidad destacó que el hallazgo más significativo del informe es la entrada masiva de los estados-nación en el crimen on-chain