MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

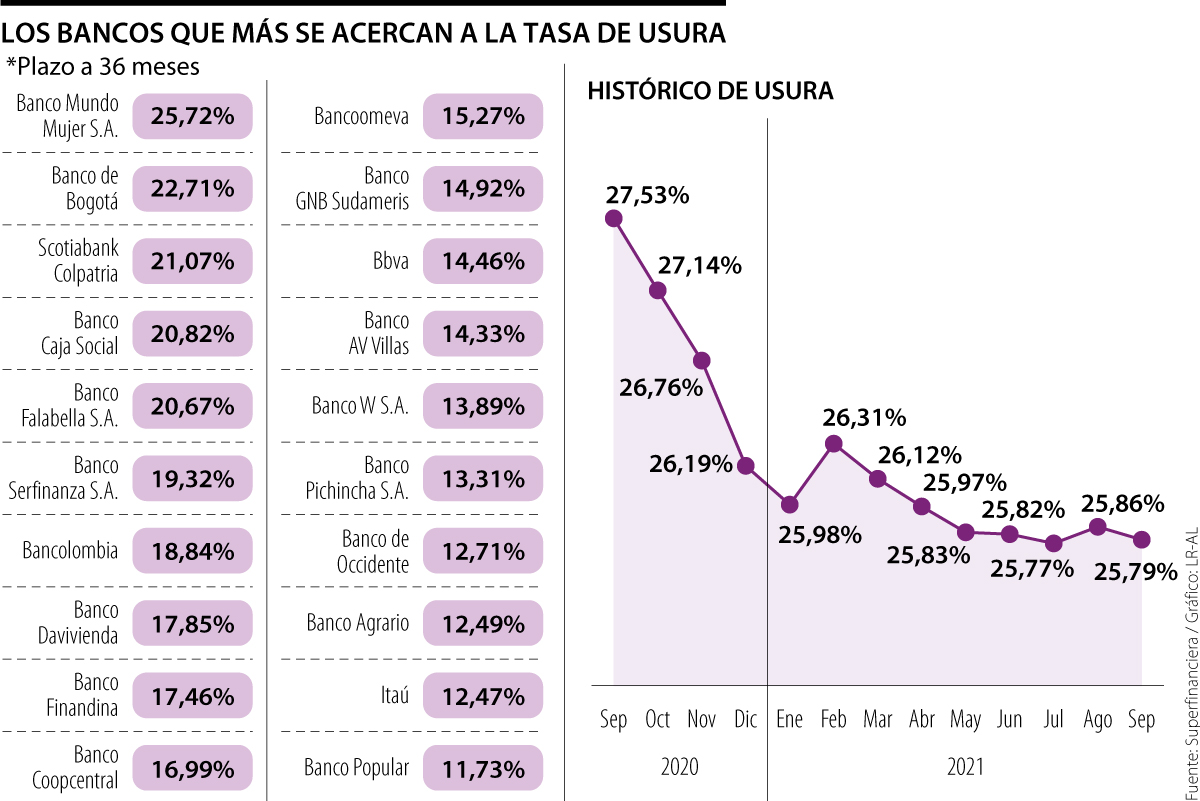

Para los créditos de consumo, las tasas más altas pertenecen al Banco Mundo Mujer (25,72%), Banco de Bogotá (22,71%) y Scotiabank Colpatria (21,07%)

El pasado lunes, la Superintendencia Financiera de Colombia (SFC) certificó la tasa de usura para septiembre: el techo de interés para los créditos de consumo será de 25,79%. El indicador retrocedió siete puntos básicos si se compara con la tasa de agosto (25,86%).

La tasa de usura es el interés máximo que una entidad bancaria le puede cobrar por productos de consumo como tarjetas de crédito, préstamos de vivienda o vehiculares. Incurre en delito aquella entidad que exceda el techo de interés.

Desde abril de 2021, el sistema financiero nacional ha evidenciado la tasa de usura más baja de los últimos diez años. “Muestra el compromiso por la transmisión de las tasas más bajas, también es clave la competencia en el sector bancario, que no redunda en nada diferente a mejores productos y servicios para los consumidores. Como una muestra de eso, tenemos que el crédito ha seguido fluyendo en la economía, con préstamos que superan los $500 billones en la pandemia y con tasas de interés, para casi todas las modalidades de crédito, que están en niveles muy bajos”, expresó Alejandro Vera, vicepresidente técnico de la Asociación Bancaria y de Entidades Financieras de Colombia (Asobancaria).

Según datos del simulador de tasas de la SFC, las tasas de interés activas más altas del sector para un plazo de 36 meses pertenecen a Banco Mundo Mujer (25,72%), Banco de Bogotá (22,71%), Scotiabank Colpatria (21,07%) y Banco Caja Social (20,82%).

Las tasas más bajas de interés en crédito de consumo las tienen Banco Pichincha (13,31%), Banco de Occidente (12,71%), Banco Agrario (12,49%), Itaú (12.47%) y Banco Popular (11,73%).

Para los microcréditos, el regulador financiero estableció que el techo de interés es de 57,21% efectivo anual, dato vigente para el periodo entre el 1 de julio y el 30 de septiembre de 2021.

Este producto financiero está diseñado para microempresarios, trabajadores informales o personas que representen un riesgo mayor para las entidades financieras, las cuales protegen su inversión con una mayor tasa.

Información de la SFC señala que las tasas de interés más altas para este producto financiero, en el mismo plazo, pertenecen al Banco W (43,83%), Banco Credifinanciera (43,83%), Banco Mundo Mujer (41,55%), Mibanco (40,27%) y Bancamía (40,19%).

Las tasas más bajas para este producto son las de Banco Agrario (23,92%), Banco Caja Social (33,12%), Bancolombia (34,82%) y Banco de Bogotá (38,43 %).

Se tomó como referencia el interés de los bancos, es decir que compañías de financiamiento y fintech no están incluidas en el ranking. Además, se usó como referencia la tasa de interés a 36 meses, plazo que se ubica en la mitad de los plazos en que las entidades difieren las cuotas. Recuerde que a mayor plazo, menor es la tasa.

Comportamiento de la usura en 2021

Desde que inició la pandemia, el techo de interés certificado por el regulador financiero ha estado a la baja para los créditos de consumo. Este año, en abril, el dato fue el más bajó de la última década y la tendencia sigue siendo bajista, con la única excepción de agosto, mes en el que la cifra subió por primera vez desde febrero. Para septiembre, continuó a la baja con un retroceso de siete puntos básicos. Para los microcréditos, la situación es diferente, pues no se ha caracterizado por estar a la baja: en enero de 2020 se ubicó en 54,80% y durante la pandemia ha subido hasta 57,21% efectivo anual.

La confederación precisó en su carta a la Dian que las cooperativas que no realizan su actividad financiera no están obligadas a reportar información bajo el estándar CRS

En segundo lugar, aparece el denominado sector real, que hizo compras netas por $70.248 millones, lo que lo deja con una participación total de 8%.

Los precios del petróleo subieron por el ataque de Estados Unidos e Israel en Irán, en medio de la preocupación de un conflicto prolongado en Oriente Medio