MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Para la modalidad de microcrédito, el techo de interés está en 57,21% efectivo anual, tasa que ha estado vigente durante julio y aplicará hasta el noveno mes

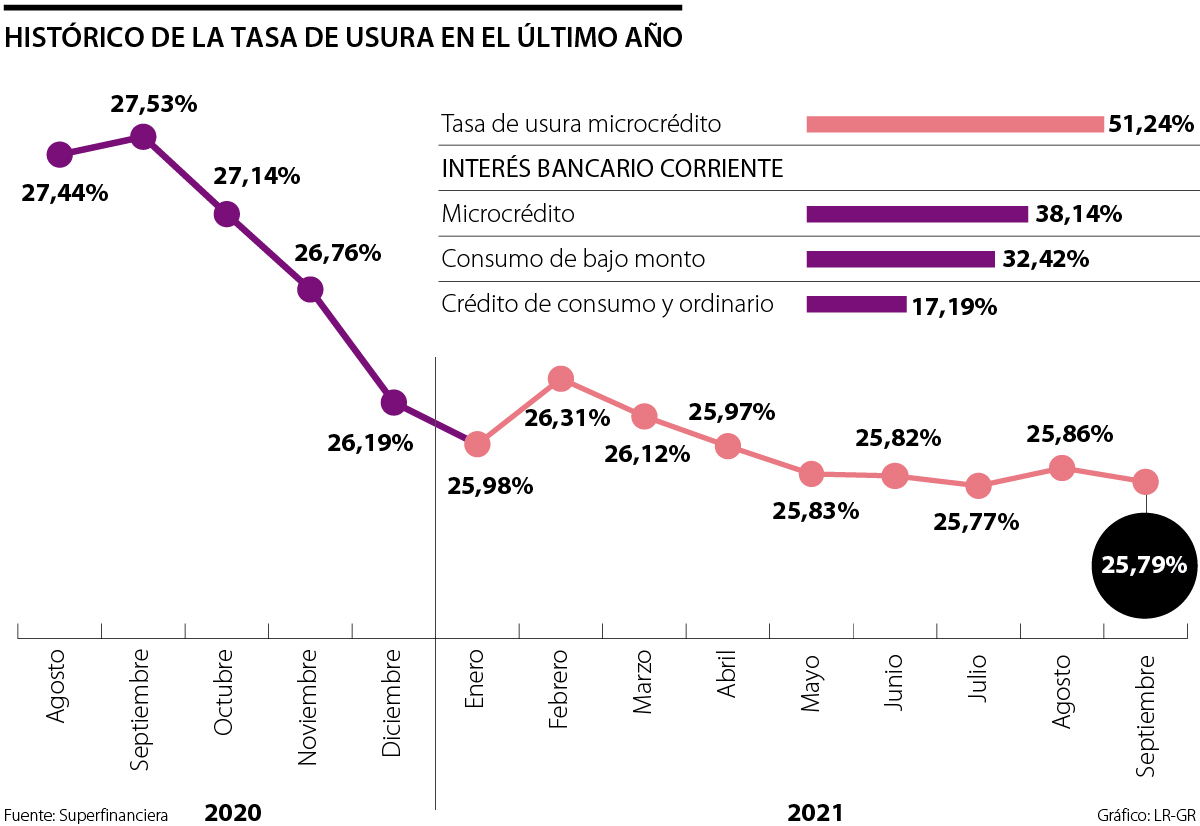

La Superintendencia Financiera de Colombia (SFC) reveló que la tasa de usura para septiembre bajó a 25,79%. El indicador retrocedió siete puntos básicos si se compara con la tasa de agosto (25,77%), mes cuando el indicador subió por primera vez desde febrero.

Incurre en un delito el que reciba o cobre, directa o indirectamente, a cambio de préstamo de dinero o por concepto de venta de bienes o servicios a plazo, un interés que exceda la tasa de usura, por lo que se convierte en el máximo que un banco o una entidad crediticia podrá cobrar a sus clientes por un crédito de consumo y ordinario, como las tarjetas de crédito, los préstamos hipotecarios, los de libre inversión y los de vehículos, entre otros.

“El indicador ha bajado en ocho de los nueve meses de 2021. Con esta nueva caída, la tasa de usura sigue en los niveles más bajos de la última década. Esto demuestra que la banca está comprometida con la transmisión de las menores tasas de interés de política monetaria en los costos de financiamiento, apoyando la recuperación económica a través del crédito formal en el país, y manteniendo niveles de tasas de interés bajos para las familias y las empresas”, expresó Alejandro Vera, vicepresidente técnico de la Asociación Bancaria y de Entidades Financieras de Colombia (Asobancaria).

La baja en la tasa de usura no es el único mecanismo para ayudar a los colombianos con sus obligaciones financieras en medio de la pandemia. El año pasado, el Gobierno Nacional estableció el Programa de Acompañamiento a Deudores (PAD), que, para su último corte del 11 de agosto de este año, ayudó a 2,21 millones de personas a redefinir sus créditos, por un valor de $37,2 billones.

Tasa para microcréditos

Para los microcréditos, la situación es diferente: no es el mismo techo de interés y no se ha caracterizado por estar a la baja. En enero de 2020, se ubicó en 54,80% y durante la pandemia ha subido hasta 57,21% efectivo anual, que es el dato vigente para el periodo entre el 1 de julio y el 30 de septiembre de 2021. Este producto financiero está diseñado para microempresarios, trabajadores informales o personas que representen un riesgo mayor para las entidades financieras, las cuales protegen su inversión con una mayor tasa.

La Superfinanciera también dio a conocer el interés bancario corriente. El indicador efectivo anual para la modalidad de crédito de consumo y ordinario se ubicó en 17,19%, lo cual representó una disminución de cinco puntos básicos en relación con la anterior certificación.

La entidad también certificó el indicador efectivo anual para el microcrédito, el cual será de 38,14% entre 1 de julio y el 30 de septiembre de 2021. El interés bancario corriente para el crédito de consumo de bajo monto se ubicó en 32,42%.

Los bancos que más se acercan a la usura

Durante agosto, el techo de interés se ubicó en 25,86%. Los bancos que más se acercaron al dato fueron Bbva, con una tasa de 25,49%; Banco Falabella, con 25,4%; y Banco Popular, con 25,4%. Les siguieron Scotiabank Colpatria (25,39%), Bancoomeva (25,25%) y Serfinanza (24,77%). Los bancos Coopcentral, Agrario y AV Villas fueron los que tuvieron las tasas más bajas para créditos de consumo, con 17,78%, 18,43% y 20,4%, respectivamente. Les siguieron GNB Sudameris (20,7%), Banco de Occidente (22,49%) y Banco de Bogotá (22,49%).

La confederación precisó en su carta a la Dian que las cooperativas que no realizan su actividad financiera no están obligadas a reportar información bajo el estándar CRS

En segundo lugar, aparece el denominado sector real, que hizo compras netas por $70.248 millones, lo que lo deja con una participación total de 8%.

Los precios del petróleo subieron por el ataque de Estados Unidos e Israel en Irán, en medio de la preocupación de un conflicto prolongado en Oriente Medio