MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El decreto fue publicado en la noche del martes y permitirá a las empresas continuar con el proceso que se pactó

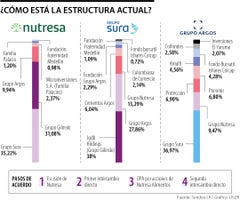

El Gobierno Nacional finalmente publicó el decreto con el que podrá continuar el acuerdo al que llegaron el Grupo Empresarial Antioqueño, GEA, y el Grupo Gilinski el año pasado. Con la normatividad, las compañías involucradas podrán realizar el intercambio de acciones que tienen planteado, más la Oferta Pública de Adquisición, OPA, que se tenía contemplada en el pacto al que llegaron tras una reunión en Madrid durante 2023.

Con el decreto, publicado en la noche del martes, se establece la obligación de que se realice una OPA cuando haya un intercambio directo de acciones entre compañías que cumplan ciertos requisitos, con el objetivo, según dice el Gobierno, de proteger a los accionistas minoritarios de las empresas involucradas.

Así, la norma establece que, cuando los inversionistas pacten un contrato de adquisición de acciones por medio de un intercambio, deberán realizar una OPA dentro del mes siguiente al que lo hagan. Estos inversionistas deben tener la calidad de beneficiario real de más de 25% y menos de 50% del capital con derecho a voto de la sociedad, en más de dos sociedades inscritas en el mercado de valores.

Esta OPA deberá ser dirigida a los inversionistas que no participaron en este intercambio.

“Hay un acuerdo entre el Grupo Antioqueño y la familia Gilinski respecto a un intercambio de acciones por las diferentes empresas que ellos tienen. Y para poder llevar a buen término el Acuerdo de Madrid, se necesitaba un permiso para poder permutar acciones”, explicó el martes el superintendente César Ferrari sobre la necesidad de que se publicara este decreto.

Con esta decisión, las empresas involucradas en el GEA y el Grupo Gilinski podrán continuar con el acuerdo en el que los primeros entregarán su participación en el Grupo Nutresa, a cambio de que el banquero caleño y sus socios árabes salgan del Grupo Sura.

Esto se haría bajo un largo proceso, que incluyó la escisión de Nutresa en dos, una nueva OPA y dos intercambios directos de acciones.

Este proceso es el que el Gobierno buscó regular con el decreto, con el que se comprometió el mismo presidente Gustavo Petro en una reunión con los presidentes de ambos grupos.

Luego, ambos grupos pactaron el mencionado intercambio en donde Argos y Sura entregarán 45,5% de las acciones que tienen en Nutresa Alimentos al Grupo Gilinski, que pasaría a tener 76,9% de participación de este negocio. En contraprestación, las compañías paisas recibirán acciones que Gilinski tiene en Sura y en la mencionada Sociedad Portafolio, equivalente al 45,5% que recibieron.

"Después de esa permuta de acciones, viene la OPA y esa OPA va a ser inmediatamente después de que se concrete parte del acuerdo", explicó Ferrari el martes.

Según lo pactado, esa Oferta será conjunta, entre Sura, Argos y una empresa designada por el Grupo Gilinski, por 23,1% de las acciones de Nutresa Alimentos.

“La solicitud de autorización de la realización de manera obligatoria de la OPA, para ser ofrecida a los accionistas minoritarios, es la manera de protegerlos, ya que se garantiza el derecho a acceder a este mecanismo”, agregó el Ministerio de Hacienda al responder las observaciones al proyecto de decreto, que se publicó el 28 de diciembre.

El objetivo de la OPA, según se acordó, será alcanzar al menos 10,1% de las acciones, de tal manera que el Grupo Gilinski alcance al menos 87% de Nutresa, porcentaje pactado en el Acuerdo de Madrid.

En el documento, también se advirtió que la medida es necesaria para que se “reconozcan las necesidades de los accionistas minoritarios que, ante la circunstancia de concentración accionaria, tendrán menor poder de negociación ante cualquier evento de intercambio de propiedad entre inversionistas mayoritarios”.

En esta OPA, según está en el acuerdo marco y en el otrosí que se firmó, los accionistas tendrán tres opciones: recibir a cambio acciones de Grupo Sura y Sociedad Portafolio; recibir US$12 por acción o elegir una combinación de ambas modalidades.

Luego de este proceso, vendrá un segundo intercambio directo en el que Grupo Sura y Grupo Argos entregarán hasta 10,1% de las acciones conseguidas en la OPA que se realizó. En contraprestación, el Grupo Gilinski entregará las acciones de Grupo Sura y Sociedad Portafolio que no fueron entregadas en el primer intercambio.

En el último paso, se liquidará la Sociedad Portafolio, lo que implicará que cada accionista de esta reciba acciones de Grupo Argos y de Grupo Sura.

Según explicaron en su momento, tras el fin de todo este proceso, Grupo Argos pasaría a tener alrededor de 70% de Grupo Sura, mientras que esta pasaría a tener alrededor de 36% de Grupo Argos. Esta última compañía ha dicho que en un plazo máximo de tres años "tomará decisiones sobre su participación en Grupo Sura que sean consistentes con su especialización en el negocio de infraestructura".

Gilinski, por su parte, quedará con al menos 87% de Nutresa.

A pesar de confirmar las labores de mantenimiento, se reveló que todavía no pueden confirmar el retorno de operaciones de sus canales

Bancolombia, Banco GNB Sudameris, Davivienda, Banco de Bogotá, Citibank Y Banagrario se consolidaron como los bancos con mayores ganancias durante 2025

Los precios del petróleo cayeron mientras Estados Unidos e Irán se preparan para una tercera ronda de negociaciones nucleares