MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Si bien depende de cada caso, su perfil de riesgo, ingresos y metas financieras, el mercado prevé que habrá una caída en las tasas

Este febrero, según indicó el Dane la variación anual del IPC se ubicó en 13,28%, 5,27 puntos porcentuales por encima del mismo mes el año anterior, con lo que surge la pregunta entre los tenedores de créditos de si es un buen momento para pasar de la variable UVR a una tasa fija, pero ¿qué dicen los expertos?

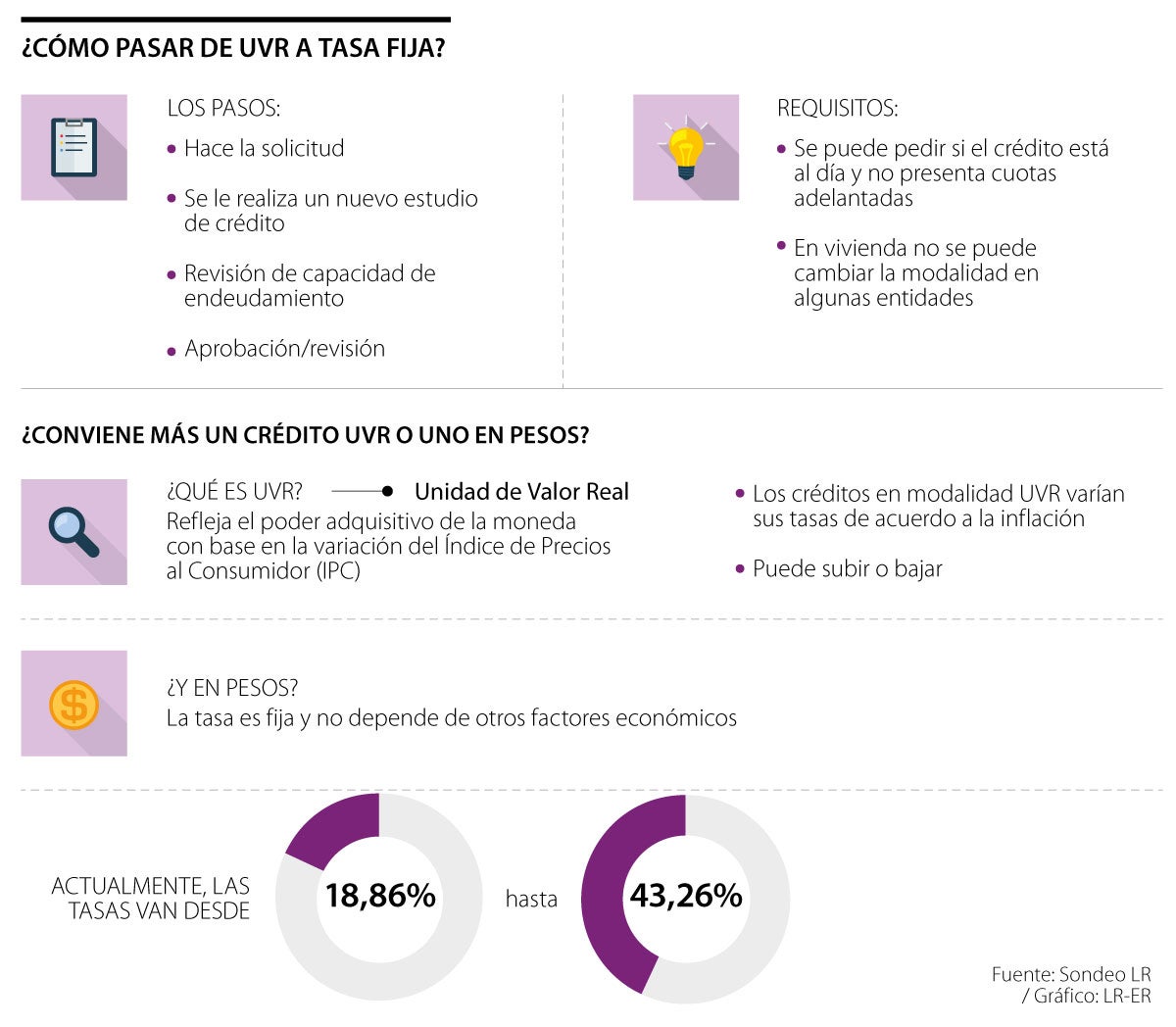

Lo primero es saber qué significa cada una, por el lado de la UVR (Unidad de Valor Real), esta refleja el poder adquisitivo de la moneda con base en la variación del Índice de Precios al Consumidor (IPC), con lo que los créditos en esta modalidad, van actualizando su valor de acuerdo con la inflación, mientras que la tasa fija, como su nombre lo indica está preestablecida.

Antes de tomar la decisión, explica Catalina Pineda, experta en finanzas personales, es necesario que evalúe su caso: su situación financiera, su perfil de riesgo y su condición laboral.

“Cada caso es bastante particular. Con la tasa fija ya se sabe qué va a pagar, y a algunos perfiles de riesgo puede darles más tranquilidad, pero en el crédito UVR no se sabe, ahora, sí baja la inflación y se cambia, habrá tomado una mala decisión”, dice Pineda.

Si definió que le conviene pasarse a una tasa fija, entonces el primer paso a seguir es hacer la solicitud a la entidad bancaria en la que tenga el préstamo. Recuerde que no aplica para quienes se encuentren en mora o presenten cuotas por adelantado.

Luego de esto, se le realizará un nuevo estudio de crédito y se evaluará su capacidad de endeudamiento para definir si se acepta o no el cambio. Adicionalmente, algunos bancos permiten solicitar un aumento de plazo de pago.

No obstante, para los analistas el tener una tasa fija tampoco sería garantía, pues como explica José Luis Hernández, trader institucional, las tasas aún se encuentran muy altas, algunas por encima de 45% y las de consumo, con la “guerra de tasas” en un umbral de 25%.

“El que esté tomando un crédito a tasa fija está cogiendo la cresta y va a quedar a una tasa muy alta, recomendaría más uno a tasa indexada, al IBR, a la inflación o al IPC. Con las tasas así de altas, lo que se esperaría es que empiecen a descender lentamente, entonces si tomas el crédito a una tasa indexada ganar las correcciones a la baja”, concluye el analista.

En esto coincide la asesora financiera Mónica Higuera, quien señala que, en el momento en que comiencen las ofertas de compra de cartera hipotecaria a tasas bajas será tiempo para evaluarlo, “pero todavía no se han hecho esas ofertas”.

El monto para pago de deuda en máximos

En su último reporte, Corficolombiana reportó que la carga financiera de los hogares, es decir, la proporción del ingreso disponible que se destina para pagar deuda de consumo e hipoteca habría terminado en 34% al cierre de 2022, mientras que en 2021 se ubicó en 31%. El resultado del año pasado sería el nivel más alto desde que hay información (1995). Por otro lado, el crecimiento nominal anual de la cartera de consumo se desaceleró a 17% en febrero de 2023. Esto, en términos reales supondría un incremento anual de 2,9%, mientras los desembolsos de consumo e hipotecarios tuvieron una contracción de 37% y 27%.

Pei reportó que sus utilidades llegaron a $686.598 millones en 2025, lo que representó un incremento de 7,0% frente al año anterior

La alianza permitirá a compradores de HSG Synergy acceder a créditos entre $10 y $42 millones de pesos para adecuaciones

Además de Córdoba, la distribución de las ayudas llegará a hogares en La Guajira, Bolívar, Atlántico y Magdalena