MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Así avanza el proyecto para habilitar los pagos entre billeteras como Nequi y Daviplata

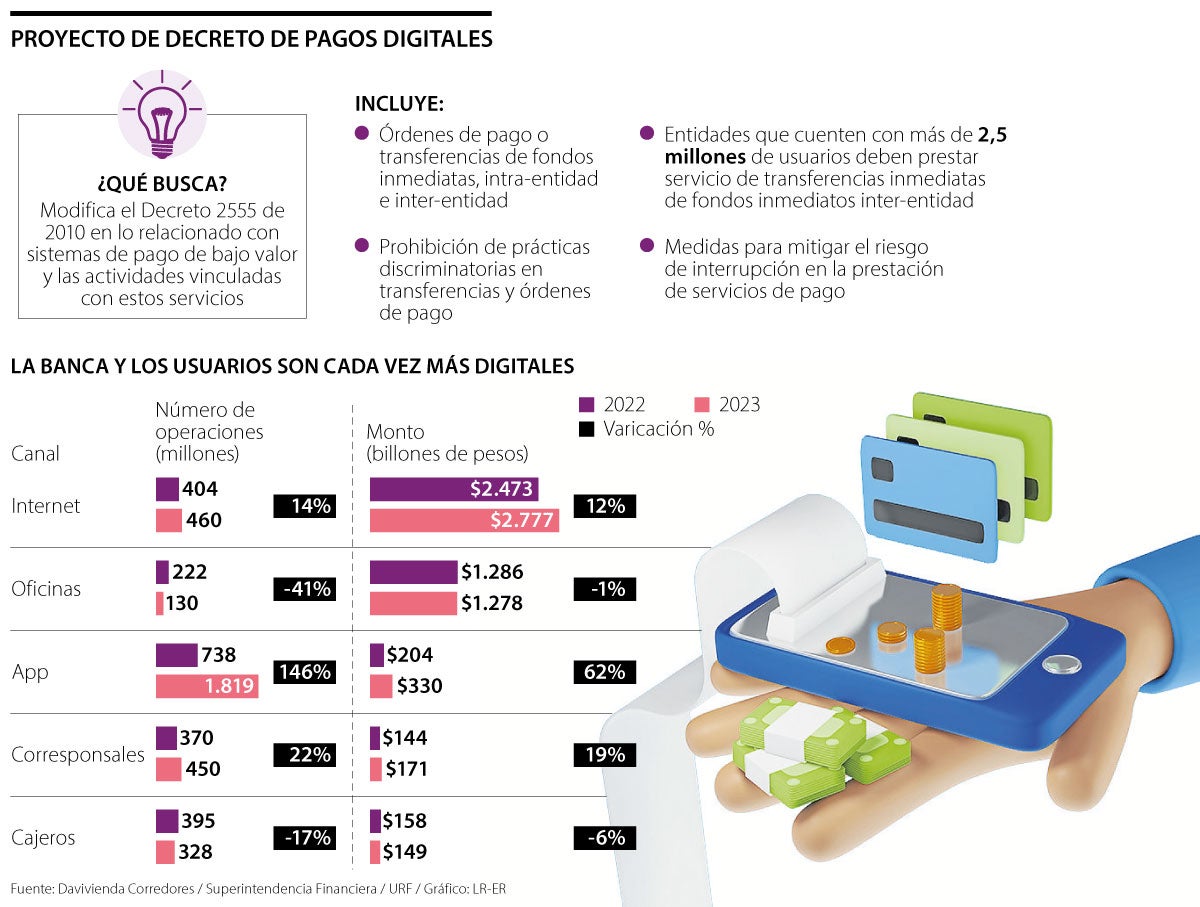

El proyecto busca modificar el Decreto 2555 de 2010 “en lo relacionado con sistemas de pago de bajo valor y las actividades vinculadas con estos servicios”

Imagine que está a punto de realizar una transferencia, le pregunta a la persona si maneja la billetera digital en la que usted tiene el dinero para transferir, sea Nequi, DaviPlata, Movii, entre otras, y le dicen “no”, ¿le ha pasado?, si su respuesta fue sí, seguro ha experimentado la molestia que esto genera, pues tiene que decidir si pagar la comisión por transferir a otra entidad, o ver como consigue la misma billetera para no tener cobros extra.

Si le dijera que esto puede dejar de pasar y ahora podría enviar dinero desde cualquier entidad a otra sin cobros adicionales y de forma inmediata, ¿me creería? Pues de eso se trata el proyecto de decreto que publicó recientemente la Unidad de proyección normativa y estudios de regulación financiera, URF, con el que busca modificar el Decreto 2555 de 2010 “en lo relacionado con sistemas de pago de bajo valor y las actividades vinculadas con estos servicios”, para cerrar las brechas de inclusión financiera.

El proyecto va en línea con el sistema de interoperabilidad que está implementando el Banco de la República, en el que la idea es regular que las transacciones que se hacen entre personas no estén limitadas a que sean en un determinado Banco. En febrero, el Emisor se encontraba en la fase tres en la que se analizan y discuten las reglas necesarias para facilitar el funcionamiento del ecosistema de pagos inmediatos en Colombia y la promoción de la interoperabilidad.

Ahora, dentro del proyecto se estipulan varios puntos, entre ellos, el tema de interoperabilidad y transferencias inmediatas intra-entidad e inter-entidad, servicio que con el proyecto de decreto, debería ser prestado por entidades que cuenten con más de 2,5 millones de usuarios con productos de depósito como cuentas de ahorro, depósitos de bajo monto, depósitos de bajo monto inclusivos o depósitos ordinarios.

Según Colombia Fintech, este proyecto de decreto hace parte de la agenda del Gobierno para promover la modernización del sistema de pagos y avanzar en la promesa de pagos digitales inmediatos e interoperables.

“Se quiere romper con las ineficiencias del Sistema que llevan a que los colombianos enfrenten costos altos cuando quieren realizar transferencias y pagos entre diferentes entidades bancarias, pero no cuando lo hacen dentro de un mismo sistema. Esto lleva a que existan, como lo llama la URF, ‘comisiones de fidelidad’ que afectan la competencia en el sistema financiero e, inevitablemente, la disminución del uso del efectivo”, indicó la entidad.

De hecho, en el documento se aclara que todas las entidades deben abstenerse de tener algún trato discriminatorio entre las órdenes de pago o transferencias de fondos inmediatas intra-entidad e inter-entidad. El proyecto establece que las órdenes de pago o transferencias de fondos inmediatas intra-entidad deberán prestarse atendiendo los estándares y condiciones en materia de experiencia del cliente, establecidas por la Junta directiva del Emisor.

Por lo anterior, las entidades deberán incorporar lineamientos en materia de: tecnologías de acceso que permiten iniciar órdenes de pago o transferencias de fondos inmediatas, mensajes de notificación, enmascaramiento de la identidad del beneficiario, procedimientos para la devolución y reversión de operaciones, y procedimientos para la atención de fraudes, errores, peticiones, quejas y reclamos.

Algo importante es que las entidades con más de cinco millones de usuarios con productos de depósito, deberán incluir medidas orientadas a mitigar el riesgo de interrupción en la prestación de servicios relacionados con órdenes de pago y transferencias de fondos de sus clientes.

El camino tributario del proyecto

Si bien el proyecto de decreto de pagos digitales es una movida que busca impulsar la inclusión financiera, desde Colombia Fintech creen que aún falta discutir más medidas que sean más ambiciosas y que realmente desincentiven el uso del efectivo en los pagos recurrentes de las personas. En ese sentido, dicen que debe darse el debate sobre la conveniencia de eliminar las retenciones a los pagos con tarjeta, ya que eso generaría “una mayor aceptación de pagos con tarjeta en pequeños y medianos comercios, dándoles oportunidad de ampliar su base de clientes e ingresos”.

Nuevas billeteras ofrecen la posibilidad de que sus usuarios dispongan del dominio total de sus fondos y activos digitales

Los futuros del brent ganaban US$5,95, o 6,47%, a US$97,93 el barril, tras haber tocado los US$100 más temprano. El West Texas Intermediate en Estados Unidos, WTI, mejoraba US$5,25 dólares, o 6%, a US$92,5

El oro al contado XAU= bajó 0,1%, a US$5.186,02 por onza, y los futuros del oro en Estados Unidos para entrega en abril cayó 0,9%, a US$5.194,1