MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

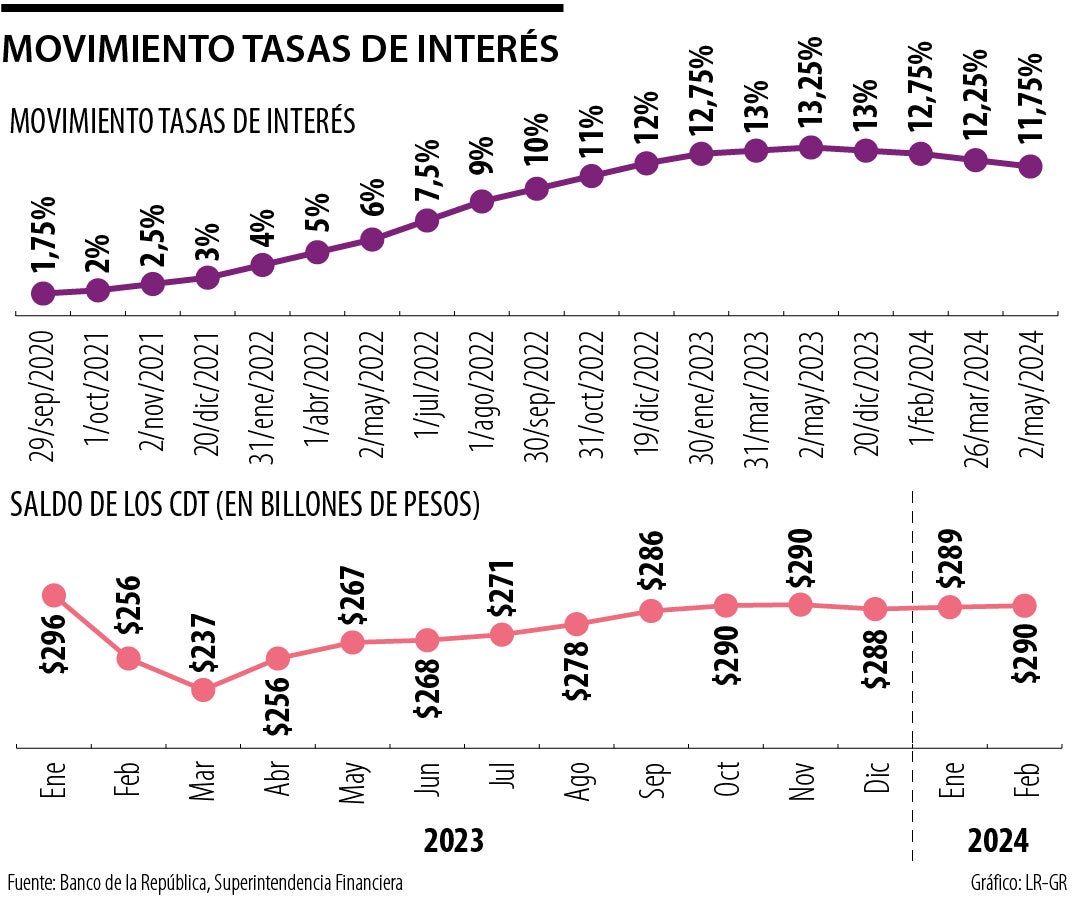

Movimiento de las tasas de interés en los últimos meses.

Los expertos indican que la renta fija está próxima a cerrar la puerta de una renta por encima de 10% dependiendo la entidad y el plazo

Ahora que las tasas de interés cayeron a 11,75%, los expertos en finanzas coinciden en que hay varios instrumentos que siguen siendo interesantes a pesar de que el margen de captación ha retrocedido 150 puntos básicos en los últimos 12 meses.

Ivonne Casado, Head de Scotia Wealth Management de Scotiabank Colpatria, indicó que “las inversiones en renta fija continúan viéndose muy atractivas en el mercado. En promedio, estamos ante niveles de tasas inferiores frente a lo visto en 2023, pero continuamos con tasas históricamente altas para Colombia”.

La experta hizo notar que las alternativas en CDT de tasa fija pueden estar rondando aún entre 9,50% y 11% efectivo anual, según la entidad financiera y el plazo de inversión, “por lo que capturar tasas altas en plazos superiores a un año podrían permitir que los portafolios de inversión mantengan algún tipo de rentabilidad en un entorno de bajada de inflación y reducción de tipos de interés”.

Agregó que "las acciones locales también pueden ser una apuesta atractiva para inversionistas con un perfil de riesgo más agresivo: las acciones locales tienen aún potencial de crecimiento e históricamente, en entornos de recortes de tasas, la renta variable puede tender a valorizarse, pero en todo caso su desempeño está limitado por la incertidumbre local y la actividad económica que en Colombia aún está rezagada".

Alexánder Ríos, analista de Inverxia, señaló que "para perfiles más arriesgados, también está la opción de los Fondos de Inversión Colectiva (FIC), que invierten en títulos de deuda pública con maduración media y larga. Las expectativas de futuros recortes en las tasas por parte del Banrep, podrían tener incidencia en la valorización de los títulos de deuda colombiana".

El experto añadió que, antes de considerar cualquier inversión, hace falta definir el perfil de riesgo, que "es diferente en función de algunas características propias de cada inversionista, como la edad, la condición socioeconómica, el objetivo de inversión, las condiciones familiares, todos los factores influyen en la elaboración de un perfil de inversión. Así se determinan las inversiones para corto, medio o largo plazo y se hará la selección de unos activos que se ajusten a un riesgo tolerable".

Daniel Medina, analista y experto en mercados financieros, anotó que "la renta fija esta dando sus últimos cartuchos de oportunidad para rentar a más de 10%. Será inevitable que en 12 meses tengamos CDT o FIC a la vista rentando menos del 6% si las expectativas del BanRep se cumplen, la inflación cede y las tasas caen a niveles cercanos al 7%, un yield mas acorde al promedio de la realidad de los últimos 10 años.

Por eso, desde su óptica, "es interesante ver como hay opciones en la renta variable colombiana, en donde compañías cotizando a múltiplos muy atractivos ofrecen un dividendo entre 9% y 12% que a la hora de pensar a largo plazo, significan una oportunidad de renta periódica mas alta que la misma renta fija. Claro esta, la renta variable presenta mayores riesgos que la fija y por eso hay que estudiar cada caso en detalle y saber en que compañías se puede depositar confianza a futuro".

Según la más reciente Encuesta Mensual de Expectativas de Analistas Económicos, la inflación para diciembre de 2024 podría ubicarse en 5,78% y las tasas de interés en 8,25%

Para aplicarlo, se deben identificar los ingresos reales, hacer un listado completo de gastos fijos y variables y revisar los consumos con tarjeta de crédito

Se posicionaron no solo como arte, sino como llaves de acceso a comunidades exclusivas y pilar económico del naciente metaverso