MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

EL título de Grupo Sura es el que más ha crecido, con 8,2% desde que se conoció la OPA por Nutresa. El alza ha sido de más de $3.000

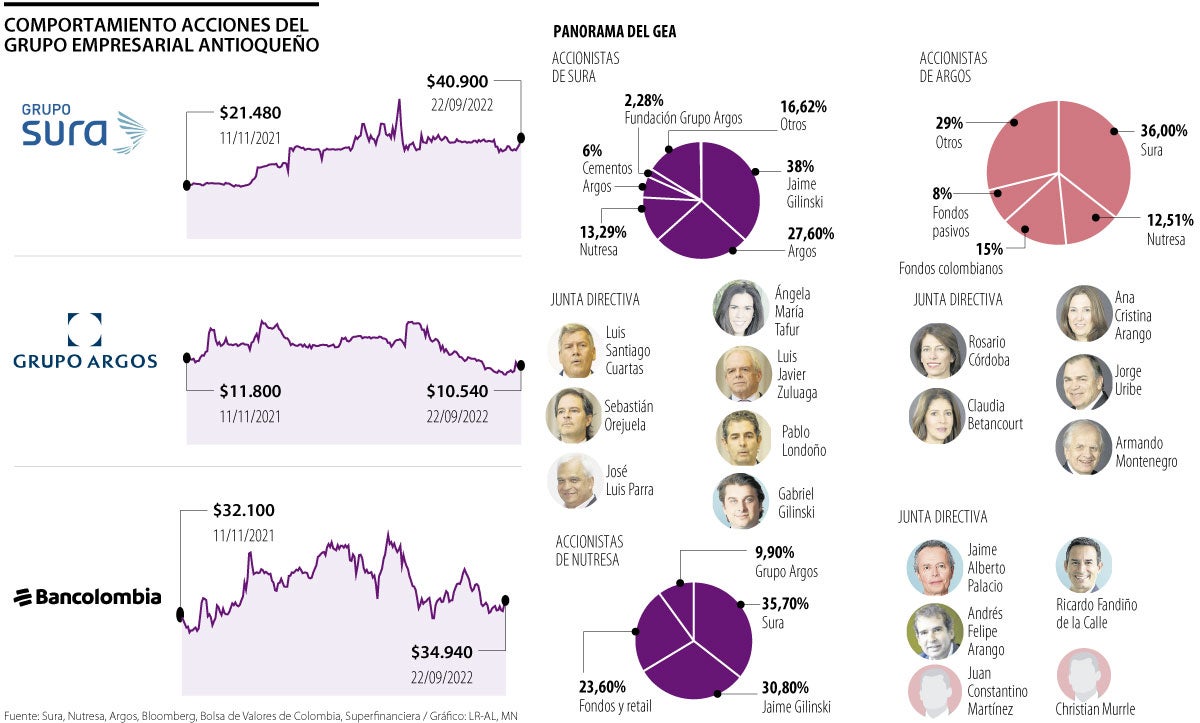

Luego de la Oferta Pública de Adquisición (OPA) que presentó International Holding Company (IHC) por Grupo Nutresa, las acciones del Grupo Empresarial Antioqueño (GEA) han crecido en la bolsa local. La de Grupo Sura es la de mayor alza desde el martes, cuando se conoció la oferta, con un aumento de más de $3.000 (8,2%) a $40.900 al cierre de ayer.

Le siguen la especie preferencial de la misma compañía de seguros e inversiones, con una subida de 7,7% a los $13.780; la preferencial de Grupo Argos, con 6,8%; Bancolombia, con 5,6%; Enka, con 5%; y la ordinaria de Argos, con 4,4%. Mientras que las que caen son Cementos Argos (-4%) y preferencial de Bancolombia (-1%).

Con la nueva oferta por Nutresa, el mercado prevé otra OPA por emisores del GEA, lo que se ve reflejado en la Bolsa de Valores de Colombia (BVC).

Para Sharon Vargas, analista de portafolio de Itaú Comisionista de Bolsa, “lo que hemos venido experimentando es que el mercado empieza a especular frente a otros emisores del GEA, por eso se ve un balance positivo en Bancolombia, Sura y Argos, pues se espera que lancen otras OPA”.

En esta oportunidad, como en las ofertas de Jaime Gilinski, se evidenció un alza en los precios y los analistas financieros dicen que es por el nivel de especulación que genera la OPA. Los aumentos en las cotizaciones de las especies no se vieron únicamente en las acciones ordinarias, aunque a diferencia de las preferenciales, las primeras son las que permiten tener control sobre la empresa.

Los analistas ya anticipan la posibilidad de que se presente otra OPA por el Grupo Sura, pero dicen que se decidirá de acuerdo con los resultados de esta cuarta por Nutresa, pues los socios con mayores porcentajes de poder son las compañías que empezaron con la creación del grupo antioqueño, que en ocasiones anteriores han decidido no vender.

“Igual no se descarta, porque incluso cuando ellos tuvieron una OPA desierta en Nutresa, volvieron a lanzar otra. Pero es curioso saber qué es lo que estén pensando, porque los accionistas grandes que quedan por vender son los del Grupo Empresarial Antioqueño, entonces es difícil que consigan esos porcentajes que están buscando adquirir”, mencionó Vargas.

Fuentes cercanas al caso aseguran que el empresario caleño sí estaría pensando en otra oferta de adquisición, pues no solamente estaría buscando el control de una parte del conglomerado antioqueño.

Tampoco se descarta la posibilidad de una OPA por Bancolombia. De hecho, el mismo Jaime Gilinski, en entrevista con LR, aseguró que cree “que podemos contribuir a generar valor en esas compañías”, refiriéndose a la entidad bancaria y al Grupo Argos.

“Las compras hostiles normalmente tienen objetivos a largo plazo. Inician con entornos de gobierno corporativo y control, que es lo que ha pasado con las ofertas por Nutresa y Sura, pero hay una alta probabilidad de que vaya por Bancolombia”, comentó Diego Palencia, vicepresidente de investigación de Solidus Capital.

Anteriores y la nueva oferta

En la primera oferta presentada por Jaime Gilinski, el empresario caleño ofreció US$7,71 por título, buscando alcanzar una participación de entre 50,1% y 62,6% en la multilatina de alimentos; y logrando 162,7 millones de acciones. La segunda oferta tuvo un precio de compra de US$10,48, y alcanzó 14,24 millones de títulos.

La tercera OPA por la multilatina de alimentos buscaba entre 9,6% y 12% del total de acciones en circulación, lo cual equivale a entre 43,9 millones y 54,9 millones de acciones. El precio a pagar por cada título era de US$12,58 con un crecimiento de 63,1% versus la primera. Sin embargo, se declaró desierta.

El enroque del GEA se pone nuevamente a prueba con la llegada de IHC, configurándose un nuevo capítulo de compra hostil ampliada, pues la compañía de Abu Dhabi ofreció US$15 por cada acción en circulación. En moneda local, con la Tasa Representativa del Mercado (TRM) de ayer, cada una quedaría en $66.045, es decir, 79% más que a lo que cerró la especie el martes, antes de que se conociera la OPA.

Si se comparan los precios en dólares, esta nueva oferta es 94,6% más alta que la primera presentada por el empresario caleño, 43,1% más que la segunda y 23,5% más que la tercera.

“Están ofreciendo tres veces el valor en libros, también están duplicando el precio de la OPA de enero en $30.000, le entregarían $10,6 billones a Grupo Sura y $3 billones a Grupo Argos. Económicamente es un gran negocio para los accionistas ordinarios y preferenciales. Pero hay razones políticas y regionales para no hacerlo”, dijo Andrés Moreno, analista financiero y bursátil.

Con el desarrollo de las tres ofertas anteriores, Jaime Gilinski consiguió 142 millones de especies, con lo que, a través de Nugil S.A.S., se hizo a 31,09% de la empresa. Si decide vender su participación en Nutresa en esta nueva OPA, recibiría hasta US$2.134 millones. Sin embargo, aún no se conocen cuáles son sus intenciones con dicha participación.

“El precio es muy bueno, supera las ofertas anteriores y casi cualquier valoración que uno pueda hacer sobre Nutresa, lo que favorece mucho a quienes tienen acciones en la compañía. Además, esto generaría presión sobre lo que puede hacer Grupo Sura y Argos frente a los títulos que tienen en esta empresa. Se está generando el camino para que Gilinski vaya por el poder de decisión en estas compañías”, manifestó Édgar Jiménez, especialista en Finanzas de la Universidad de los Andes y docente de la Universidad Jorge Tadeo Lozano.

El periodo de aceptación de las ofertas durará 12 días hábiles e irá del 6 al 25 de abril. Gilinski aumentaría su injerencia en el GEA

En el caso de Nutresa, en total siete socios han decidido dejar sus acciones, lo que equivale a 17.471 especies y 0,03% del máximo

En la fase de transacción, por una acción de Nutresa, Grupo Argos recibirá 0,74 acciones de Grupo Sura y 0,56 acciones de una nueva sociedad titular del portafolio