MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

En la fase de transacción, por una acción de Nutresa, Grupo Argos recibirá 0,74 acciones de Grupo Sura y 0,56 acciones de una nueva sociedad titular del portafolio

Una vez cumplidos los 15 días desde que se conoció el acuerdo entre el Grupo Gilinski y los líderes de las empresas del Grupo Empresarial Antioqueño (GEA) las compañías dieron a conocer cómo se llevará el acuerdo y los contratos para que Jgdb, Nugil e IHC (empresas de Gilinski y sus socios) resulten siendo los accionistas mayoritarios y controlantes de mínimo 87% de Nutresa, tras la división y entrega del patrimonio que tienen en Grupo Sura y Grupo Argos.

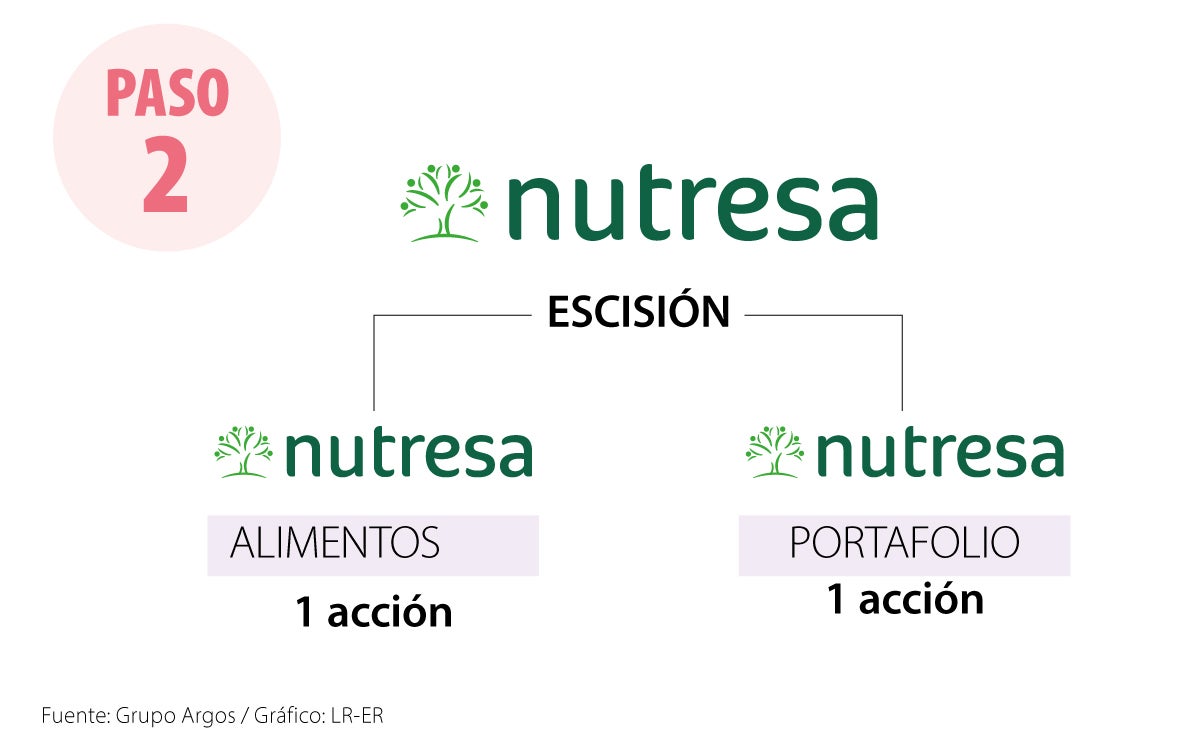

Una vez se consigan los avales regulatorios, el primer paso es que Nutresa, para separar su negocio, convoque a una reunión extraordinaria de la Asamblea de Accionistas en la que se someterá a aprobación una "escisión simétrica", que significa que por cada acción de Grupo Nutresa, cada accionista mantendrá una acción de Nutresa Alimentos y recibirá una acción de Nueva Sociedad Portafolio; esta última es un paquete que incluye las participaciones que tiene la empresa de alimentos en Grupo Argos y en Grupo Sura.

Sura agregó que ambas compañías estarán listadas en la Bolsa de Valores de Colombia y ahí por cada acción de Nutresa, cada accionista mantendrá una acción de "Nutresa Alimentos" y recibirá una acción de la "Nueva sociedad (Nutresa portafolio)".

El segundo paso, una vez se cuente con la aprobación de la Asamblea, será realizar los aportes a un patrimonio autónomo con tres opciones: "o Grupo Sura aporta las acciones de su propiedad en Grupo Nutresa; o Grupo Argos aporta las acciones de su propiedad en Nutresa; o Nugil, JGDB e IHC aportan las acciones de su propiedad en Grupo Sura".

Un tercer paso es que formalizada la división de Nutresa, Nugil aportará a ese patrimonio las acciones que reciban de Nueva Sociedad Portafolio para que así Sura y Argos lancen de forma conjunta, en la proporción de 78% y 22% respectivamente, una Oferta Pública de Adquisición (OPA) a todos los accionistas de Nutresa en la cual tienen tres opciones.

La OPA será por mínimo por una acción y máximo por el número de acciones equivalente a 23,1% del total de acciones de la Nutresa Alimentos.

El cuarto paso es que concluida esta OPA, Sura y Argos aportarán a ese Patrimonio Autónomo las adjudicaciones recibidas hasta por 10,1% de la compañía y "las aceptaciones de la OPA recibidas en exceso del 10,1% y hasta 23,1%, serán pagadas por Sura y Argos a los accionistas y su valor les será reembolsado, al mismo precio, por IHC a los Oferentes".

Cumplidos estos pasos, Sura explica que el Patrimonio Autónomo restituirá los aportes realizados (por Sura, Argos, Nugil, JGDB e IHC) obteniendo como resultado el intercambio de acciones y se liquidará la sociedad creada para que cada empresa quede con sus acciones como se pactó en un principio.

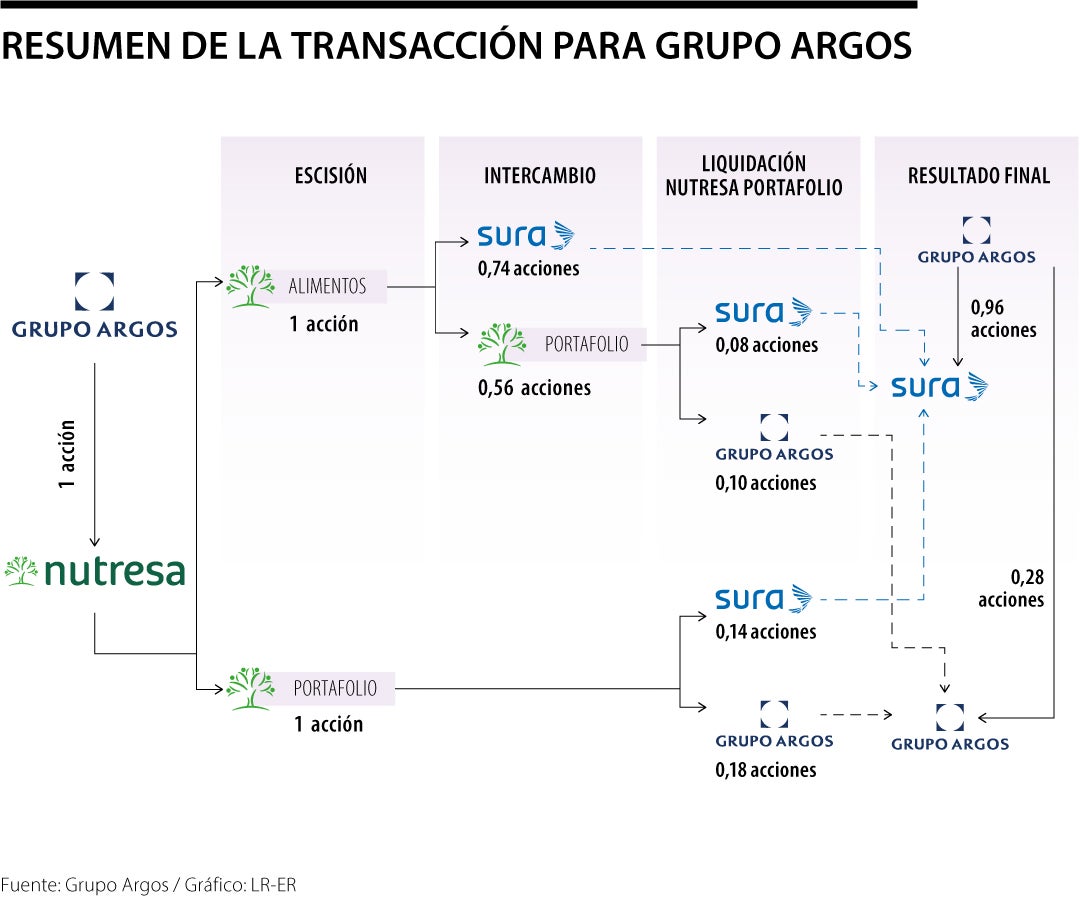

Todo el trámite "contempla el intercambio de 254 millones de acciones de Grupo Nutresa (56%) - con lo cual JGDB, Nugil e IHC Capital Holding llegarían hasta 87% de participación en Grupo Nutresa- por 189 millones de acciones de Grupo Sura (41%) y 144 millones de acciones de la nueva sociedad titular del portafolio (31%). Esto quiere decir que, en esta fase de la transacción, por una acción de Nutresa, Grupo Argos recibirá 0,74 acciones de Sura y 0,56 acciones de la nueva sociedad titular del portafolio".

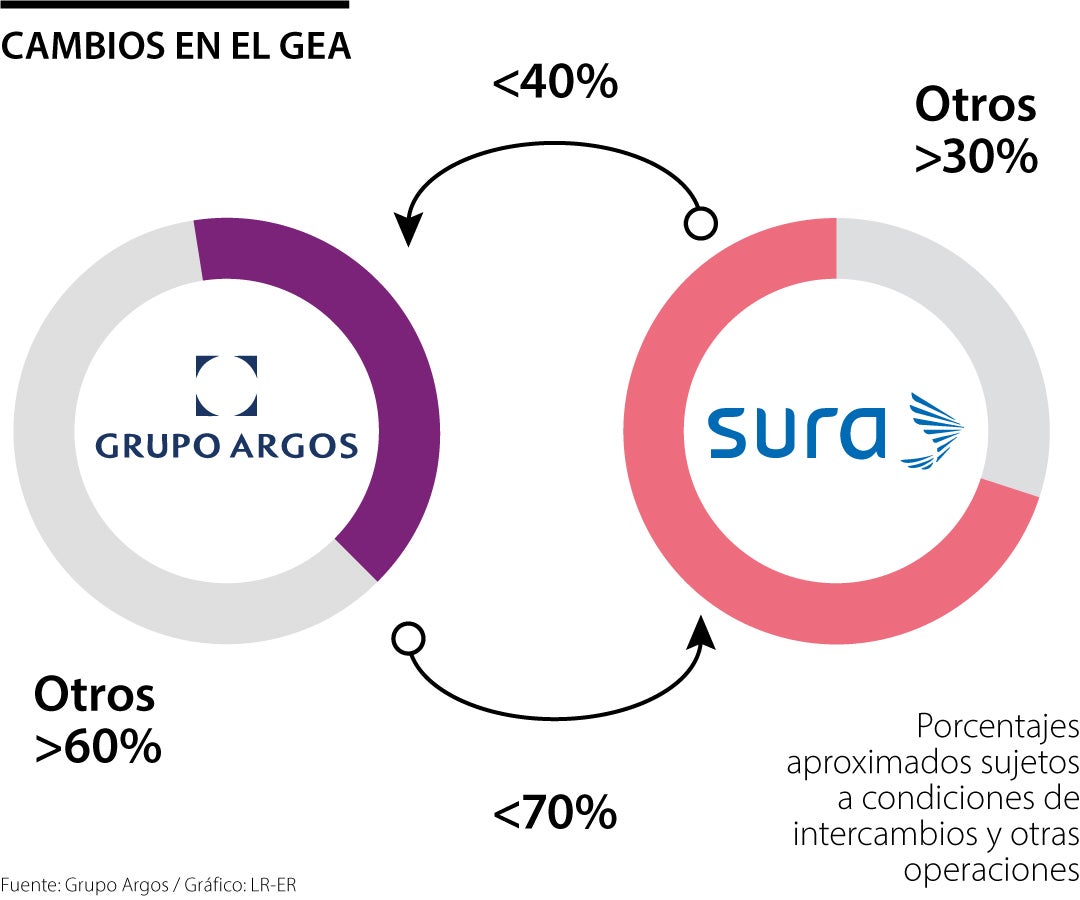

Después de realizar estos trámites Grupo Argos explicó que con Sura avanzarán en los procesos de búsqueda de socios y alternativas estratégicas, situación que se había planeado al inicio de la ronda de OPA en enero de 2022.

Sobre la operación Jorge Mario Velásquez, presidente de Grupo Argos, explicó que “la llegada de un nuevo inversionista global a Nutresa con el deseo de crecer sobre su plataforma operativa, no solo representa una oportunidad de revelación de valor para todos sus accionistas, sino que permitirá conservar los principios que históricamente han caracterizado a la organización, manteniendo más de 46.000 empleos y la inversión en el país".

Argos también informó que convocará a una conferencia de inversionistas este martes 20 de junio para explicar en detalle los términos del acuerdo.

La empresa de infraestructura también explicó que el interés de Grupo Argos es continuar consolidándose como un gestor de ese tipo de activos y no controlar a Grupo Sura, por lo que una vez reciba las acciones de dicha compañía, transferirá esa participación adicional a un fideicomiso irrevocable cuya finalidad será que no se ejerzan los derechos políticos, conservando únicamente los derechos económicos de dichas acciones, hasta tanto se establezca un mecanismo de desinversión u otras alternativas para capturar el valor sobre ese portafolio.

Finalmente, Grupo Argos como Grupo Sura explicaron que "continuarán en la búsqueda de socios estratégicos para enfocar todas sus inversiones en sus negocios core, lo que las habilitará para seguir revelando y maximizando valor para sus accionistas".

Las especificaciones restantes tendrán que ser publicadas a través de los canales correspondientes y de forma pública y masiva

Con ese nuevo precio ahora el empresario caleño está dispuesto a pagar hasta US$914,7 millones por 32,5% de la compañía

El pasado martes, la autoridad chilena dio luz verde a la compra y control de Nutresa por parte de Gilinski, dado que el productor de alimentos tiene presencia en Chile