MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

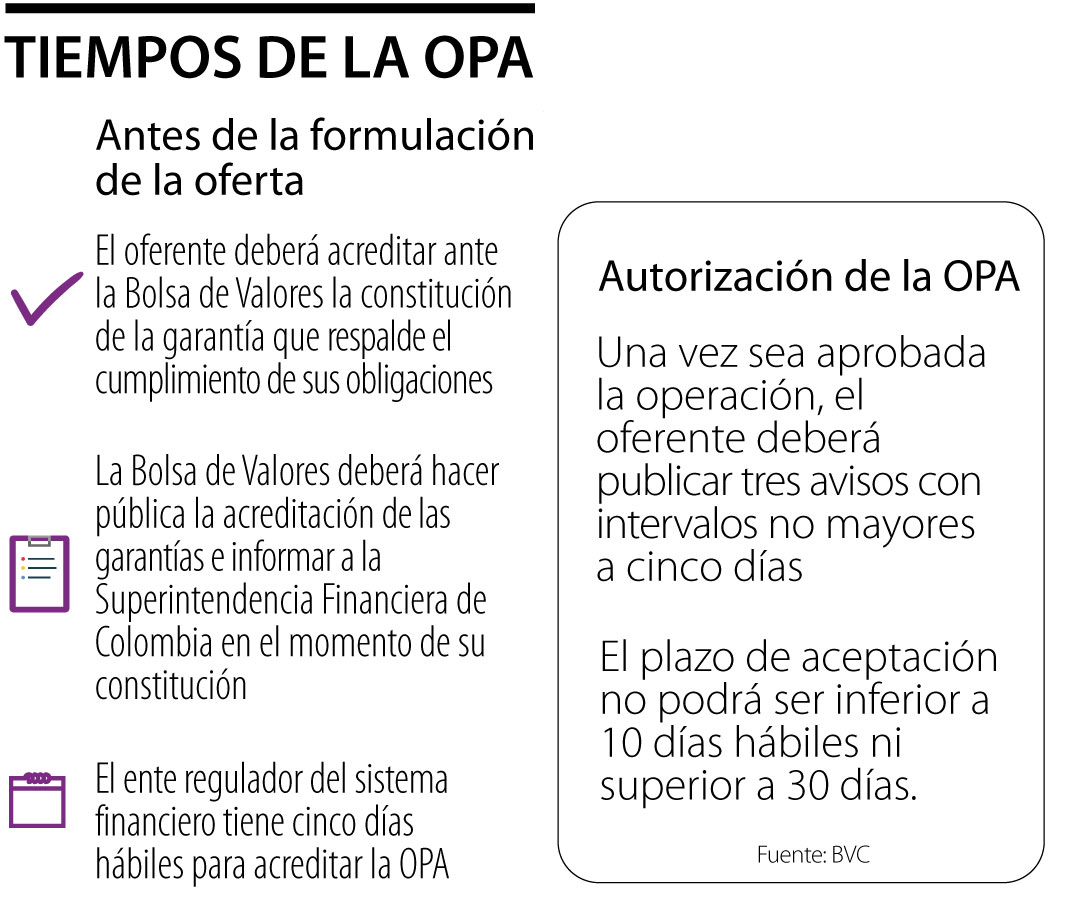

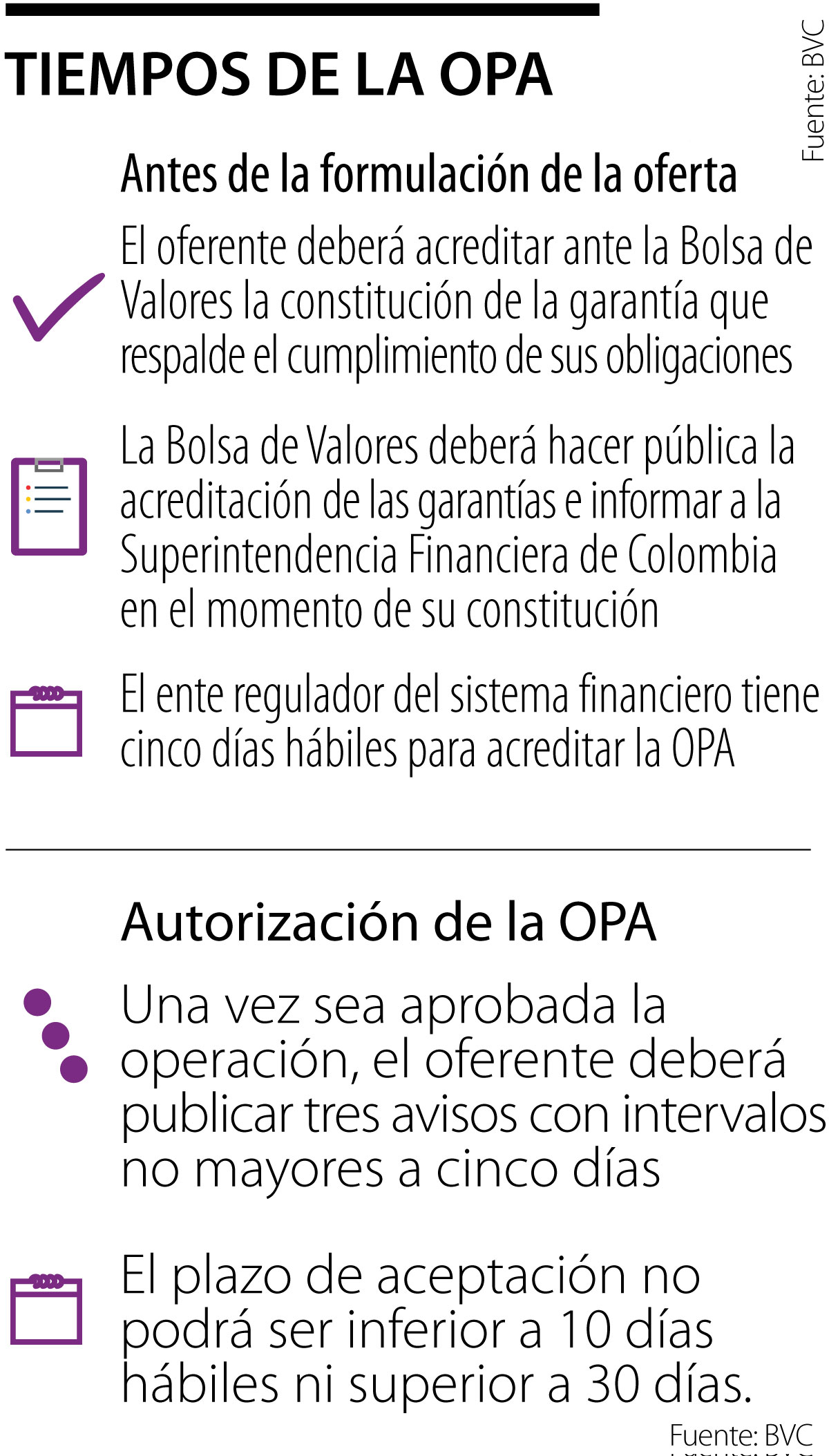

La decisión final se encuentra en manos del ente regulador, quien tiene hasta el martes 7 de diciembre para pronunciarse al respecto

El miércoles, Grupo Argos y Sura se pronunciaron ante la Oferta Pública de Adquisición (OPA) presentada por la familia Gilinski para comprar una participación no controlante en la compañía de inversiones y seguros. “Hemos hecho solicitudes a la Superintendencia Financiera de Colombia (SFC), nuestro regulador, para revisar la legalidad e implicaciones, tanto para la compañía como para el mercado y el país, de la solicitud anunciada en la noche de ayer”, se lee en el documento difundido por Sura.

Un pronunciamiento similar llevó a cabo Grupo Argos al manifestar que “llama la atención respecto de la incertidumbre, dudas y bloqueos que generan dos OPA simultáneas del mismo oferente frente a las cuales no se ha expresado con claridad la finalidad y propósito estratégico de mediano y largo plazo de estas dos operaciones, elementos absolutamente fundamentales para la toma de decisiones en el análisis integral de cualquier inversionista”.

En el Decreto 2555 de 2010, mediante el cual se recogen y reexpiden las normas en materia del sector financiero, asegurador y del mercado de valores y se dictan otras disposiciones, no se especifica impedimento alguno para que se lleven a cabo dos OPA de forma paralela en el mercado de valores.

Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados, aseguró que el ruido que se ha generado en el mercado ha venido alterando el valor de todas las acciones.

“Sí hay una justificación en torno a los pronunciamientos de las empresas, ya que el ruido que se ha generado en torno al mercado accionario ha venido afectado los precios de los papeles en general, basándose en mera especulación”, destacó el experto.

Aun así, Márquez destacó el hecho de que Gilinski se encuentre ejerciendo su derecho de lanzar una oferta por un activo en la bolsa. “Una de las posibilidades estaría en argumentar un abuso del derecho”, recalcó.

Otra de las opciones se basaría en un conflicto de interés, toda vez que, al ser el Grupo Nutresa uno de los accionistas del Grupo Sura y teniendo en cuenta la OPA que cursa actualmente, se estaría hablando de un mismo beneficiario.

Por ahora, la decisión final se encuentra en manos del ente regulador, quien tiene hasta el próximo martes 7 de diciembre para pronunciarse ante la propuesta radicada.

Los fondos de pensiones serán determinantes para que Gilinski consiga su objetivo. El desembolso podría ir hasta los $6 billones

Fiscalía llamó a interrogatorio a cuatro funcionarios por posible corrupción en demandas civiles, y Tribunal declaró infundada recusación a funcionario de Supersociedades

El periodo de aceptación de ofertas irá hasta el próximo 28 de febrero. La próxima semana sería el primer encuentro de accionistas