MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Pese a los recursos jurídicos presentados por Sura, la Bolsa de Valores adjudicó los 118 millones de títulos vendidos en la OPA

Pese a que Sura había enviado una carta solicitando el aplazamiento de la adjudicación de la OPA sobre esta compañía, la Bolsa de Valores de Colombia (BVC) confirmó ayer la venta de la misma tras la verificación reglamentaria de cada una de las aceptaciones de oferta.

En total fue aprobada la transacción de 118,16 millones de especies, lo cual representa 25,25% de la compañía de seguros e inversiones. Cada papel será pago a US$8,01 o $31.642,70, esto teniendo en cuenta que la tasa de cambio de este viernes fue $3.950,40. El empresario caleño desembolsará $3,73 billones.

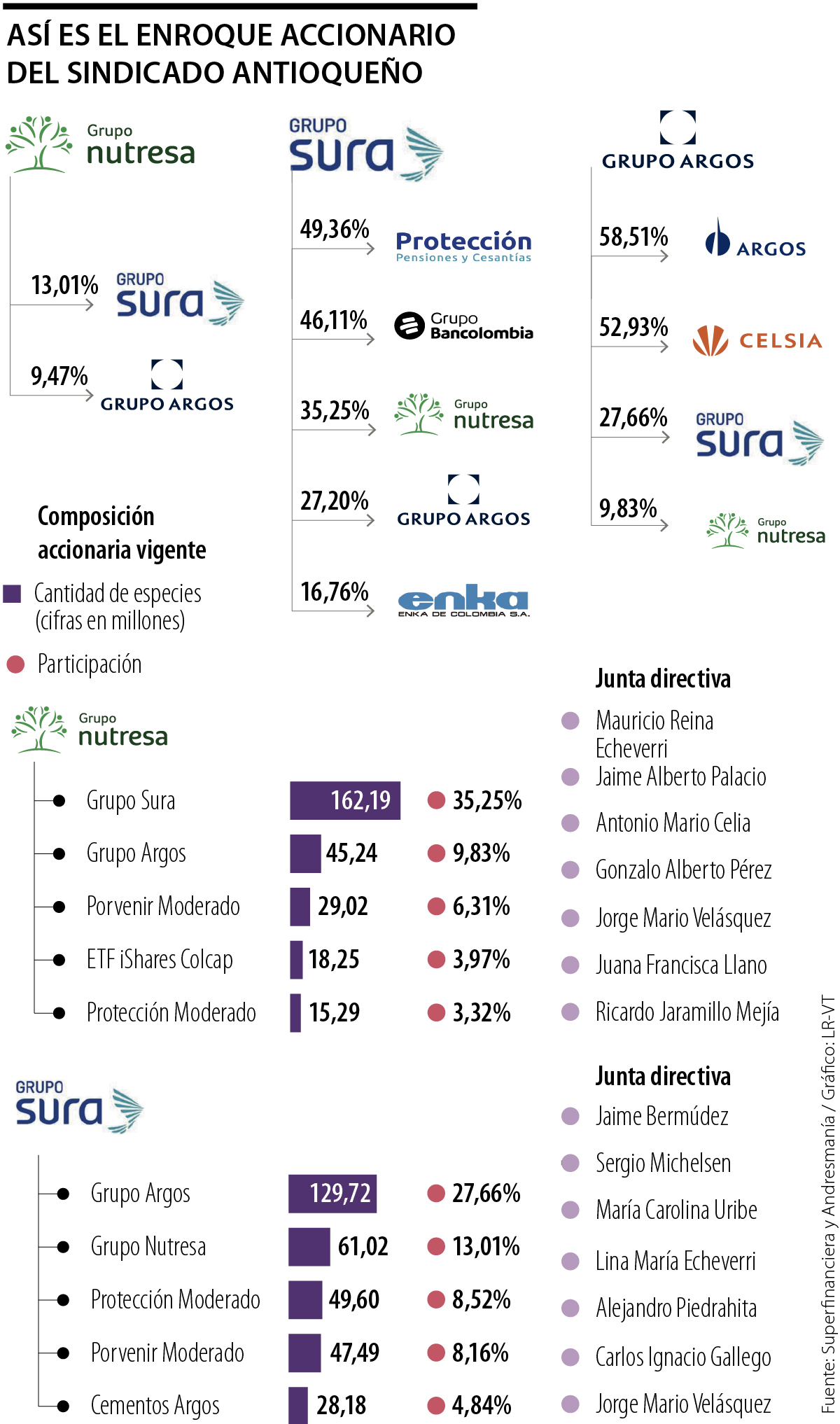

Con lo compra de este porcentaje y 27,6% de Nutresa, Gilinski se coló en el enroque accionario del Grupo Empresarial Antioqueño (GEA), conformado, en teoría, para prevenir la intromisión de grandes inversionistas externos. Como el segundo mayor accionista de ambas empresas, el empresario caleño entraría a tener injerencia en empresas como Bancolombia, Grupo Argos, Protección y Enka.

De hecho, en el cuadernillo de oferta inicial se establece que en caso de que el oferente obtenga una representación en la Junta Directiva, es probable que ponga a consideración de los demás miembros la posibilidad de llevar a cabo una alianza estratégica entre las instituciones financieras de Sura, Bancolombia y el conglomerado de GNB Sudameris.

Esto sería posible gracias a que Nutresa tienen 13,04% de Sura y 9,47% de Argos. Además, el Grupo Sura tiene 16,76% de Enka de Colombia, 27,20% de Argos, 35,37% de Nutresa, 46,11% de Bancolombia y 49,36% de Protección.

De hecho, tras desembolsar más de US$1.930 millones, Gilinski tiene la opción, por reglamento, de adquirir hasta 5% de títulos de ambas compañías a través del mercado bursátil.

Si se lleva a cabo esta jugada, el empresario caleño pasaría a ser el mayor socio de Sura, superando al Grupo Argos, que actualmente posee 27,66% de esta empresa. Así mismo, para el caso de Nutresa, pasaría de tener 27,69% a 32,69%, manteniéndose como el segundo socio más grande.

Para Arnoldo Casas, director de Inversiones para Credicorp Capital, como consiga moverse Gilinski va a depender del número de asientos que logre en la Junta Directiva. En total, el panorama apunta a que podrían ser máximo dos posiciones, las cuales le darían mayor poder.

“Desde el ángulo de la administración va a buscar optimizar muchos de los gastos que mantiene el grupo, siendo este uno de los llamados que recurrentemente”, dijo el experto.

A este hecho se sumaría la aproximación de nuevas ofertas de adquisición. Una de ellas provendría del mismo Gilinski, quien propondría un precio mayor para recoger los papeles de quienes quedaron indecisos ante lo que se estaba ofreciendo durante el proceso inicial. La otra opción llegaría a través de un socio estratégico que estarían buscando los actuales dueños.

Sharon Vargas, analista de estrategia de inversión para Global Securities, considera que el dinero que llega de esta transacción se invertirá en otros activos diferentes, especialmente por parte de los fondos.

Recursos jurídicos enfrentan a empresarios

Ante la Superintendencia de Industria y Comercio avanza un alegato presentado por el Grupo Sura por reservarse información acerca de la existencia de la intención de OPA desde diciembre de 2020, esto teniendo en cuenta que dicha compañía era una de las implicadas directas. Adicionalmente, ante las Superintendencia Financiera de Colombia (SFC) se encuentra otro recurso jurídico debido a la ausencia de una autorización que debía emitir la entidad ante el cambio de propiedad de más de 10% de varias entidades financieras.

El periodo de aceptación de las ofertas durará 12 días hábiles e irá del 6 al 25 de abril. Gilinski aumentaría su injerencia en el GEA

En el caso de Nutresa, en total siete socios han decidido dejar sus acciones, lo que equivale a 17.471 especies y 0,03% del máximo

En la fase de transacción, por una acción de Nutresa, Grupo Argos recibirá 0,74 acciones de Grupo Sura y 0,56 acciones de una nueva sociedad titular del portafolio