MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Como mínimo, Gilinski busca adquirir 229,4 millones de acciones y para lograrlo le quedan 154 millones de títulos por conseguir

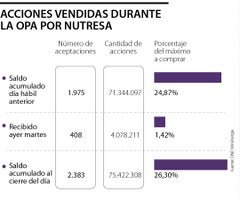

Hoy finaliza la OPA por Nutresa, la cual completa 30 días en curso y suma 75,42 millones de acciones, monto que equivale a 26,30% del máximo que busca el Grupo Gilinski. Este monto representa 16,46% de participación de la compañía, si se tiene en cuenta el total de acciones ordinarias en circulación (457,99 millones).

Pese a que ayer la Bolsa de Valores de Colombia (BVC) informó que en su penúltimo día se recibieron 408 aceptaciones de oferta por 4,07 millones de especies y 1,42% del máximo a comprar, los montos se mantienen lejos de lo que pretende adquirir el comprador a través de la compañía Nugil.

Como mínimo, Gilinski quería adquirir 229,4 millones de acciones ordinarias del emisor, equivalentes a 50,1% de las acciones suscritas, mientras que el máximo rondaría los 286,8 millones de especies ordinarias, cifra que representa 62,62%. Bajo este panorama, y para lograr la meta por lo más bajo, hoy tendrían que venderse 154,03 millones de especies.

De hecho, ante la negativa de vender por parte del Grupo Sura, que tiene 35,37%, y Grupo Argos, con 9,87%, el oferente estaría dispuesto a recibir una cantidad menor, como el mismo reglamento se lo permite. Con esto, Gilinski estaría apuntando a quedarse con la mayor cantidad de acciones posible para sumar una participación que le permita acceder a los puestos de Junta Directiva de las empresas.

Sin embargo, un factor a tener en cuenta en el panorama corporativo es que, en medio de la OPA que se surtía por el Grupo Sura, Nutresa definió en una reciente Asamblea Extraordinaria de Accionistas recomponer su junta y reducir de ocho a siete el número de miembros de su principal organismo de decision. De acuerdo con expertos, tiene incluso la posibilidad de reducir a cinco el número de miembros, mientras que al menos 25% sean independientes, ni accionistas ni empleados.

La acción se está pagando a US$7,71 o $30.929, si se tiene en cuenta la Tasa Representativa del Mercado (TRM) para hoy. Con este precio se estaría hablando de una compra 2,75% por encima de su más reciente cotización en el mercado bursátil y de 38,26%, si se compara con su precio antes de la OPA ($22.370). En lo que va del año, la acción ha crecido 6,06% a $30.100 en el mercado.

En total, los Gilinski y la familia real de Abu Dhabi estarían listos para desembolsar entre US$1.768 millones o $6,99 billones y US$2.211 millones o $8,74 billones.

Para Valeria Álvarez, estratega de renta variable de Itaú Comisionista de Bolsa, la compañía volvería a cotizarse a los niveles que registraba antes de la oferta. “Aun así, este comportamiento también dependerá de las movidas que haga el management después de que se cumplan los procesos operativos”, agregó la experta.

Se deben tomar decisiones basadas en la prima de control y la proyección de la rentabilidad. Las cuatro AFP tienen participaciones

Para algunos analistas, y debido a la oferta insatisfecha después de que Gilinski no liberara los mínimos, los títulos de la compañía podrían caer por debajo de los $12.000

Los socios podrá aceptar salir de su porcentaje manifestando la intención de venta a través de su comisionista de bolsa de preferencia