MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

GeoPark compra activos petroleros de Frontera Energy en Colombia por US$375 millones

La compañía resaltó que la transacción crea una plataforma regional independiente líder de exploración y producción en Colombia y Argentina

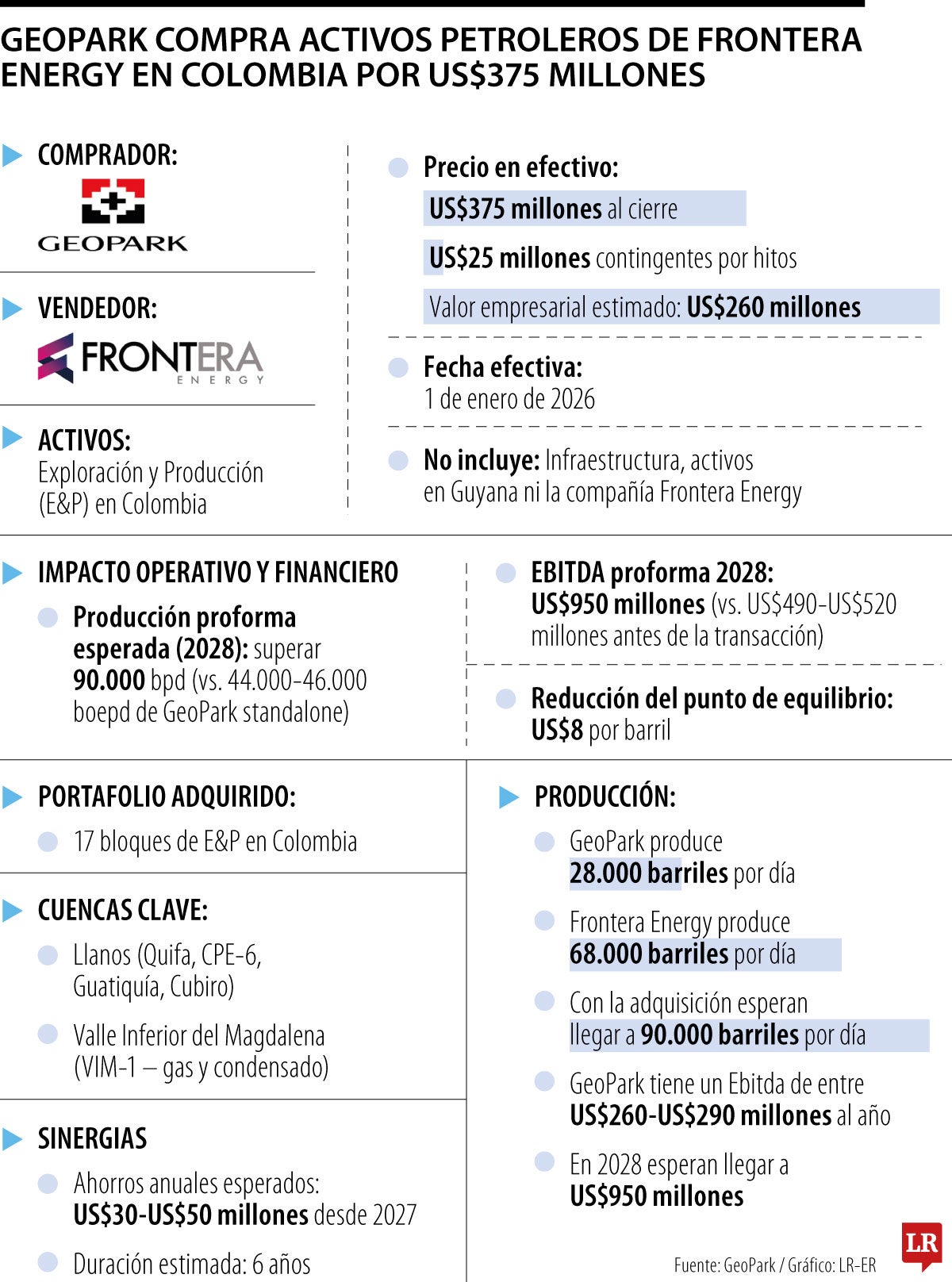

GeoPark, por medio de un comunicado, anunció la adquisición de los activos de producción y exploración de petróleo y gas de Frontera Energy en Colombia, por un precio de compra en efectivo de US$375 millones, sujeto a ajustes habituales de cierre y pago adicional de US$25 millones contingente al cumplimiento de ciertos hitos de desarrollo.

GeoPark cuenta con 28.000 barriles por día y, entre ambas compañías, suman alrededor de 68.000 barriles por día. Según informaron a LR, el plan es llegar a 90.000 en 2028. Con este movimiento, la compañía se convierte en la petrolera privada más grande del país. Además, Felipe Bayón, Chief Executive Officer de GeoPark, dijo que "tenemos un Ebitda entre US$260 - US$290 millones al año. Con esta compra llegaríamos en 2028 a US$950 millones de Ebitda".

Cabe aclarar que la adquisición no incluye la adquisición de Frontera Energy, ni de sus activos de infraestructura, ni de sus intereses exploratorios en Guyana.

La compañía resaltó que la transacción crea una plataforma regional independiente líder de exploración y producción en Colombia y Argentina, aumentando su tamaño, la base de reservas y la generación de flujo de caja de GeoPark.

Felipe Bayón, Chief Executive Officer de GeoPark, aseguró: “El anuncio de hoy marca un hito importante en la trayectoria de crecimiento de GeoPark. Luego de extensas conversaciones con Frontera Energy durante el último año, nos complace haber alcanzado un acuerdo que incorpora los activos colombianos de Frontera a nuestro portafolio, posicionando a GeoPark como el mayor operador privado en Colombia y creando una plataforma más sólida y resiliente, con mayor escala, producción estable más prolongada y mayor solidez del flujo de caja, mientras seguimos financiando nuestro crecimiento en Vaca Muerta".

Bayón añadió que la transacción habilita un enfoque de desarrollo integral de campos en activos como Quifa y en el portafolio más amplio de los Llanos, "lo que nos permite extender una producción estable, capturar sinergias y reinvertir de manera eficiente". El alto directivo confirmó que esto ayudará a la protección de las reservas, respaldará una producción sostenida y generará un mayor nivel de inversión que beneficia a las regiones donde operan.

GeoPark también asumirá las notas no garantizadas por US$310 millones de Frontera Energy (cupón de 7,85% con vencimiento en 2028) que permanecerán vigentes tras el cierre, así como US$79 millones netos pendientes bajo una modalidad de prepago.

Adicionalmente la transacción asume un valor empresarial de US$600 millones para los activos adquiridos, los cuales integran el monto en efectivo y la asunción de deuda existente, a excepción de la posición de caja de Frontera Energy.

El portafolio cuenta con 17 bloques de exploración y producción dentro del país, donde convergen los activos de producción y oportunidades de exploración en dos áreas claves que son la Cuenca Valle Inferior del Magdalena, que cuenta con exposición relevante a crudo liviano y gas natural; y la Cuenca Llanos, que incorpora activos de gran escala y larga vida útil, incluidos el campo Quifa y los bloques CPE-6, Guatiquía y Cubiro.

En línea con lo anterior, GeoPark también contará con el proyecto integrado de gestión del agua y sostenibilidad ambiental de Frontera Energy, compuesto por la planta de tratamiento de agua por ósmosis inversa Saara (anteriormente Agrocascada) y el proyecto siembra de palma africana ProAgrollanos en Puerto Gaitán.

La transacción tiene como fecha efectiva el 1 de enero de 2026, la cual se encuentra sujeta a aprobaciones regulatorias y condiciones habituales de cierre. La adquisición está financiada a través de una combinación de caja disponible y fuentes de financiamiento, donde se incluye una facilidad de prepago con Vitol de hasta US$500 millones, con US$330 millones comprometidos.

Las compañías han sido pioneras en la oferta de estaciones de carga para atender al creciente parque automotor. Hay 1 punto por cada 174 carros

Los delegados regionales de la entidad se dirigieron a los jueces que han embargado los recursos y dijeron que están poniendo la vida de los afiliados en peligro

Afirmaron que necesita 28 minutos para carga rápida de 10 a 80% con más de 400km de autonomía y acelera de 0 a 100 km/h en 8 segundos. Su baúl tiene una capacidad de hasta 453 litros