MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Ante la Comisión Tercera del Senado, el Gerente del Emisor explicó que todas las medidas tomadas representan cerca de 3,7% del PIB

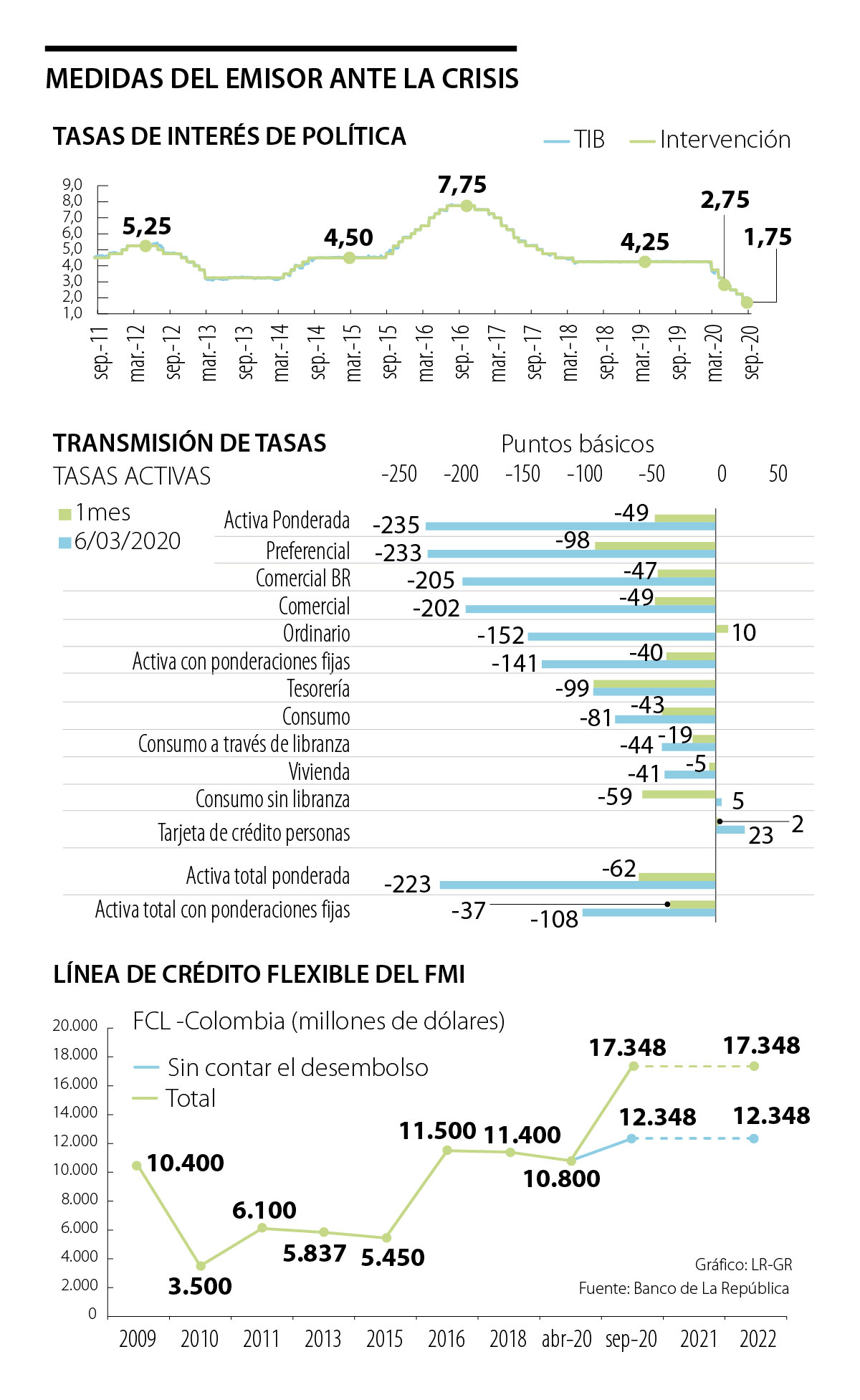

Los titulares de prensa se han caracterizado por mostrar que el Banco de la República ha puesto el costo del dinero más barato de la historia, tras la paulatina rebaja de las tasas de interés en el marco de la pandemia, que hoy tienen los tipos de referencia en 1,75%, “el nivel más bajo desde 1991”, señaló el gerente de la institución, Juan José Echavarría.

Ante la Comisión Tercera del Senado, el gerente rindió el informe al Congreso sobre las actividades emprendidas por el Emisor para fortalecer la economía en época de pandemia, y de paso, dijo que este año las utilidades del Banco Central serán como una “tributaria”, pues llegarán a $7,3 billones, de los que podrá disponer el Gobierno.

Este monto sigue en récord, pues en 2019 la cifra de ganancias llegó a $7,1 billones; sin embargo, se prevé que en 2021 sean escasas o, incluso, negativas.

Además, recordó, ante una pregunta de la senadora, María del Rosario Guerra, que las medidas de liquidez son de alrededor de 3,7% del PIB, y que ese monto “no es que se dé cada vez más, sino que en algunos casos se da más o menos liquidez porque queremos mantener la tasa de 1,75%. Pero en los últimos meses, el precio de la deuda se ha estabilizado y por eso podría ser menor”, añadió.

Con base en este porcentaje que Echavarría entregó en el Legislativo, todo el paquete de iniciativas que ha tomado el Emisor está en un rango entre $39,2 billones y $40 billones.

Pero más allá del monto, estas medidas se resumen en la reducción de 225 puntos básicos de la tasa de interés, que, según el mismo gerente, sí se han trasladado a los créditos comerciales, pese a que varios senadores le replicaron lo contrario.

Echavarría destacó la tasa TIB, a la cual los bancos captan, y esa trasladó una baja de 226 puntos desde marzo. Y al revisar las tasas de captación de CDT, estas se han reducido 201 puntos.

Al ver las tasas activas, solo en tarjeta de crédito y consumo sin libranza, se han visto alzas de 23 y cinco puntos en los últimos seis meses. Esto, según el codirector del Banco, Arturo Galindo, se debe a que la transmisión de la reducción de tipos se tarda entre seis y 12 meses, dependiendo de la línea de crédito.

“Esto es porque las tasas reflejan una serie de factores más allá del costo del fondeo. Estas reflejan el riesgo de tomar crédito o de transformar los plazos. La mayoría de esos riesgos tienden a subir en periodos de contracción económica, entonces lo que vemos es una contracción de fuerzas en la que esos riesgos empujan hacia arriba y el Emisor hacia abajo. En la mayoría predomina la fuerza hacia abajo, pero hay segmentos donde esos riesgos son muy altos”, explicó.

A estos traslados se les suma la ampliación de Repos, en cuanto a montos, plazos, contrapartes y títulos admisibles. Incluso, entre marzo y abril, el Banco de la República anunció la compra de hasta $2 billones, y en abril adquirió $0,8 billones.

También compraron títulos públicos y privados; que equivalen a 2,6% y 7,2% de la base monetaria, respectivamente. A lo que se sumaron las ventas de dólares Forward, con cumplimiento financiero a un mes, y de Swaps de dólares para estabilizar el mercado, como parte de las coberturas cambiarias y de liquidez en moneda extranjera.

Sobre las reservas internacionales, Echavarría habló de las estabilidad que tiene el país, y destacó un convenio con la Reserva Federal de Estados Unidos, y la ampliación de la línea de crédito flexible creada en 2009 con el Fondo Monetario Internacional, hasta más de US$17.000 millones.

“De eso les quedarían a las reservas internacionales US$12.500 millones y el Gobierno tiene la intención de usar hasta US$5.300 millones. Esa línea siempre está, pero Colombia será el primer país en usarla”.

Al respecto, el viceministro técnico de Hacienda, Juan Pablo Zárate, señaló que dentro del plan financiero del Gobierno está contemplado usar esos recursos del FMI para la atención de la pandemia.

Baja de tasas y más déficit fiscal es normal

En su intervención, el viceministro Técnico de Hacienda, Juan Pablo Zárate, señaló que la política monetaria que ha tomado el Banco Central se ha dado en una coordinación correcta con el Ministerio de Hacienda y el Gobierno Nacional, razón por la que dijo que se ha llevado un proceso de disminución de la tasa y aumento de déficit fiscal, “lo que es normal para que se dé un proceso de estabilidad financiera”. Sobre las tasas, Echavarría volvió a decir que se está llegando al final del ciclo reduccionista, pero que se revisará mes a mes.

La decisión llevaría a que productos como tableros de madera, conservas de pescado y aceite de palma en bruto sean más caros para los colombianos

Según detalló la ANI y el Ministerio de Transporte, la concesionaria Airplan revisará 1.981 m2 de pista, calles de rodajes y plataformas

En la nueva subasta se hicieron posturas por un monto de $2,05 billones. Esto equivale a 2,3 veces el monto aprobado