MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La economía colombiana ha venido desacelerando su crecimiento económico durante 2015-2018 y seguramente estará promediando una expansión tan solo del 2,7% anual durante el último quinquenio. Esta cifra inclusive se ubica por debajo del “nuevo potencial de crecimiento” que hemos estimado en un 3% (vs. el 4,5% histórico).

Durante 2016-2018, Colombia habrá crecido a ritmos del orden del 2% anual. Ese bajo crecimiento ha llevado a las calificadoras de riesgo a rebajarnos un escalón crediticio a manos de S&P (dejándonos en la categoría simple de Grado de Inversión en diciembre de 2017). Más recientemente, Moody’s nos puso en “perspectiva negativa”, aunque Fitch (sorpresivamente) nos mantuvo la “perspectiva estable”.

Las cifras más recientes confirman esa tendencia de desaceleración, pues el crecimiento del PIB-real fue de solo el 1,8% en 2017 frente al 2% observado en 2016, evidenciando que no hubo “Colombia Repunta”. Recordemos que dicho programa de reactivación económica fue anunciado por la Administración Santos a inicios de 2017, sumándose a los programas de choque coyuntural PIPE I-II de 2013-2015. En ese momento, Anif advertía que difícilmente el programa “Colombia Repunta” lograría impulsar la economía en 1,3 pp en 2017, pues la mayoría de las iniciativas simplemente le daban continuidad a las medidas aplicadas anteriormente.

Resultó sorprendente que el sector construcción cayera en un -0,7% durante 2017, a pesar de que “Colombia Repunta” destacaba inversiones prioritarias por $9 billones de ejecución de la primera ola de concesiones 4G. Es claro que ese programa no ha logrado consolidarse como motor de crecimiento de nuestra economía, estando afectado por los sonados casos de Odebrecht sobre la Ruta del Sol II-III, agravados por la postergación de la entrega de la obra del Túnel de La Línea para el año 2019.

Adicionalmente, el componente de edificaciones (representando un 40% del sector) mostró un colapso del -10,4% durante 2017, también a pesar de la renovación de los subsidios públicos a las tasas de interés. Las razones para el bajo impacto de estos subsidios han tenido que ver con: i) se trata de pocos “cupos” (unos 30.000/año durante 2015-2019 vs. un mercado que ronda las 130.000 unidades/año); ii) sus prolongados trámites administrativos, antes de que sus potenciales beneficiarios sean finalmente aprobados; y iii) el bajo multiplicador económico que generan estas viviendas de estratos bajos (muchas de ellas con valores inferiores a los $50 millones/unidad y para entrega en obra negra-gris).

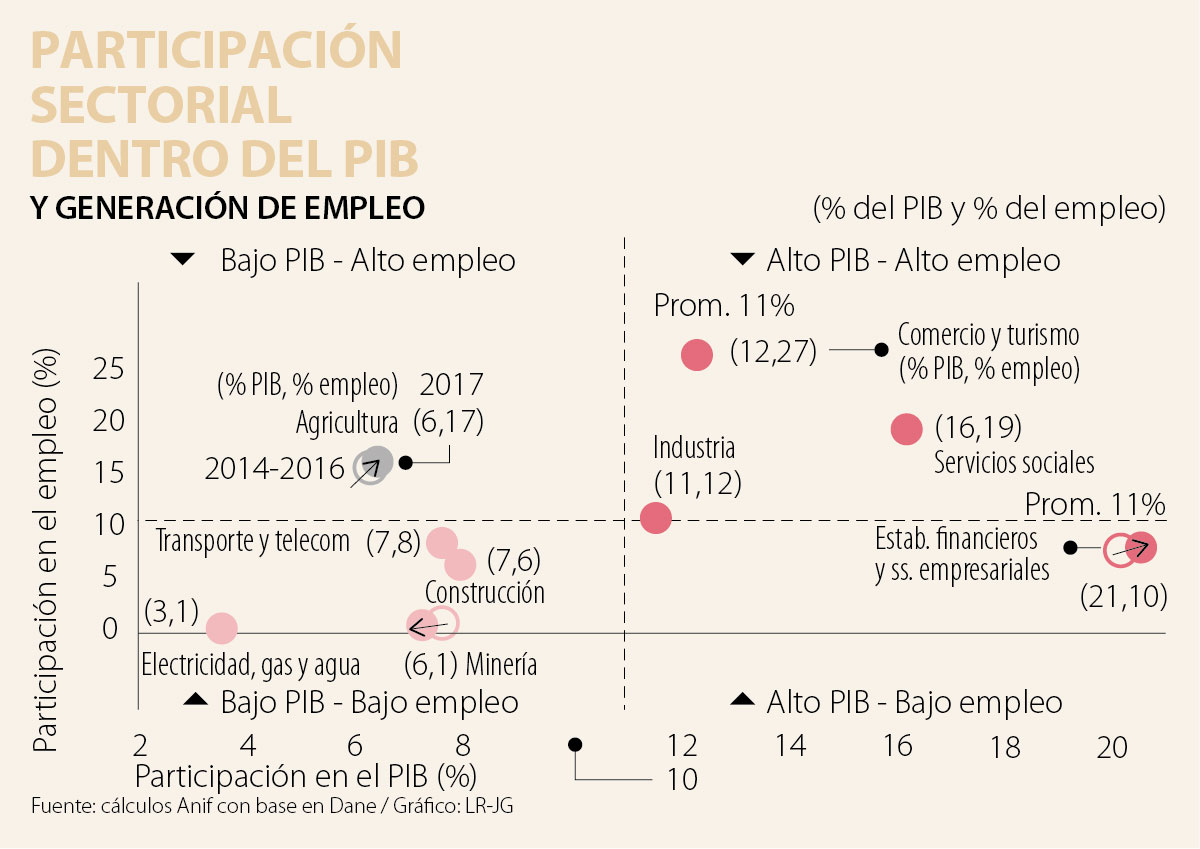

Nótese cómo todos los gobiernos tienden a enfatizar el sector de la construcción, apuntándole (creemos) a sus potenciales encadenamientos con la industria y el comercio. De hecho, si bien la construcción tiene una participación baja dentro del PIB (7% del total en 2017) y del empleo (6% de los ocupados), las participaciones de la industria y el comercio superan la media sectorial (del 11% en el PIB y en el empleo). Incluso cabe mencionar que el mal desempeño de la construcción en 2017 (-0,7% anual) terminó afectando notoriamente las participaciones del comercio (principalmente por el lado de los ocupados, cayendo del 28% al 27% en 2016-2017), ver gráfico adjunto.

Esa caída en la participación del comercio en el empleo total se vio compensada por un aumento de la participación de los establecimientos financieros (del 9% al 10% en 2016-2017), acercándose al promedio sectorial, mientras que su participación dentro del PIB se mantuvo en el 21% (siendo el sector líder).

En contraste, el agro se sitúa en el cuadrante de bajo peso en el PIB (6%), pero de alta participación en la generación de empleo, incluso aumentando del 16% al 17% en 2016-2017. Ello gracias al favorable comportamiento del sector durante 2017, consolidándose como el sector líder en crecimiento, con expansiones del 4,9% anual. Así, en la fase de posconflicto, debería quedar clara la importancia de la actividad agropecuaria para dar soporte al empleo.

Desafortunadamente, sostener los ritmos de crecimiento del agro observados en 2017 durante el período 2018-2020 luce difícil, debido a: i) los rendimientos marginales decrecientes de la renovación cafetera, donde la propia Federación ha venido mencionando que el parque cafetero está trabajando a su máxima capacidad; ii) las afectaciones a las cosechas por la desfavorabilidad climática, como consecuencia del Fenómeno de La Niña que se espera durante la primera mitad de 2018; y iii) el declive en los precios internos de algunos de los productos agropecuarios (por sobreproducción).

Todo ello evidencia la necesidad de priorizar el sector agropecuario de Colombia, más a la hora de pensar en el posconflicto. En particular, debe trabajarse en: i) acelerar la provisión de infraestructura regional (vías secundarias y terciarias), habilitando recursos territoriales; y ii) consolidar una política de inversiones estratégicas de largo plazo, mejorando los derechos sobre la tierra, reforzando el sistema de innovación en el sector y fortaleciendo el marco institucional agrícola.

La aplicación efectiva de esta normativa en todo el país es fundamental para evitar que, por falta de control y educación, se siga extendiendo el uso de vapeadores y cigarrillos electrónicos entre los niños y niñas

Una emergencia no puede convertirse en un atajo para imponer medidas que no guardan relación directa con la atención de los afectados