MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

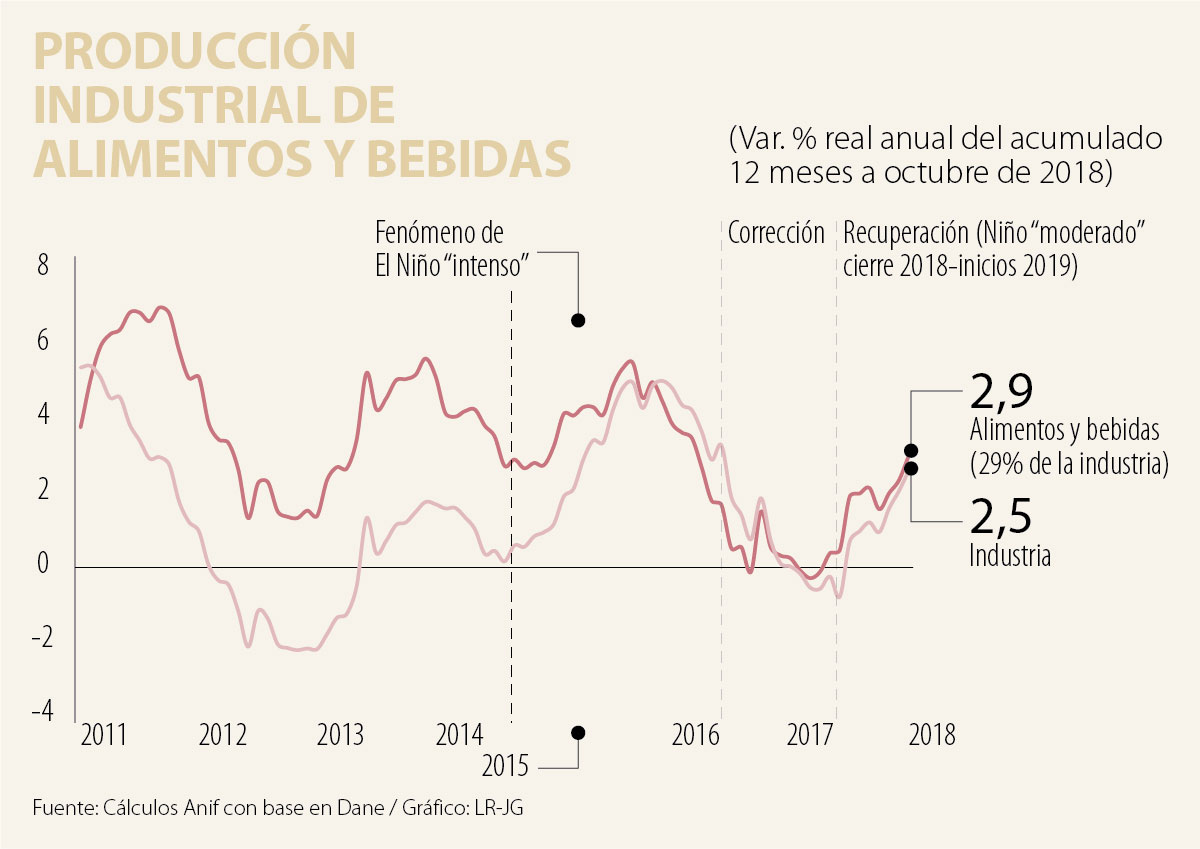

Después de unos difíciles años 2016-2017, la industria de alimentos-bebidas probablemente repuntará a ritmos cercanos a 3% real durante 2018 (vs. -0,3% real un año atrás), siendo uno de los subsectores industriales más dinámicos. Atrás parecen haber quedado las afectaciones climáticas por los fenómenos de El Niño-Niña y los daños por excesivas devaluaciones cambiarias superiores a 20% promedio anual de años anteriores (ver Comentario Económico del Día 21 de noviembre de 2016).

En efecto, según los más recientes datos de la Encuesta Mensual Manufacturera, el sector de alimentos-bebidas viene repuntando a ritmos de 2,9% real anual en el acumulado doce meses a octubre de 2018 (vs. 0,3% real anual un año atrás), superando 2,5% promedio de la industria (ver gráfico adjunto). Allí ha incidido la moderada recuperación del consumo de los hogares (2,8% anual proyectado para 2018 vs. 1,8% en 2017), contrarrestando la desaceleración en la producción agropecuaria (2,7% anual en 2018 vs. 5,6% en 2017), después de las sobre-ofertas del año anterior. Más aún, dichas sobre-ofertas han implicado menores costos de insumos para la industria de alimentos-bebidas (pero siendo una verdadera crisis de rentabilidad para los agricultores).

A dichos factores coyunturales, se suman mejoras estructurales en la optimización de la cadena logística del sector, la ampliación-desarrollo del portafolio de productos (principalmente en líneas saludables) y la apertura de nuevos mercados internacionales.

Al interior del agregado de la industria de alimentos-bebidas se destacaron los siguientes subsectores: i) bebidas (+3% real anual en el acumulado doce meses a octubre de 2018; aportando +1pp a la variación del sector); ii) cárnicos (+7%; +0,8pp); y iii) azúcar (+8,9%; +0.6pp). El único subsector que registró contracciones fue el de panadería (-0,6% real anual acumulado doce meses a octubre de 2018). Veamos todo esto con algún detalle.

Ya mencionamos cómo la producción de bebidas (subsector con mayor peso en el agregado) exhibió un crecimiento del +3% real anual en el acumulado doce meses a octubre de 2018 (vs. -4,4% un año atrás). Ello obedeció a: i) efectos estadísticos favorables, después de las contracciones de 2017 (tras aumentos de +13% anual de mediados de 2016, en pleno pico del agudo Fenómeno de El Niño); ii) la mayor demanda de bebidas alcohólicas generada por el mundial de fútbol; y iii) la dilución del efecto del (necesario) incremento de la tasa general del IVA de 16% a 19% (Ley 1819 de 2016).

Por su parte, la producción cárnica creció 7% real anual en el acumulado doce meses a octubre de 2018 (vs. 2% un año atrás). Ello pese a: i) la débil recuperación del sacrificio de ganado vacuno (+1% anual vs. -5,2% un año atrás), con afectaciones por los rebrotes de fiebre aftosa; y ii) el efecto sustitución con la carne de pollo (3,9% vs. 5,8%) y cerdo (8,4% vs. 3,5%). En esto último, las preferencias de los consumidores se han inclinado por las carnes blancas, dadas las ventajas en materia de precios y salud que ofrecen vs. las carnes rojas.

La producción industrial azucarera se aceleró a ritmos de 8,9% real anual en el acumulado doce meses a octubre de 2018 (vs. 1,9% anual un año atrás). En dicho dinamismo han jugado: i) la normalización climática (según lo comentado); ii) la buena dinámica del mercado de etanol, dada la mayor demanda por el aumento en la mezcla de combustibles hacia 10% (vs. 8% de años atrás), todo lo cual probablemente llevará la producción del carburante a niveles récord de 500 millones de litros en 2018; y iii) la normalización de las exportaciones de azúcar hacia Perú, habiendo retirado el sobre-arancel de 10% a productos azucareros colombianos.

Por el contrario, la producción industrial de productos de panadería se contrajo -0,6% real anual en el acumulado doce meses a octubre de 2018 (vs. -2% un año atrás). Allí se tienen tendencias estructurales de menor consumo en la población joven (hábitos saludables) y adultos mayores (restricciones alimenticias-médicas); aunque los productos de panadería aún representan un renglón importante en el consumo de los hogares colombianos.

Prospectivamente, la industria de alimentos-bebidas podría continuar acelerándose hacia crecimientos en el rango 3,5%-4% real en 2019 (vs. 3% que se habría observado en 2018). Ello estaría explicado por: i) repuntes moderados en el consumo de los hogares hacia 3,6% en 2019 (vs. 2,8% proyectado para 2018); ii) el efecto positivo del Fenómeno de El Niño (de intensidad moderada) sobre el consumo de bebidas (aunque deberán monitorearse potenciales afectaciones sobre la cosecha agropecuaria); y iii) la elevada capacidad de innovación del sector, adaptándose a las nuevas tendencias alimenticias de los consumidores (principalmente en la línea saludable).

Resta observar cuál será el efecto de la aplicación del IVA plurifásico a gaseosas-cervezas sobre la producción-ventas del sector de la recién expedida Ley de Financiamiento (Ley 1943 de 2018).

Paloma Valencia, irá con Juan Daniel Oviedo; Luis Gilberto Murillo con Luz María Zapata; Sergio Fajardo con Edna Bonilla; y Roy Barreras con Martha Lucía Zamora

Oviedo ha sabido recoger un sentimiento generalizado de cansancio frente a tanta polarización. En todo caso, el compromiso de los candidatos de la gran consulta es apoyar la candidatura de Paloma Valencia, lo que implica para primera vuelta un capital de 6 millones de votos