MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La evidencia empírica había trazado una serie de correlaciones históricas relacionando alzas en la tasa-repo de la Fed y tendencias bajistas en la renta variable de los Estados Unidos (S&P-500). Se afirmaba que dicho índice accionario empezaba a bajar 9-12 meses después de la primera elevación de la tasa repo de la Fed. Resulta que dicha alza llegó más bien tarde (marzo-2022) y el desplome del S&P-500 temprano, pues en junio-2022 ya estaba en 3.580 (-25% por debajo de su pico de 4.770 de dic-2021).

El segundo patrón histórico decía que tras completarse caídas de -20% en el S&P500, se iniciaba el cuadro recesivo, pero este nunca llegó. Actualmente se tiene una probabilidad recesiva de solo 20% y para primer trimestre de 2024. Una posible explicación ha sido la buena contención de choques de oferta asociados con guerra Ucrania-Rusia a través de liberación de reservas petroleras estratégicas y por flexibilidad laboral en Estados Unidos. Las tasas de ocupación laboral han regresado al 63% de pre pandemia y el desempleo era tan bajo como 3,7% a julio de 2023 (mejor desempeño en medio siglo).

La conclusión es que a casi todos nos ha sorprendido la recuperación del mercado accionario, tocando niveles de 4.500 en julio y manteniéndose cerca de allí hasta la fecha. Esto implica que la caída acumulada del S&P500 ya no es de -25% desde su pico, sino solo de -6% a septiembre, propiciando interesantes puntos de entrada.

La mayoría de los analistas ubican su nivel sostenible entre 4.600-4.800 al cierre de 2023. Atrás han quedado los escenarios pesimistas (como los de Morgan Stanley) que pronosticaba (seis meses atrás) niveles de cierre de 4.300 en 2023, lo cual hubiera implicado caídas de -10% anual desde el pico, pero igual ganancias de +12% en 2023. Han venido ganado tracción escenarios optimistas de 4.800 (como Goldman), implicando borrar pérdidas respecto a 2021 y ganancias de +25% en este 2023.

Y, tras anunciarse que ese nivel de tasa repo de 5,5% probablemente sería el tope de este ciclo, se aceleraron las entradas accionarias, aunque con importantes fluctuaciones sectoriales. En general, se ha tenido un cuadro positivo sobre el mundo digital y negativo sobre el mercado bancario, afectado tanto por corridas bancarias en California como por mayores requerimientos de capital.

La inflación total en Estados Unidos todavía anda por 3,7% y la subyacente en 4,7% anual. Y las perspectivas de crecimiento del PIB-real han venido al alza, pudiendo llegar a 2,3% en 2023. Se tienen entonces todavía riesgos de inflación persistente, pero en un ambiente de “aterrizaje suave” del sector real y, por lo tanto, aceptables perspectivas para las ganancias empresariales que alimentan esos retornos del S&P500.

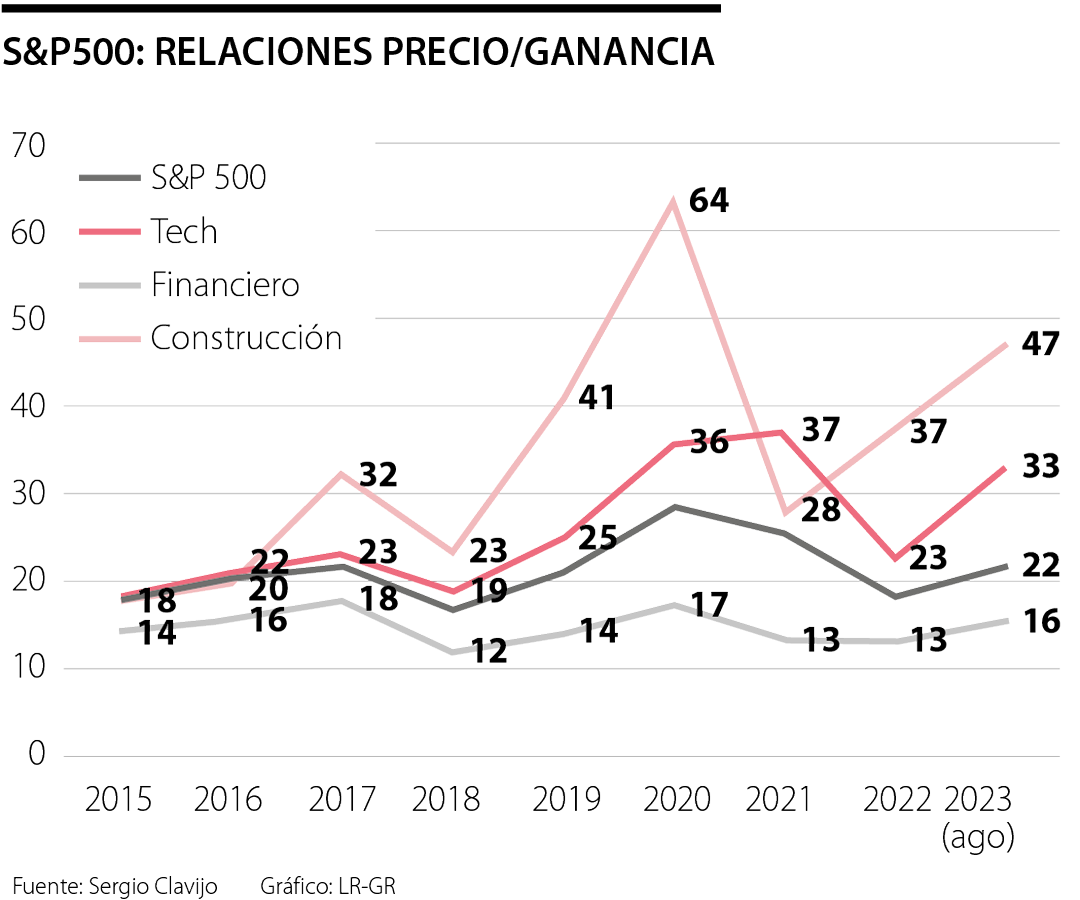

La conocida Relación Precio/Ganancia (RPG) del S&P500 precisamente relaciona el valor de mercado accionario (precios en el numerador) con dichas ganancias empresariales. Tal coeficiente RPG muestra entonces el tiempo que tomaría “comprar” dichas acciones mediante las ganancias que arrojan las firmas. El gráfico adjunto ilustra cómo ese RPG del S&P500 se venía comportando en línea con su patrón histórico cercano a 20 durante 2015-2019. Sin embargo, al crecer la liquidez, retraerse el consumo y elevarse el ahorro bursátil por cuenta de la pandemia de 2020, dicha relación se elevó hacia 30. Esto significaba una sobrevaloración accionaria importante, agravada por la caída de las ganancias empresariales.

Pero a lo largo de 2021 dicho RPG fue corrigiendo al bajar hacia 26 y ya para enero 2022 se perfilaba hacia 24, no muy distante de su promedio histórico. Sin embargo, dicho correctivo bajista continuo a lo largo de 2022 y cerró con un “saludable” 18 en su RPG (indicando posibles puntos de entrada a favor de nuevos inversionistas).

Ahora bien, estos resultados difieren sectorialmente en dichos RPGs, en función del apetito sectorial (numerador) y del desempeño empresarial (denominador). Por ejemplo, el RPG de la construcción mostraba la mayor corrección bajista, pasando de 64 a 37. Anteriormente se tuvieron factores estructurales favorables (escasez de terrenos y dificultades de licenciamiento), pero ahora el desplome de la demanda y las alzas en tasas de interés han reducido sus ganancias y su RPG se ha elevado nuevamente hacia 47 (corte de agosto), haciéndolo poco atractivo frente al promedio del S&P500 de 22.

El RPG asociado al sector financiero se ubica en el otro extremo bajista, mostrando niveles promedio de 13. En este caso el capital regulatorio proveniente de Basilea III “atrapa caja” y su flujo de utilidades había estado impactado por efecto de doble crisis, primero Lehman en 2009 y luego pandemia-Covid en 2020. Para agosto de 2023, su RPG se había elevado a 16, ligeramente por debajo del promedio.

En una franja intermedia aparece el sector de tecnología-digital, que alcanza ponderación cercana a 30% en el S&P500. Allí el elemento especulativo había sido pronunciado, llevando su RPG de 20 hacia 37 durante 2018-2021. En 2022 este mostraba correctivos bajistas hacia 23, producto de caída en precios y buenas rentabilidades empresariales. Y ya en agosto de 2023 se ubicaba nuevamente en un “costoso” 33, liderado por Apple.

Las probabilidades de éxito de un proyecto de gran envergadura en las postrimerías del cuatrienio de un gobierno con poca credibilidad y sin mayorías en el Congreso son bajas

La Pax Romana es entendida como un período de alrededor de 200 años durante el cual Roma gozó de una prosperidad extraordinaria