MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La semana pasada el Gobierno Nacional radicó ante el Congreso el Proyecto de Ley de Solidaridad Sostenible (Plss). En este Comentario Económico hacemos una comparación entre lo que quedó consignado en el Plss y nuestras propuestas de reforma integral en varios impuestos. Ese será el punto de partida para hacer seguimiento a los ajustes que se incluyan en el texto durante su trámite y servirá para analizar el impacto de los mismos. Queremos insistir en que la reforma es ineludible, no sólo porque las necesidades no dan espera, también porque es hora de zanjar la deuda que tenemos con un sistema que mejore la distribución del ingreso y ayude a cerrar brechas de pobreza y desigualdad. La reforma ya no es una alternativa, es una obligación.

Personas Naturales

• Renta

La reforma al pago del impuesto de renta es uno de los puntos clave del Plss que presentó el Gobierno y una de las propuestas más importantes que desarrollamos desde Anif. Coincidimos plenamente en lo estructural, en la necesidad de ampliar la base de declarantes y contribuyentes. Por consiguiente, aun cuando hay diferencias en cuanto a los detalles de las dos propuestas, tanto la del Gobierno como la de Anif hacen más progresivo el sistema actual y las cifras de recaudo estimado son similares.

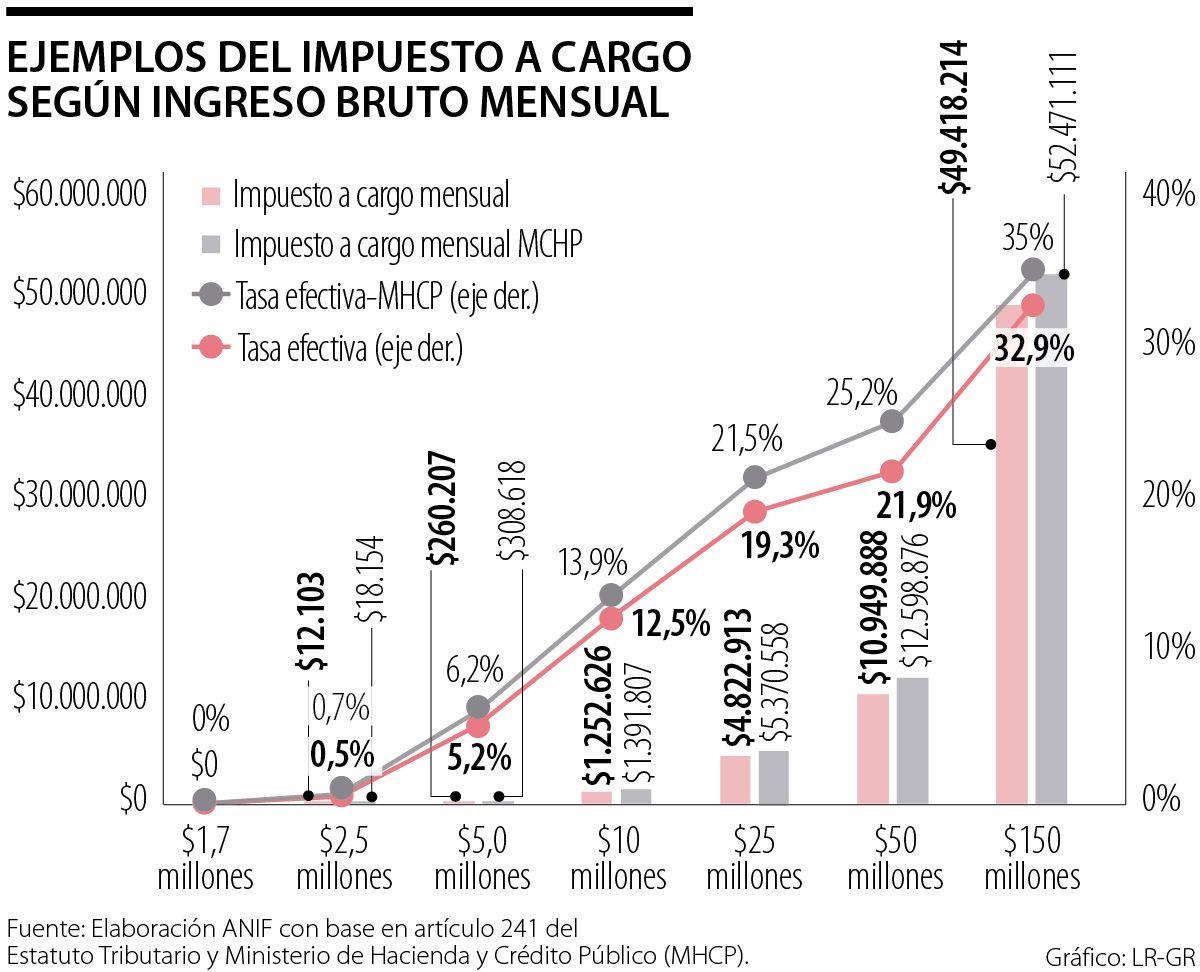

La propuesta de Anif contempla la reducción del umbral a partir del cual se empieza a declarar y un esquema progresivo de varios gradientes que, dicho en palabras sencillas, haga pagar más a quienes tienen la capacidad de hacerlo y menos a quienes no. Bajo nuestro esquema se mantendría un tramo exento hasta ingresos cercanos a $2,1 millones mensuales brutos ($1,5 millones de renta líquida gravable). Se empezaría a contribuir realmente por un ingreso bruto mensual cercano a los $2,2 millones con una tarifa marginal del 5%. Eso corresponde a una tarifa efectiva cercana a 0,5%, que equivale a un valor de $9.100 pesos de impuesto a cargo mensual. A partir de ahí, y hasta un monto cercano al cual hoy se empieza a pagar renta ($4,7 millones de ingresos brutos), se propone una estructura progresiva, con tarifas marginales bajas que oscilan entre 5% y 15%. Desde cifras cercanas a los $6,5 millones de ingresos brutos mensuales, las tarifas marginales estarían entre 20% y 25%. Luego, hasta los $13 millones brutos al mes la tarifa sería de 30%. Finalmente, para los ingresos mayores se propone una tarifa escalonada que empieza en 35% y sube de manera gradual hasta 40% para los ingresos superiores a $129,7 millones de ingreso bruto.

La tarifa efectiva de tributación aumenta en función de los ingresos, por eso lo que efectivamente paga una persona que tiene ingresos mensuales de $50 millones sería cercano a 22%, mientras que para una persona de ingresos de $200 millones ese valor sería cercano a 35%.

El Gobierno Nacional, por su parte, propone, en primer lugar, fijar en el 25% el límite de deducciones sobre la renta bruta para determinar la renta líquida gravable (actualmente el límite se encuentra en el 40%). Es importante mencionar que el nuevo límite no aplicaría en el caso del pago de pensiones de jubilación, invalidez, vejez, de sobrevivientes y sobre riesgos profesionales. En segundo lugar, una ampliación progresiva de la base de contribuyentes, a partir de una transición desde el año gravable 2022. En principio se mantendría un tramo exento hasta ingresos cercanos a $3,2 millones mensuales brutos, es decir, una tarifa de 0%. Se empezaría a contribuir a partir de un ingreso bruto mensual cercano a los $3,3 millones, con una tarifa efectiva muy baja, cercana a 0,5% del ingreso bruto mensual. Para 2023 se daría un paso adicional en la ampliación y empezarían a pagar renta quienes tengan ingresos brutos de $2,3 millones de pesos mensuales, con una tarifa efectiva baja. Si bien al finalizar la transición el umbral desde el que se empieza a declarar y contribuir es prácticamente igual al que propusimos desde Anif, la estructura que propone el Gobierno tiene menos tramos de ingreso, es menos progresiva.

Con la ampliación gradual de la base, el Gobierno espera que al finalizar la transición se pase de cerca de 3,5 millones de declarantes, que corresponden a 1,6 millones de contribuyentes, a cerca de 7 millones de declarantes y 4,8 millones de contribuyentes. Además, el Gobierno Nacional espera recaudar, sólo por concepto de renta a personas naturales, alrededor de 0,8% del PIB en 2022 y 1,2% del PIB desde 2023. Con nuestra propuesta se llegaría a cerca de 5,3 millones de contribuyentes y a un recaudo adicional de 0,8% del PIB.

En el Gráfico 2 ilustramos, para siete casos de ingresos distintos, el impuesto a cargo mensual de renta que aplicaría en cada uno de los escenarios, el de Anif y el del Gobierno Nacional después de hacer la transición completa.

• Pensiones

En Anif demostramos que los subsidios a las pensiones son altamente regresivos, al concentrarse en los deciles más altos de la distribución del ingreso. Gravar las pensiones altas es un primer paso para la necesaria reforma pensional, que garantice un sistema coherente de protección a la vejez en el país. Además, consideramos que ya es hora de corregir la mala focalización de los subsidios pensionales y redirigirlos a programas sociales. A pesar de que lo que proponemos desde Anif con respecto a gravar las pensiones dista de lo que quedó consignado en el Plss, consideramos que el Gobierno se mueve en la dirección correcta al considerar este aspecto.

La propuesta de Anif en este frente es implementar una tarifa plana de 10% a las pensiones mayores a $6 millones, que corresponden al percentil 90 de la distribución del ingreso per cápita por hogar. Estimamos que unas 43.000 personas pagarían el nuevo impuesto y se generaría un recaudo anual de $428.000 millones (0,04% del PIB). En el Informe Semanal No. 1523 podrán consultar el detalle de nuestras propuestas acerca del impuesto a las pensiones altas.

El Gobierno Nacional, por su parte, ha incluido una propuesta que ha generado un poco más de debate debido, en nuestro parecer, a falta de claridad en la redacción del artículo. Entendemos que, en el artículo 63 del PLSS se modifica el artículo 206 del Estatuto Tributario (ET), artículo en el cual se definen las rentas exentas del pago al impuesto de renta. Así, los primeros 1.600 UVT1 anuales (que equivale a cerca de $4.8 millones mensuales) de renta estarían exentos del pago del impuesto. Ahora bien, en los artículos 330 y 337 del ET se establece la determinación cedular del ingreso de las personas naturales (incluyendo la cédula de pensiones) y el ingreso base gravable de la cédula de pensiones, respectivamente. Así las cosas, teniendo en cuenta que los aportes a salud y los primeros $4.8 millones están exentos del pago del impuesto de renta, sólo las mesadas pensionales superiores a los $7 millones de pesos serían las que empezarían a contribuir bajo el esquema de pago renta con las tarifas marginales propuestas por el Gobierno.

• Patrimonio

En el Comentario Económico del Día del 8 de abril de 2021 señalamos que la estructura actual del impuesto al patrimonio es poco efectiva, en tanto empieza a cobrarse desde un nivel muy alto y genera incentivos para evadir o eludir el pago. En ese sentido, nuestra propuesta se centra en la creación de una estructura de tarifas marginales para el componente de personas naturales. Con la cual se amplíe la base de contribuyentes y se limite los incentivos a fragmentar el patrimonio para evitar el impuesto. De esta forma, se pasaría de tener una tarifa única de 1% por la posesión de un patrimonio líquido igual o superior a los $5.000 millones, a tener un sistema de gradientes que impone una tarifa marginal para diferentes tramos sobre patrimonios superiores a las $1.500 millones.

El esquema de tarifas marginales que propone ANIF inicia con una tarifa de 0.75% para patrimonios entre $1.500 millones y $2.000 millones, que se extiende hasta una tarifa de 1.5% para el patrimonio líquido que exceda los $4.000 millones. Bajo ese esquema la persona natural que en la actualidad paga un impuesto de $50 millones por un patrimonio líquido de $5.000 millones, pagaría una cifra cercana a los $43 millones que resultan de acumular el impuesto que se le cobra por cada uno de los tramos del patrimonio gravado.

Ahora, nuestra propuesta contempla un periodo de 4 años en los que se mantenga la vigencia del impuesto en cuestión. Lo anterior se sustenta en el tiempo que le tomará al Estado pagar gran parte de las deudas adquiridas por la Nación para sufragar los costos asociados a la pandemia.

Al hacer un paralelo con la propuesta que se tramitó ante el congreso sobre el impuesto del patrimonio, “Impuesto temporal y solidarios a la riqueza”, en el PLSS es posible identificar en primera instancia una similitud en los motivos que llevan a modificar la estructura actual del impuesto. Cómo se señala en el documento el rediseño del impuesto está orientado a mejorar la fiscalización del mismo, en tanto existen incentivos a que las personas oculten, sub-reporten activos o inflen deudas para evadir el impuesto.

Partiendo de esa motivación, la estructura que propone el Gobierno contempla gravar con una tarifa de 1% el patrimonio líquido valorado entre $5.000 y $15.000 millones, manteniendo exentos los primeros $5.000 millones (tarifa de 0%), y con una tarifa de 2% a los patrimonios superiores a los $15.000 millones. Adicionalmente, se amplía el tramo exento por la vivienda en la cual habita el contribuyente de $490 millones, en la estructura impositiva actual, a $980 millones. En este caso, la propuesta indica que el impuesto se extendería por un periodo de solo dos años (2022-2023) y sería deducible del impuesto de renta a personas naturales.

Al realizar la comparación de las propuestas encontramos que la propuesta del gobierno avanza en el camino correcto. Además, ambas coinciden sobre lo estructural. En la primera, se hace una modificación de la tarifa, al pasar de una tarifa plena (1%) a un esquema de tarifa marginales (0%, 1% y 2%), sin embargo, no se estructura un sistema de gradientes que permita ampliar la base de contribuyentes y cobrar sobre cada tramo del patrimonio.

Ahora, en cuanto a la base gravable, la modificación que propone el Ministerio se desprende del tramo exento del impuesto, correspondiente a los primeros $5.000 millones que se gravan con una tarifa de 0%. En contraste, la propuesta de ANIF amplía la base de contribuyentes de 7 mil a 30 mil personas naturales al cobrar el impuesto desde un umbral menor ($1.500 millones). Finalmente, en cuanto a la temporalidad del impuesto también se encuentran diferencias, en el caso del Proyecto de Ley se propone una videncia de tan solo 2 años, mientras que, en nuestro caso se extendería por un periodo de 4 años.

• Dividendos

La estructura actual del impuesto a los dividendos es muy compleja y de difícil explicación, puesto que el impuesto se define sobre 3 tipos de dividendos y para cada tipo de sociedad. Siendo así, la propuesta principal del ANIF busca la simplificación del impuesto, derivada de una revisión y organización de la estructura del mismo.

Partiendo de eso, nos enfocamos en tres puntos fundamentales. Primero, la tarifa marginal vigente se incrementaría en 2.5pp para los dividendos en el caso en que el accionista sea una persona natural. Segundo, en el caso de que los ingresos por dividendos, de una persona natural, superen el 75% del total de los ingresos, proponemos aplicar la estructura de tasas marginales de impuesto de renta de personas naturales, que se presentó unas líneas antes en este mismo documento. Por último, el tercer punto, está orientado a las personas jurídicas y contempla mantener el impuesto que se paga por concepto de dividendos cuando el accionista es una persona jurídica (tarifa de 7.5%), a título de retención en la fuente sobre la renta. Este aplicaría únicamente para la sociedad que reciba los dividendos por primera vez.

Ahora, la modificación que plantea el Gobierno Nacional se centra en los dividendos resultantes de las utilidades que ya fueron grabadas en cabeza de la sociedad que los distribuye y que son recibidos por personas naturales residentes. En la modificación se incrementa el umbral a partir del cual se cobra el impuesto de 300 UVT a 800 UVT ($10.8 a $29.1 millones). Adicionalmente, se aumenta la tarifa en 5pp, lo que la lleva a ubicarse en 15%. De esta forma la tarifa de 15% aplica para los dividendos superiores a ese nuevo umbral.

El PLSS no profundiza en la simplificación del impuesto. De ahí que consideremos que nuestros planteamientos avanzan en la solución a las distorsiones que incentivan la evasión y elusión del pago y que están a la base de bajo nivel de recaudo por dividendos.

Reforma del IVA

Para reformar el IVA, la propuesta del gobierno va en línea con lo recomendado desde ANIF. Ambas tienen como marco la redistribución de la carga tributaria hacia los niveles de riqueza más altos, reconociendo que el actual esquema de exenciones y exclusiones se constituye en un subsidio al consumo de esa población. En efecto, en la primera versión que dio a conocer el Ministro de Hacienda en el Foro ANIF del día 7 de abril, la propuesta consistía en, por un lado, el fortalecimiento del programa de compensación del IVA y por el otro, ampliar la base de bienes y servicios que pagarían el impuesto, la eliminación de la categoría de exentos y el paso de un grupo de bienes de tarifa reducida a tarifa plena. Esa primera versión pretendía recaudar 10.3 billones adicionales en IVA (1% del PIB) y otorgar una compensación a los hogares más vulnerables de 45 mil pesos mensuales, que equivale a un programa de 1.5% del PIB. No obstante, en la versión radicada el pasado 15 de abril, a diferencia de la primera, no se gravan alimentos de primera necesidad, lo que redujo las perspectivas de recaudo a cerca de 7.3 billones. Al mismo tiempo, el proyecto de ley contempla un programa de compensación del IVA más generoso, en el cual 1.8% del PIB se destina al pago de 50 mil pesos (anticipados) a 4.7 millones de hogares.

Con respecto a la propuesta de ANIF, la diferencia más importante está en los cambios de los bienes y servicios frente al pago de este impuesto. Por nuestra parte, para el 2024 recomendamos que existan sólo dos categorías: excluidos y aquellos que pagan la tarifa general. En particular, nuestra propuesta deja en la categoría de excluidos a 39 bienes que representan más del 48% del consumo, mientras que el restante 52% del consumo (144 subclases) pagaría la tarifa plena. Este último grupo incluye la canasta de alimentos, lo que se constituye en una de las diferencias más grandes frente a la propuesta del gobierno. Por otro lado, el Proyecto de Ley contempla que unos bienes y servicios, como los paneles solares, pagarán el IVA con la tarifa reducida del 5%, mientras que en la propuesta de ANIF esa categoría dejaría de existir. En ese orden de ideas, nuestra propuesta recaudaría entre 0.7 y 1.0% del PIB adicional en 2024, neto del valor de las compensaciones.

Las similitudes más evidentes entre ambas propuestas son el espíritu con el cual se hace la reforma y la eliminación de la categoría de exentos. Asimismo, ambas reformas plantean la importancia de ampliar y fortalecer el programa de compensación del IVA. En el caso de ANIF se propone cubrir a los hogares de los tres deciles más bajos del ingreso (4.3 millones) dando un pago mensual de más de 60 mil pesos. El costo del programa propuesto desde ANIF sería de más de 3 billones de pesos en el 2024.

Con todo lo anterior, a pesar de que la reforma de ANIF y la del gobierno van en la misma dirección, hay elementos en la primera que la hacen más robusta. A pesar de que ambas reformas eliminan la categoría de bienes exentos, ANIF opta por eliminar también la tarifa reducida, lo que reduce la complejidad del sistema y aumenta el recaudo potencial. De forma similar, ambas propuestas robustecen de manera significativa el programa de compensación del IVA, pero el monto otorgado por el Gobierno por hogar es inferior. Es así como el recaudo adiciona que se derivaría de la propuesta de ANIF es superior al que se obtendría de aplicarse el PLSS. Reiteramos, no obstante, que los cambios propuestos desde el Ministerio de Hacienda van, en todo caso, por el camino correcto.

Personas jurídicas

El cambio más grande que propone el Proyecto de Ley con respecto al impuesto de renta de las personas jurídicas es la introducción de una tasa reducida para aquellas de menores utilidades. El esquema de tarifas marginales contempla que las primeras 13.770 UVT (cerca de $500 millones de pesos) de utilidades paguen el impuesto con una tarifa del 24%, mientras que la utilidad restante pagaría con la tarifa del 30%. Adicionalmente, se propone introducir una sobretasa temporal del 3% para los años 2022 y 2023, con lo cual las tarifas serían de 27% y 33% en ese periodo. Lo anterior va en línea con las consideraciones de ANIF sobre tener en cuenta las condiciones en las cuales empresas más pequeñas operan. No obstante, la sobretasa, que se incorpora con argumentos de solidaridad, es una sorpresa. Cabe decir que el punto más grande de divergencia entre ambas reformas está en el comportamiento de la tarifa “general”. En ANIF proponemos que se aplace un año la reducción de la tarifa, es decir mantenerla en el 32% este año, para disminuir 1pp en 2022 y en 2023, terminando en 30%. El Gobierno mantiene una tarifa más alta (33%) durante el 2022 y el 2023 por la sobretasa, para dejarla en 30% de ahí en adelante. El resultado final es el mismo, pero el comportamiento de cada senda propuesta diverge.

Lo siguiente en el PLSS, con respecto a las personas jurídicas, es la eliminación y modificación de varios beneficios y descuentos. Se propone derogar o ajustar, en el año 2023, una lista de beneficios, dentro de los cuales se cuenta la renta exenta asociada a la vivienda de interés social, la inversión en medios productivos en el agro, la prestación de transporte fluvial, la venta de energía eólica y los beneficios dados a la producción audiovisual y cinematográfica, entre otros. En esa misma línea está el cambio del descuento generado por el pago de IVA por la compra, importación o construcción de activos productivos, que pasaría a hacerse sobre el IVA pagado y no sobre el impuesto de renta, otro punto de convergencia entre nuestra propuesta y el Proyecto de Ley.

Otro punto relevante, el proyecto contempla la permanencia del descuento del 50% del ICA sobre el impuesto de renta a cargo, es decir que se elimina la posibilidad de aumentar al 100% ese descuento como estaba previsto. Ese, cabe decir, es uno de los puntos de mayor divergencia entre la propuesta de ANIF y la del Gobierno, en materia de personas jurídicas. Nuestra propuesta, que parte del reconocimiento de que ese beneficio no solo merma el recaudo del Gobierno central, sino que genera incentivos perversos para los gobiernos locales, plantea la desaparición total de ese beneficio para el 2023. Además, recomendamos que la estructura del ICA cambie hacia un impuesto que grave las utilidades y no los ingresos.

Es así como la propuesta del Ministerio pretende recaudar 3.7 billones adicionales (0.3% del PIB) por el impuesto de renta de personas jurídicas. Por nuestra parte, la propuesta reconoce un recaudo adicional de cerca de 0.2% del PIB solo por concepto de eliminación del descuento del ICA y la pausa en la reducción de la tarifa plena del impuesto de renta.

Impuestos Ambientales

El Título II del Libro III del PLSS trata la equidad en la redistribución de cargas ambientales. Para este fin, se propone crear el Fondo de Cambio Climático y Desarrollo Sostenible – FONCLIMA, cuyo objetivo será la financiación de programas y proyectos orientados no solo a mitigar los efectos del cambio climático, sino también que propendan por la protección y conservación de los recursos naturales a nivel nacional y territorial. Dentro de las fuentes propuestas para financiarlo, se plantean nuevos impuestos, como lo son el impuesto nacional sobre productos plásticos de un solo uso utilizados para envasar, embalar o empacar bienes, el impuesto nacional al consumo de plaguicidas, así como la modificación del actual impuesto al carbono. Finalmente, se propone el impuesto nacional a vehículos que no financiará el FONCLIMA, pero sus rentas beneficiarán a los municipios, departamentos y distritos.

Aquí nos enfocamos en el impuesto nacional al carbono. Este recae sobre el contenido de carbono de todos los combustibles fósiles, abarca los derivados del petróleo y todos los tipos de gas fósil que sean utilizados para combustión. El hecho generador es la venta dentro del territorio nacional, el retiro para consumo propio, la importación para consumo propio o la importación para la venta de este tipo de productos. En el Cuadro 1 se presentan las tarifas definidas en el PLSS para los diferentes productos derivados del petróleo. Cabe resaltar que las cifras se actualizarán de acuerdo con el Índice de Precios al Consumidor (IPC), calculado por el Departamento Administrativo Nacional de Estadística (DANE) cada primero de febrero y que puede ser deducible del impuesto de renta, de acuerdo con el artículo 107 del Estatuto Tributario.

Al respecto, desde ANIF se propone que la ampliación del impuesto al carbono sobre las emisiones del carbón consumido en el territorio debe ser gradual para evitar un incremento significativo en los precios de la energía eléctrica que afectaría de manera directa a los hogares. Además, hay un gran número de industrias que utilizan el carbón como insumo, así que el impuesto podría significar un desincentivo al empleo al aumentar los costos de producción. En ese sentido, hay una coherencia entre la propuesta de ANIF y la del Gobierno Nacional pues el parágrafo 6 del Art. 134 propone una gradualidad en la tarifa del impuesto aplicada al gas natural y Gas Licuado de Petróleo (GLP) utilizados para la generación de energía eléctrica y al carbón, donde la tarifa plena está establecida para el año 2028.

Regla Fiscal: ancla para la sostenibilidad

En el marco de la Ley 1473 de 2011 fue creada la regla fiscal para Colombia, un compromiso que adquirió el gobierno para “garantizar la sostenibilidad en el largo plazo de las finanzas públicas que contribuyan a la estabilidad macroeconómica del país” (Ley 1473, 2011, Art. 1). Para que el Gobierno Nacional asegure la prestación de bienes y servicios públicos requiere un volumen de ingresos que permita cubrir los gastos. Como sucede a nivel mundial, los gobiernos pueden endeudarse para solventar un nivel de gasto público que, en general, supera sus niveles de ingresos, debido a la tendencia creciente de las necesidades que tienen las poblaciones actualmente. Ejemplo de lo anterior, tanto para Colombia como para un gran número de países, son las consecuencias ocasionadas por la pandemia generada por el virus SARS-CoV-2. Sin embargo, el deber de los organismos que rigen la política pública es velar por la sostenibilidad de las finanzas públicas en el corto, mediano y largo plazo. Específicamente, el objetivo del Gobierno es garantizar que no se supere el límite de deuda, es decir, que el costo del servicio de su deuda no exceda su capacidad de pago.

Con ese objetivo en mente, el Gobierno Nacional ha planteado la necesidad de reestructurar la forma en que se define y se aplica la regla fiscal en Colombia. En aras de mantener un nivel de endeudamiento estable, una de las propuestas fundamentales es que se establezca un objetivo de mediano plazo para el nivel de pasivos públicos, o ancla del pasivo neto no pensional del Gobierno, que incorpore el límite de deuda y un margen prudencial adicional. El margen, por supuesto, debe oscilar entre niveles muy inferiores al límite para así evitar que nuevos choques económicos adversos generen una tendencia creciente e insostenible en el nivel de endeudamiento público. Por otra parte, también es necesario que la operación de la regla fiscal sea sobre el Gobierno General, pues a este nivel se abarcan todas las entidades que cumplen funciones de gobierno y se aumenta la eficacia y transparencia de la contabilidad pública. Motivado por lo anterior, a continuación, se presentan las propuestas realizadas por el Gobierno para reformar la estructura, definición y aplicación de la regla fiscal con el propósito de mejorar la sostenibilidad de las finanzas públicas en Colombia durante los próximos años.

El PLSS plantea en el Libro I una serie de modificaciones al marco normativo de la Ley 1473 de 2011, donde busca adecuar a las nuevas necesidades del país uno de los indicadores más importantes en términos de capacidad financiera, está vez del Gobierno General y no del Gobierno Nacional Central como se tenía estipulado anteriormente. En ese sentido, el PLSS propone tener en cuenta doce variables: balance fiscal total, balance fiscal primario neto, transacciones de única vez, ingreso petrolero, ingreso estructural petrolero, ciclo petrolero, balance fiscal primario neto estructural, pasivo agregado no pensional, pasivo neto no pensional, límite del pasivo neto no pensional, margen prudencial y ancla del pasivo neto no pensional. Teniendo en cuenta las definiciones de estas variables, se propone además que el Consejo Superior de Política Fiscal (CONFIS) elabore un documento de carácter público donde “se establezcan las metodologías, determinaciones y cálculos que estime pertinentes para la aplicación de la regla fiscal” (Art. 4).

Otro de los cambios fundamentales que propone el PLSS es la definición de la regla fiscal, que debe continuar asegurando la sostenibilidad de las finanzas públicas, pero esta vez, de modo tal que no supere el límite del pasivo neto no pensional (Art. 5). Para este fin, durante cada vigencia fiscal serán fijados los niveles mínimos que debe alcanzar el balance fiscal primario neto estructural y serán determinados de manera que, cuando el ciclo petrolero sea nulo y no se tengan transacciones de única vez, su valor estabilice el pasivo neto no pensional si este último se encuentra en el ancla del pasivo neto no pensional (Art. 5.1.). Con base en lo anterior, el Cuadro 2 presenta la definición de las metas balance fiscal primario neto estructural en el PLSS.

Adicionalmente, otro de los aspectos importantes que incluye el PLSS respecto de la reforma es la Cláusula de Escape. Esta cláusula, al ser activada por el CONFIS, previo concepto no vinculante del Comité Autónomo de la Regla Fiscal permitirá desviar temporalmente las metas fiscales fijadas por el mismo Consejo ante choques que comprometan la estabilidad macroeconómica del país. Sin embargo, esta nueva propuesta no elimina ni redefine el artículo 11 de la Ley 1473 de 2011, donde se estipula que la aplicación de la regla fiscal puede ser suspendida temporalmente ante este tipo de choques.

Finalmente, el PLSS propone la creación de un actor que se menciona en el articulado del Libro I, el Comité Autónomo de la Regla Fiscal. El comité reemplazaría el actual Comité Consultivo de la Regla Fiscal, definido en el artículo 14 de la Ley 1473 de 2011. Se crea como un organismo de carácter técnico, permanente e independiente, que estará adscrito al MHCP y contribuirá en el manejo responsable de la política fiscal, además de realizar el debido seguimiento a la regla fiscal y propender por la sostenibilidad de las finanzas públicas.

Conclusiones

A todas luces, la propuesta de reforma fiscal del Gobierno Nacional es un paso importante para lograr unas finanzas públicas sostenibles. Cada una de las reformas está encaminada a mejorar tanto el monto y la eficiencia del recaudo, así como la distribución del ingreso y la desigualdad. Por un lado, elimina exenciones, beneficios y descuentos que no cuentan con ningún sustento técnico, lo que, necesariamente, implica ampliar la base de contribuyentes del impuesto de renta de personas naturales. Por otro lado, reconoce las difíciles condiciones que afronta una porción significativa de los hogares en Colombia al fortalecer y ampliar el programa de compensación del IVA, y al volver permanente el programa de Ingreso Solidario.

Vemos con buenos ojos los cambios propuestos para la Regla Fiscal. Establecer un objetivo de deuda pública sobre el Gobierno General (y no solo el Central) en el mediano plazo da señales más claras sobre el manejo macro y fiscal adecuado. Como mencionamos en nuestro seminario sobre la reforma fiscal el pasado 7 de abril, es el momento para abordar reformas que mejoren la distribución del ingreso y disminuyan la pobreza en un escenario de reactivación económica. La reforma ya no es una alternativa, es una obligación. No podemos dejar de mencionar que vemos con preocupación las discusiones que se han empezado a desarrollar en el Congreso en cuanto al PLSS. Por buscar réditos políticos se está poniendo en riesgo la reforma que, como ya dijimos, es esencial para garantizar la sostenibilidad de las finanzas públicas y robustecer la política social.

Aristóteles, pese a que nunca vio un rascacielos o un teléfono celular con acceso a internet, se aproximó a esta verdad y advirtió sobre el peligro que significaba

Quizá el mayor aprendizaje sea que América Latina tiene los recursos, el talento humano y la historia compartida para avanzar

Los mercados deben generar una conexión más íntima, pero a su vez más auténtica, menos extraordinaria con sus entornos y audiencias